Buy the Dip: Die schlechteste Aktienmarkt-Idee des Jahres 2022?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Anleger wurden bis Ende 2021 für den Kauf von Rücksetzern, auch noch so kleinen, belohnt. Entsprechend groß war die Konditionierung. Diese gibt es schon länger, immerhin sind Notenbanken seit der Finanzkrise 2008 im Dauereinsatz. Man kann es niemandem verübeln, wenn er an der bisher erfolgreichen Strategie festhält, insbesondere denen nicht, die erst mit der Pandemie den Aktienmarkt für sich entdeckt haben. Man kennt einfach nichts anderes, als Rücksetzer zu kaufen. 2022 hat sich etwas Fundamentales verändert. Wer diese Veränderung nicht erkennt, verliert Geld, weil auf eine Strategie gesetzt wird, die einfach nicht mehr funktioniert bzw. funktionieren kann. Es ist sehr wahrscheinlich, dass „Buy the Dip“ als Strategie für längere Zeit nicht funktionieren wird.

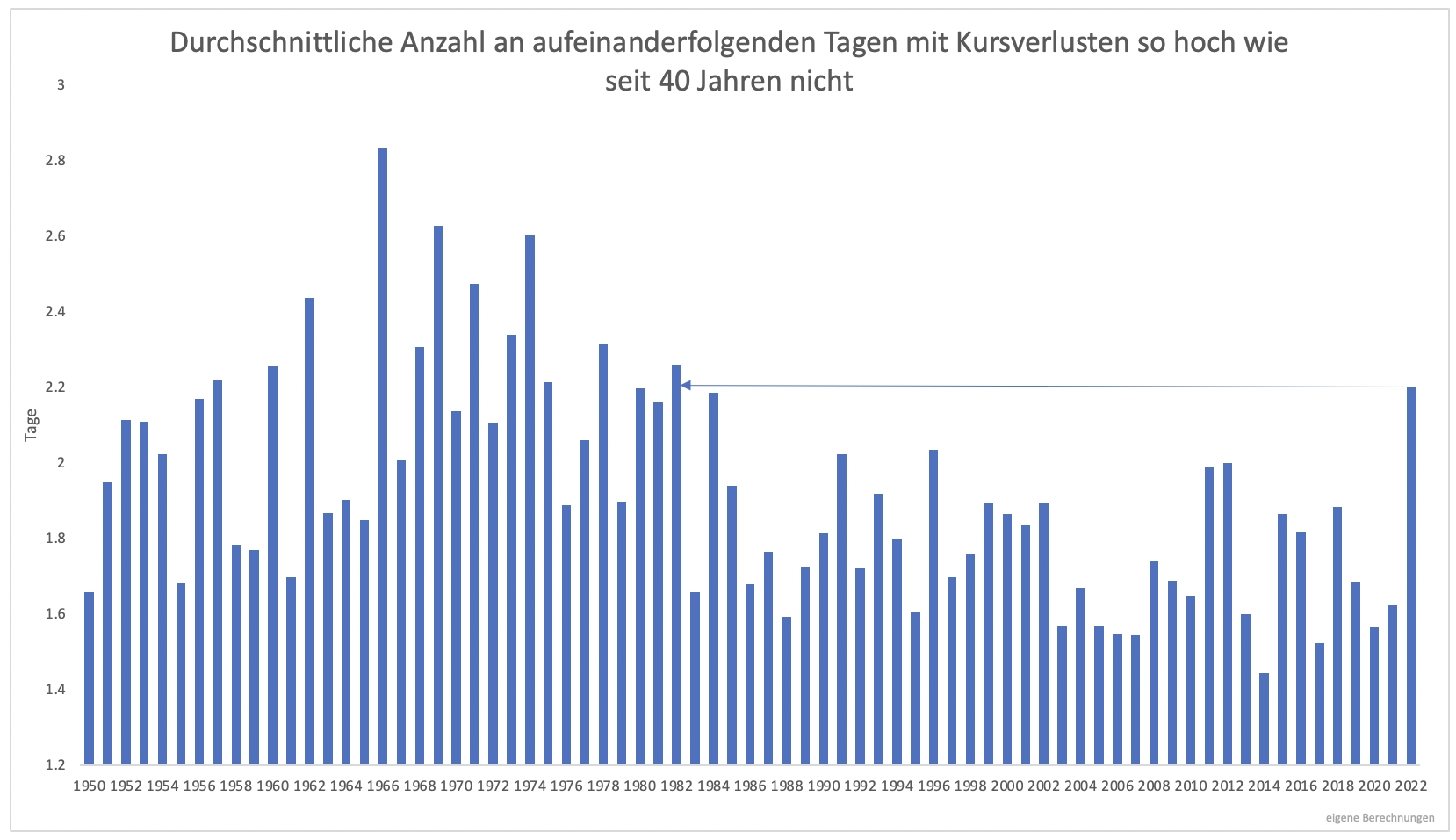

Bereits nach vier Monaten in diesem Jahr kann man sagen, dass eine Buy the Dip Strategie schon lange nicht mehr so schlecht funktioniert hat. Das äußert sich zum einen an der Anzahl an aufeinanderfolgenden Handelstagen, die negativ enden (Verlustserien). Die Verlustserien erreichen 2022 im Durchschnitt 2,2 Tage. Was nicht viel klingt, ist die längste durchschnittliche Verlustserie seit 1982 (Grafik 1).

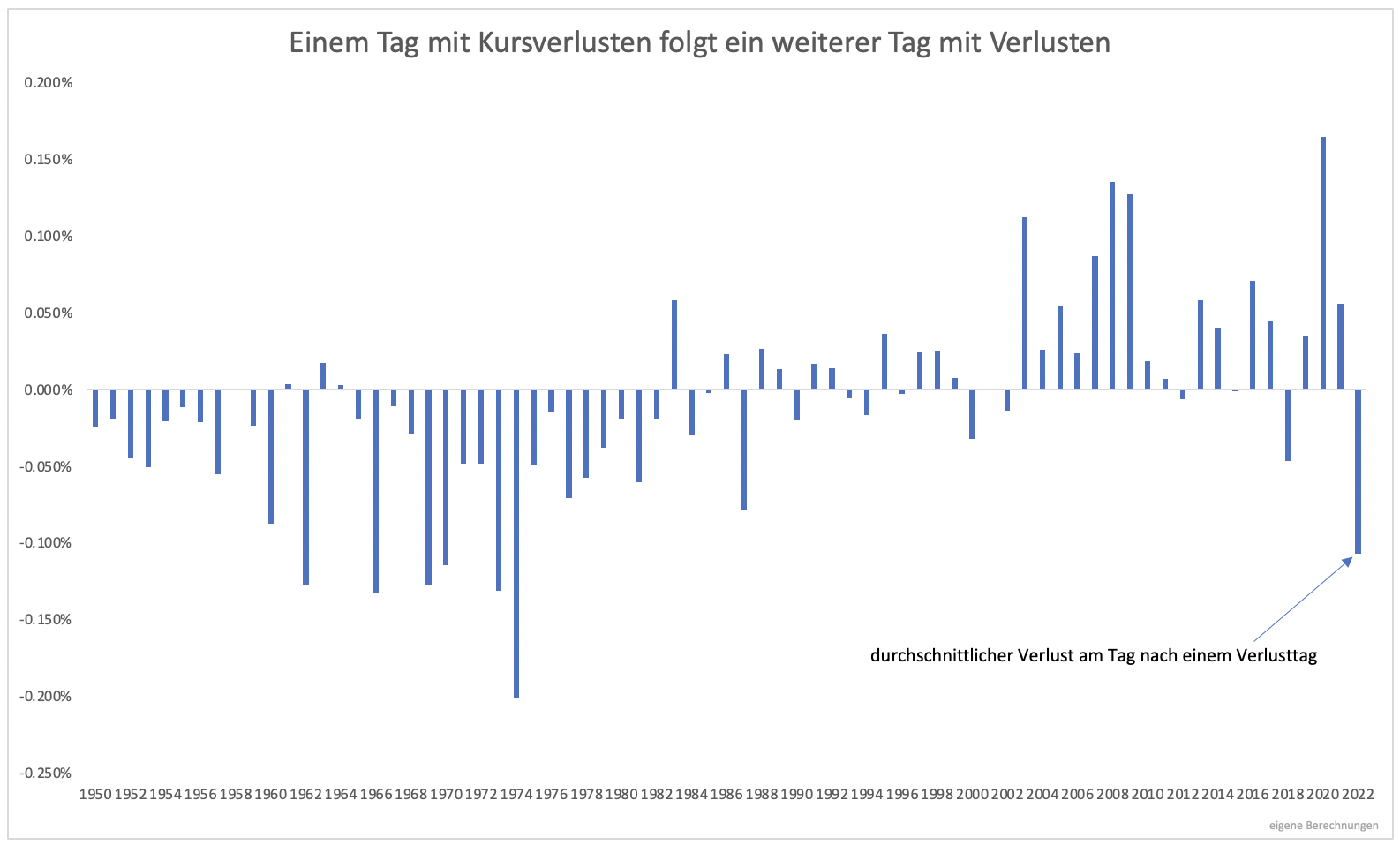

Verlustserien sind ein Problem. Ein weiteres ist das Kursverhalten nach einem Tag, der negativ endet. In den vergangenen zwanzig Jahren lag die durchschnittliche Performance am Folgetag tendenziell im positiven Bereich. Kommt es am Montag zu einem Kursverlust, konnte man im Durchschnitt damit rechnen, dass der Markt am Dienstag leicht steigt. Heute ist das anders. Am Folgetag kommt es zu Verlusten und sogar den höchsten seit 1974 (Grafik 2).

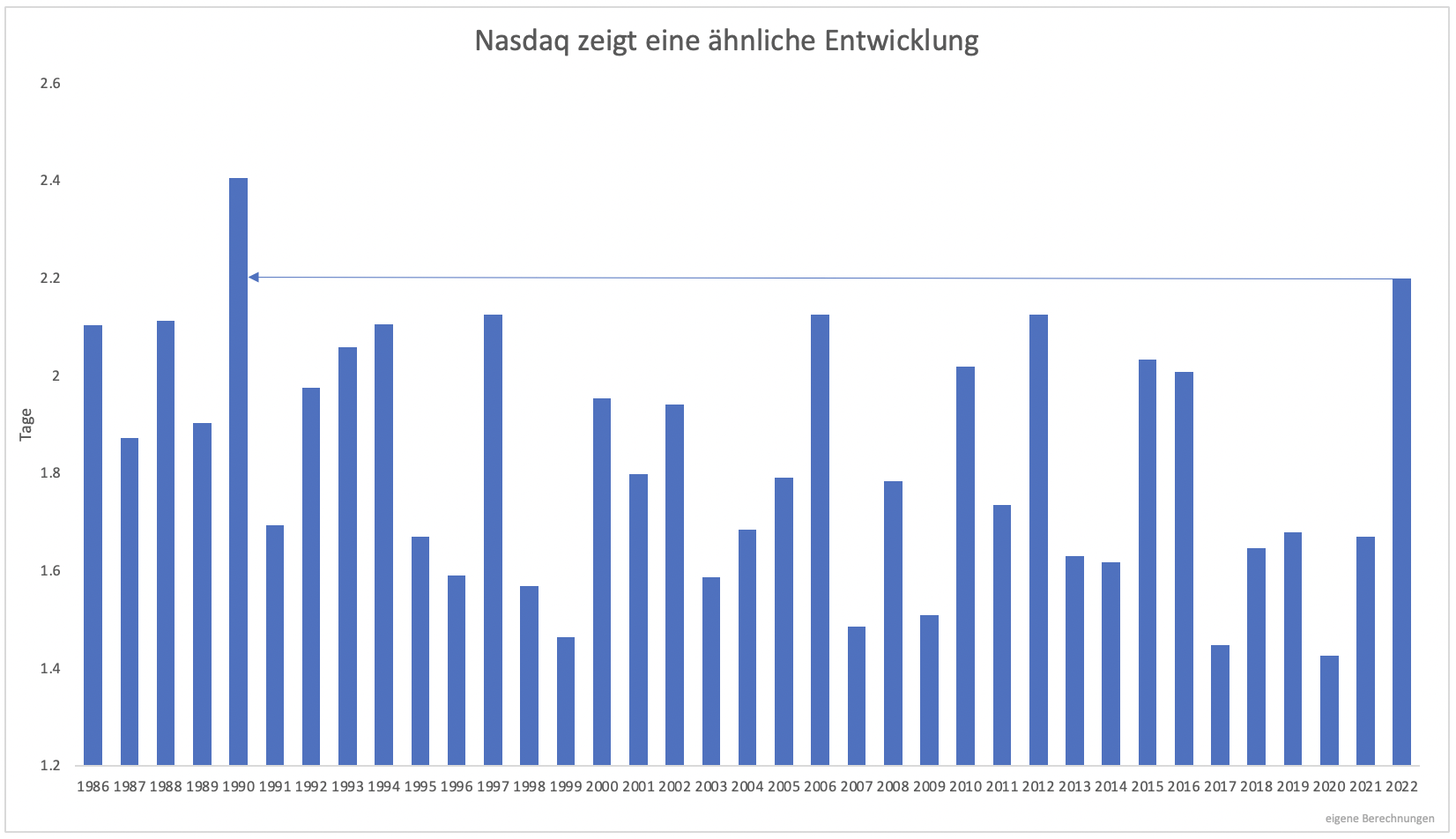

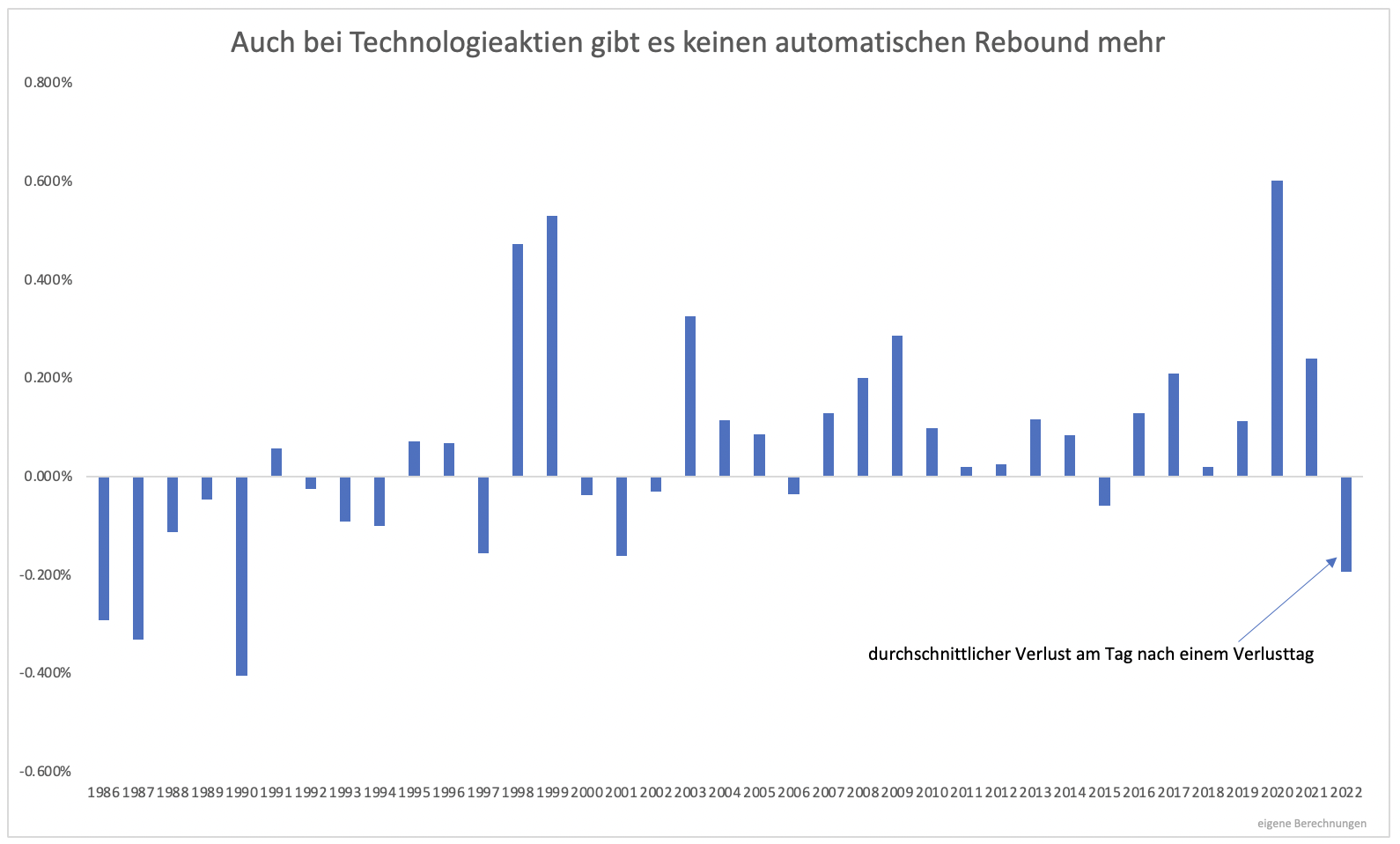

Was für den S&P 500 gilt (Grafiken 1 und 2), gilt auch für Technologieaktien. Die Historie ist etwas kürzer, allerdings ist die Aussage ähnlich. Man muss weit zurückblicken, um eine ähnlich ungünstige Lage feststellen zu können (Grafik 3 und 4). Buy the Dip ist zumindest kurzfristig keine erfolgsversprechende Strategie mehr. Wie sieht es aber langfristig aus?

Langfristig hängt alles davon ab wie beharrlich sich die Inflation hält und wie lange die Geldpolitik dagegenhalten muss. Je hartnäckiger die Inflation, desto wahrscheinlicher ist es, dass die Notenbank wenig Rücksicht auf Vermögenseffekte nimmt. Viel Vermögen ist in Aktien investiert und wenn diese fallen, sinkt die Konsumlaune, was wiederum auf die Inflation wirkt.

Solange nicht absehbar ist, dass die Inflationsrate wieder das Ziel der Notenbank nachhaltig erreicht, droht ein langer und zäher Trend ins Nirgendwo. Die Kurse dürften sich tendenziell abwärts oder seitwärts bewegen.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 50 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte 3 Monate stock3 Plus oder stock3 Tech gratis on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.