"Aktien werden Anleihen auch weiterhin schlagen!"

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- VerkaufenKaufen

Nach der Veröffentlichung des Jahresberichts von Berkshire Hathaway war US-Starinvestor Warren Buffett am Montag zu Gast im US-Finanzsender CNBC und hat sich unter anderem dazu geäußert, ob er auf dem aktuellen Niveau Apple-Aktien kaufen würde und wie sich seine vor acht Jahren eingestellten Geldmanager Ted Weschler und Todd Combs geschlagen haben. Highlights aus dem Brief an die Aktionäre und dem heutigen CNBC-Interview von Warren Buffett finden Sie in diesem Artikel.

"Wenn Apple billiger wäre, würden wir kaufen"

Berkshire Hathaway hat im vierten Quartal rund drei Millionen Apple-Aktien verkauft. Das war aber nicht er selbst, wie Buffett im Interview mit CNBC sagte, sondern einer seiner beiden Portfoliomanager Ted Weschler und Todd Combs, die jeweils rund 13 Milliarden Dollar an Anlagen verwalten. Die entsprechende Person habe schon vor ihm Appple gekauft, so Buffett, und habe ihre Position nun ungefähr halbiert, um Platz für eine neue Position zu machen. Auf dem aktuellen Niveau hält Buffett die Apple-Aktien nicht für kaufenswert. „Wenn die Aktie billiger wäre, würden wir sie kaufen. Wir kaufen aber nicht auf diesem Niveau“, so Buffett im CNBC-Interview. Als Verkäufer von Apple-Aktien sehe er sich aber auch nicht. Je niedriger der Kurs sei, desto mehr möge er die Aktie.

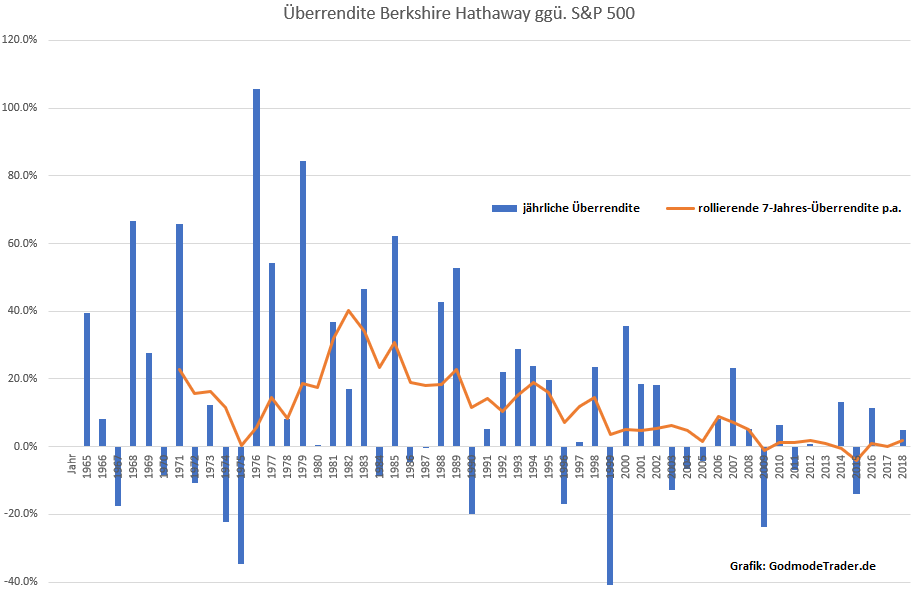

Buffett hat den Markt in den vergangenen Jahren nicht geschlagen

Vor ungefähr acht Jahren hat Warren Buffett die beiden Portfoliomanager Ted Weschler und Todd Combs eingestellt, die jeweils rund 13 Milliarden Dollar an Anlagegeldern verwalten. Seit beide bei Berkshire Hathaway angefangen haben, ist es ihnen nicht gelungen, den S&P 500 zu schlagen. Darunter habe auch ihre Bezahlung gelitten, so Buffett im CNBC-Interview. "Insgesamt liegen sie ein kleines bisschen hinter dem S&P 500 über die gesamte Zeit", so Buffett im Interview. "Sie haben sich besser geschlagen als ich", so Buffett. In den vergangenen Jahren sei es nicht einfach gewesen, den Markt zu schlagen, so Buffett. Wie stark die von Buffett erzielten Überrenditen gesunken sind, zeigt die folgende Grafik.

Aktien sind immer noch die bessere langfristige Anlage als Anleihen

"Wenn es einen Weg gäbe, 30-jährige Staatsanleihen zu shorten und den S&P 500 zu kaufen, würde ich ihnen eine extrem hohe Wahrscheinlichkeit dafür geben, dass der S&P 500 die Anleihen schlagen wird. Wir hatten diese ausgedehnte Periode von langfristig niedrigen Zinsen nicht nur hier sondern überall auf der Welt und jetzt sieht es so aus, als ob wie sie nicht wieder schnell nach oben fahren würden. Wir befinden uns möglicherweise in einer neuen Welt, in die Japan 1990 eingetreten ist, und wenn das so ist, werden Aktien, wenn wir zurücksehen, sehr billig aussehen. Aber das war bisher in der Geschichte der USA nicht so, dass wir diese fortgesetzt niedrigen Zinsen hatten. Wenn ich heute vor der Wahl stünde, eine zehnjährige Anleihe zur aktuellen Rendite zu kaufen oder den S&P 500 zu kaufen und für zehn Jahre zu halten, dann würde ich sofort den S&P 500 kaufen."

Kraft Heinz: "Wir haben zu viel gezahlt!"

"Ich habe Kraft Heinz in mehrerer Hinsicht falsch eingeschätzt. (...) Wir haben vor einiger Zeit darüber gesprochen, dass die Konsumgüterhersteller gegenüber den Einzelhändlern an Boden verlieren. (...) Die wirklich starken Marken sind auf Augenhöhe mit Walmart oder Cosco oder wem auch immer, aber die schwachen Marken tendieren dazu, den Kürzeren zu ziehen. Das Interessante an Kraft Heinz ist, dass es ein so wunderbares Unternehmen ist, weil es nur ungefähr sieben Milliarden Dollar an Anlagevermögen nutzt um damit einen Vorsteuergewinn von sechs Milliarden Dollar zu erzielen. (...) Aber wir, und einige vor uns, haben 100 Milliarden Dollar mehr gezahlt. (...) Hausmarken [der Einzelhändler] werden stärker (...) Wir haben zu viel gezahlt für Kraft und wir haben 15 Milliarden Dollar davon abgeschrieben. Der Markt hat es noch stärker abgeschrieben, und hat wahrscheinlich Recht damit."

Marktprognosen sind sinnlos

"Charlie und ich haben keine Ahnung, wie sich Aktien nächste Woche oder nächstes Jahr entwickeln werden. Solche Vorhersagen waren noch nie Teil unserer Aktivitäten. Unser Denken ist stattdessen auf die Berechnung fokussiert, ob ein Teil eines attraktiven Unternehmens mehr wert ist als der Marktpreis", schriebBuffett im Brief an die Aktionäre. Buffett bewertet Aktien fundamental, und wenn er der Überzeugung ist, dass eine Aktie am Markt aktuell deutlich weniger kostet, als sie eigentlich wert ist, schlägt er zu. Genau das ist Value Investing.

Auf lange Sicht entspricht die Aktienperformance der Unternehmensperformance

Buffett betrachtet die Aktien im Portfolio von Berkshire Hathaway nicht als "Handelsware", deren Bestand von kurzfristigen Entwicklungen abhängig ist. "Charlie und ich betrachten die oben genannten 172,8 Milliarden Dollar nicht als eine Ansammlung von Tickersymbolen - eine finanzielle Spielerei, die verkauft wird wegen der Herabstufung durch die Wall Street, erwarteter Maßnahmen durch die Federal Reserve, möglicher politischer Entwicklungen, der Prognosen von Ökonomen oder was auch immer das Lieblingsthema des Tages sein mag. Vielmehr sehen wir in unseren Beteiligungen eine Ansammlung an Unternehmen, an denen wir teilweise beteiligt sind und die bezogen auf ihr zum Geschäftsbetrieb notwendiges Nettosachvermögen eine [Eigenkapitalrendite von] 20 Prozent erzielen. Diese Unternehmen erwirtschaften ihre Gewinne außerdem, ohne übermäßige Schulden einzusetzen. Renditen dieser Größenordnung von großen, etablierten und verständlichen Unternehmen sind unter allen Umständen bemerkenswert. Sie sind sogar wirklich umwerfend, wenn sie mit der Rendite verglichen werden, die viele Anleger bei Anleihen im letzten Jahrzehnt akzeptiert haben - beispielsweise 3 % oder weniger für 30-jährige US-Staatsanleihen. Gelegentlich führt ein lächerlich hoher Kaufpreis für eine bestimmte Aktie dazu, dass aus einem großartigen Geschäft ein schlechtes Investment wird - wenn nicht dauerhaft, dann zumindest für einen schmerzlich langen Zeitraum. Im Laufe der Zeit jedoch konvergiert die Anlageperformance mit der Geschäftsentwicklung [des jeweiligen Unternehmens]."

Der Buchwert je Aktie ist für Berkshire nicht mehr aussagekräftig

Der Buchwert je Aktie hat jede Bedeutung verloren, wie viel eine Aktie von Berkshire Hathaway eigentlich wert ist. Der innere Wert liegt inzwischen deutlich über dem Buchwert: "Drei Umstände haben dazu geführt: Erstens hat sich Berkshire allmählich von einem Unternehmen, dessen Vermögenswerte in börsengehandelten Aktien konzentriert ist, zu einem Unternehmen entwickelt, dessen Hauptwert sich im operativen Geschäft befindet. Charlie und ich erwarten, dass sich diese Umformung auf unregelmäßige Weise fortsetzen wird. Zweitens: Während unsere Beteiligungen zu Marktpreisen bewertet werden, verlangen die Rechnungslegungsvorschriften, dass unsere Sammlung von operativen Gesellschaften im Buchwert zu einem Betrag angesetzt werden, der deutlich unter ihrem aktuellen Wert liegt. Diese Diskrepanz ist in den letzten Jahren gewachsen. Drittens ist es wahrscheinlich, dass Berkshire im Laufe der Zeit ein bedeutender Rückkäufer seiner eigenen Aktien sein wird. Diese Transaktionen werden zu einem Preis oberhalb des Buchwerts, aber unterhalb unserer Schätzung des inneren Wertes stattfinden. Die Berechnung solcher Transaktionen ist einfach: Durch jede Transaktion [gemeint ist ein Aktienrückkauf unterhalb des inneren Wertes, aber oberhalb des Buchwerts] steigt der innere Wert je Aktie, während der Buchwert je Aktie sinkt. Diese Kombination führt dazu, dass die Bewertung nach Buchwert immer weniger mit der wirtschaftlichen Realität zu tun hat."

Buffett wartet noch immer auf den Elefanten

Buffett würde einen Teil des hohen Liquiditätsbestands von 112 Milliarden Dollar gerne für die Komplettübernahme von Unternehmen nutzen, wegen der aktuell hohen Preise findet er aber kaum Chancen: "Wir hoffen, dass wir in den nächsten Jahren einen Großteil unserer überschüssigen Liquidität in Geschäfte stecken können, die Berkshire dauerhaft besitzen wird. Die unmittelbaren Aussichten dafür sind aber nicht gut: Die Preise für Unternehmen mit anständigen langfristigen Perspektiven sind astronomisch hoch. Diese enttäuschende Realität bedeutet, dass wir voraussichtlich im Jahr 2019 wieder unsere Bestände an börsengehandelten Aktien ausbauen werden [statt Komplettübernahmen zu tätigen]. Wir hoffen jedoch weiterhin auf eine Übernahme in der Größe eines Elefanten. Selbst in unserem Alter von 88 und 95 Jahren - ich bin der Jüngere von uns beiden - ist es diese Aussicht, die mein Herz und Charlies Herz schneller schlagen lässt. (Nur über die Möglichkeit eines großen Zukaufs zu schreiben hat meine Pulsfrequenz steigen lassen.)" Ein Teil des hohen Liquiditätsbestands dient als Sicherheitspuffer vor unvorhersehbaren Ereignissen: "Berkshire hatte zum Jahresende 112 Mrd. USD an US-Schatzwechseln und anderen Zahlungsmitteläquivalenten und weitere 20 Mrd. USD in verschiedenen festverzinslichen Instrumenten. Wir betrachten einen Teil dieses Bestands als unantastbar, da wir versprochen haben, stets Geldmittel in Höhe von mindestens 20 Milliarden US-Dollar zu halten, um uns vor externen Unglücken zu schützen. Wir haben auch versprochen, jegliche Aktivitäten zu vermeiden, die die Aufrechterhaltung dieses Puffers gefährden könnten. Berkshire wird für immer eine finanzielle Festung bleiben. Beim managen werde ich teure Fehler machen und werde auch viele Chancen verpassen, von denen einige für mich hätten offensichtlich sein müssen. Manchmal werden unsere Aktien fallen, weil die Anleger aus Aktien fliehen. Aber ich werde niemals riskieren, dass ich mit zu wenig Bargeld erwischt werde."

Das kurzfristige Schielen auf Quartalszahlen ist falsch

Die Tatsache, dass Unternehmen fortwährend nach ihren Quartalszahlen bewertet werden, führt mitunter zu geschönten Zahlen und zu schlechten operativen Entscheidungen. "Im Laufe der Jahre haben Charlie und ich jede Menge an schlechtem Verhalten von Unternehmen gesehen, sowohl in der Buchhaltung als auch im operativen Geschäft, das vom Wunsch ausgelöst wurde, die Erwartungen der Wall Street zu erreichen. Was als unschuldige Schummelei beginnt, zum Beispiel indem Aufträge vorgezogen werden, steigende Versicherungsverluste ignoriert werden oder eine "Keksdose" an Reserven angezapft wird, kann der erste Schritt zu einem richtigen Betrug werden. Mit den Zahlen "nur dieses eine Mal" zu spielen mag durchaus die Absicht des CEOs sein, aber es ist selten das Endergebnis. Und wenn es für den Boss okay ist, ein wenig zu schummeln, ist es für Untergebene einfacher, ein ähnliches Verhalten zu rechtfertigen."

Langfristiges Investieren zahlt sich aus

"Am 11. März wird es 77 Jahre her sein, seit ich zum ersten Mal in ein amerikanisches Unternehmen investiert habe. Wir schrieben das Jahr 1942, ich war 11 Jahre alt und ich ging 'All-In' und investierte 114,75 Dollar, die ich seit dem Alter von sechs Jahren angesammelt hatte. Was ich kaufte, waren drei Vorzugsaktien von Cities Service. Ich war ein Kapitalist geworden, und es fühlte sich gut an. (...) Wenn meine 114,75 Dollar in einen S&P500-Indexfonds ohne Kosten investiert worden wären mit Reinvestition aller Dividenden, wäre meine Beteiligung bis zum 31. Januar 2019 auf 606 811 Dollar (vor Steuern) angewachsen. Das ist ein Gewinn im Faktor 5 288 zu eins. In der selben Zeit wäre eine Investition von einer Million Dollar von einer damaligen steuerfreien Einrichtung - etwa einer Pensionskasse oder einer Stiftung - auf etwa 5,3 Milliarden Dollar angewachsen. Lassen Sie mich noch eine zusätzliche Berechnung hinzufügen, von der ich glaube, dass sie Sie schockieren wird: Wenn diese hypothetische Einrichtung jedes Jahr nur ein Prozent der Anlagesumme an verschiedene "Helfer", wie Anlageverwalter und Berater, bezahlt hätte, würde sich der Gewinn auf 2,65 Milliarden Dollar halbieren. Das passiert im Verlauf von 77 Jahren, wenn die vom S&P 500 erzielte jährlichen Rendite von 11,8 Prozent auf 10,8 Prozent neu berechnet wird. Diejenigen, die wegen der Haushaltsdefizite des Staates regelmäßig den Weltuntergang predigen (wie ich es regelmäßig selbst getan habe) könnten feststellen, dass sich die Staatsverschuldung unseres Landes in den letzten 77 Jahren ungefähr viervierhundertfacht hat. Das sind 40 000 Prozent! Nehmen wir an, Sie hätten diese Erhöhung vorausgesehen und wären angesichts explodierender Defizite und einer wertlosen Währung in Panik geraten. Um sich zu „schützen“, hätten Sie möglicherweise Aktien gemieden und stattdessen 3,25 Unzen Gold gekauft. Und was hätte dieser vermeintliche Schutz eingebracht? Sie hätten jetzt einen Vermögenswert im Wert von etwa 4.200 US-Dollar. Das sind weniger als ein Prozent was eine einfache, ungemanagte Investition in amerikanische Unternehmen eingebracht hätte. Das magische Metall ist dem amerikanischen Eifer nicht gewachsen."

Berkshire profitiert vom "amerikanischen Rückenwind"

"Charlie und ich werden glücklich zugeben, dass ein großer Teil des Erfolgs von Berkshire einfach ein Produkt von dem war, was meiner Meinung nach als 'Der amerikanische Rückenwind' bezeichnet werden sollte. Amerikanische Unternehmen oder Einzelpersonen wären mehr als arrogant, wenn sie sich rühmen würden, es 'alleine geschafft' zu haben. Die ordentlichen Reihen der einfachen weißen Kreuze in der Normandie sollten diejenigen beschämen, die solche Aussprüche tätigen. Es gibt auch viele andere Länder auf der Welt, die eine glänzende Zukunft haben. Darüber sollten wir uns freuen: Amerikaner werden wohlhabender und sicherer, wenn alle Nationen gedeihen. Wir bei Berkshire hoffen, erhebliche Summen jenseits der Grenzen zu investieren. In den nächsten 77 Jahren wird jedoch der größte Teil der Gewinne fast sicher vom 'amerikanischen Rückenwind' bereitgestellt werden. Wir sind sehr glücklich - überschwenglich glücklich - diese Kraft in unserem Rücken zu haben."

Lesen Sie auch:

- Buffett verbuchte 2018 Kursverluste im zweistelligen Milliardenbereich

- "Heutige Anleger haben es viel schwerer!"

Sie interessieren sich für spannende Anlagethemen? Folgen Sie mir kostenlos auf der Investment- und Analyseplattform Guidants, um keinen Artikel zu verpassen!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.