Buffett hat wieder alles richtig gemacht

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- Apple Inc. - WKN: 865985 - ISIN: US0378331005 - Kurs: 179,300 $ (Nasdaq)

Dass man Warren Buffett vorwirft, er sei von gestern und verstehe den heutigen Markt nicht mehr, ist nicht neu. Auch während der Internetblase rund um die Jahrtausendwende wurde behauptet, dass seine Methoden und Ansichten von gestern seien und keine Relevanz mehr besäßen. Doch nach dem Platzen der Blase zeigte sich, dass Buffetts Skepsis richtig gewesen war.

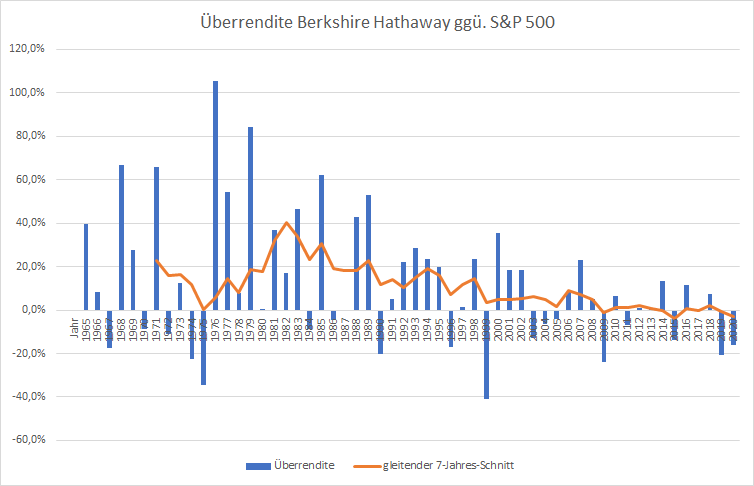

Doch von einigen Ausnahmen abgesehen gelang es Warren Buffett und seinem kongenialen Kompagnon Charlie Munger im neuen Jahrtausend tatsächlich nicht mehr, den breiten Markt outzuperformen, wie die folgende Grafik zeigt. Insbesondere seit der Finanzkrise wären Anleger mit einem Investment in den diversifizierten Index S&P 500 besser gefahren, als auf die Investmententscheidungen der beiden alten Starinvestoren zu setzen.

Doch es gibt eine große Ausnahme. Das erfolgreichste Investment, das Buffett und Munger jemals getätigt haben, liegt tatsächlich erst wenige Jahre zurück. Die Rede ist von Apple.

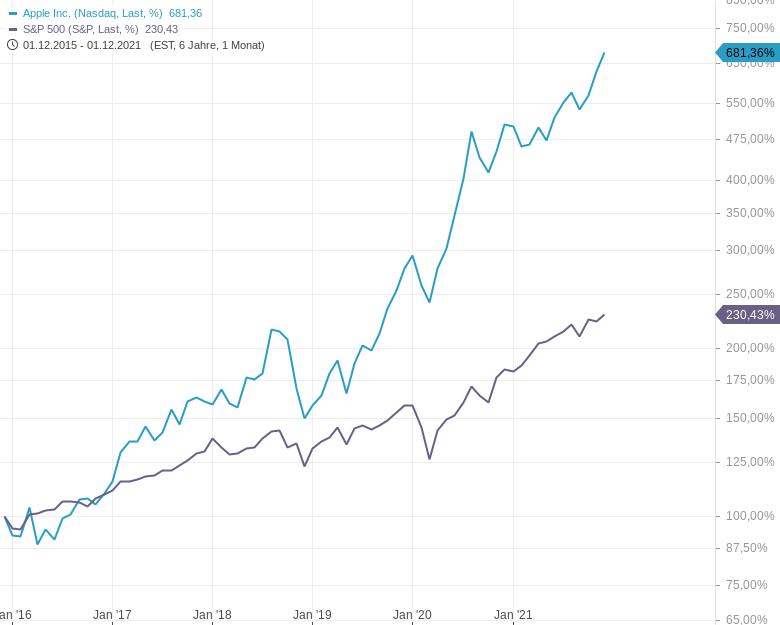

Berkshire Hathaway kaufte erstmals im Jahr 2016 Aktien des iPhone-Herstellers und baute die Position in den Folgejahren weiter aus. Im Durchschnitt dürfte Berkshire Hathaway für die Apple-Aktien (bereinigt um einem zwischenzeitlichen Split) zwischen 37 und 38 Dollar gezahlt haben. Inzwischen (Schlusskurs 15. Dezemeber 2021) stehen die Apple-Aktien bei rund 179 Dollar. Die Apple-Aktien haben in den vergangenen Jahren auch eine deutlich bessere Performance erzielt als der S&P 500, wie der folgende Chart zeigt.

Schätzungen zufolge hat Berkshire Hathaway in den vergangenen Jahren deutlich mehr als 100 Milliarden Dollar mit den Apple-Aktien verdient. Weil sich die Apple-Aktien deutlich besser entwickelten als der Rest des Portfolios von Berkshire Hathaway, hat ihr Anteil im Portfolio über die Jahre auch immer weiter zugenommen und macht seit dem vergangenen Jahr mehr als 40 Prozent der von Berkshire Hathaway gehaltenen US-Aktien aus, obwohl in den zurückliegenden Quartalen ein kleiner Teil der Apple-Aktien verkauft wurde.

Inzwischen ist die Position so groß, dass Buffett vermutlich nicht sämtliche Apple-Aktien verkaufen könnte, ohne den Kurs selbst nennenswert zu belasten. Das gilt insbesondere auch deshalb, weil Berkshire Hathaway quartalsweise seine Positionen in den 13F-Filings offenlegen muss.

Bleibt die Frage, welche Argumente im Jahr 2016 für den Kauf von Apple sprachen. Obwohl Apple ein Technologieunternehmen ist, entsprach die Aktie in anderen Punkten durchaus dem typischen "Beuteschema" von Buffett und Munger. Es handelte sich bei Apple um ein qualitativ hochwertiges Unternehmen mit bleibenden Wettbewerbsvorteilen ("Burggraben") gegenüber der Konkurrenz, das zudem relativ günstig bewertet war. Das Kurs-Gewinn-Verhältnis lag Ende 2015 nur bei 12 und Ende 2016 nur bei 13,5. Angesichts der Tatsache, dass Apple in den folgenden Jahren weiter kräftig wachsen würde, war dies eine geradezu spottbillige Bewertung. Allerdings gab es damals Sorgen, dass die Phase des Wachstums bei Apple vorüber wäre, was letztlich der Grund für die günstige Bewertung war.

Die hohe Qualität von Apple zeigte sich allerdings schon damals in den hohen Eigenkapitalrenditen, die das Unternehmen Jahr für Jahr verdiente. Seit dem Jahr 2010 lag die Eigenkapitalrendite, die Apple erzielte, in jedem Jahr bei ungefähr 30 Prozent oder darüber.

Wie Buffetts rechte Hand Charlie Munger schon vor langer Zeit erklärte, sind hohe Kapitalrenditen letztlich auch der Schlüssel für langfristig überdurchschnittliche Investments:

"Langfristig ist es für eine Aktie schwer, eine viel bessere Rendite zu erzielen als das Unternehmen, das ihr zugrunde liegt. Wenn das Unternehmen über 40 Jahre sechs Prozent [per annum] seines Kapitals verdient und Sie es 40 Jahre lang halten, werden Sie nicht etwas ganz anderes als sechs Prozent Rendite [pro Jahr] erzielen – selbst wenn Sie es ursprünglich mit einem enormen Rabatt gekauft haben. Umgekehrt ist es, wenn ein Unternehmen über 20 oder 30 Jahre 18 Prozent [per annum] seines Kapitals verdient. Selbst wenn man einen teuer aussehenden Preis [für die Aktien bzw. das Unternehmen] zahlt, wird man am Ende ein gutes Resultat erzielen."

Das Beispiel Apple zeigt, dass die Anlagephilosophie von Buffett und Munger letztlich zeitlos ist. Auch jüngere Anleger sind gut beraten, auf die Weisheit der beiden alten Starinvestoren zu hören.

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch Godmode PLUS ist inklusive. Jetzt das neue PROmax 14 Tage kostenlos testen!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Außer wenn er gegen seine eigenen Regeln verstößt und Airline-Aktien kauft... ;)

@AuBacke

Und was hat das eine jetzt mit dem anderen zu tun?

Wo kann ich ablesen wieviel Rendite ein Unternehmen fürs das eingesetzte Kapital erzielt?