Bleiben die Zinsen ewig bei null?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Der Präsident der Federal Reservce Bank von St. Louis hat ein Tabu gebrochen. Was passiert, wenn die Zinsen ewig bei null bleiben? Diese Frage stellte sich James Bullard in einer Rede.

James Bullard gilt eigentlich als ein milder "Falke" unter den US-Notenbankern und befürwortet eine baldige Rückkehr zu höheren Leitzinsen. Umso erstaunlicher erscheint es, dass ausgerechnet Bullard sich jetzt in einer Rede mit der Frage beschäftigt, was passiert, wenn die Leitzinsen ewig bei null bleiben.

Die Rede trägt die vielsagende Überschrift "Permazero", was man mit "Ewig null" übersetzen könnten.

Es ist eigentlich Zeit, die Zinsen anzuheben

Zunächst stellt Bullard klar, dass sich an seiner Sichtweise, dass es eigentlich die Zeit gekommen sei, die Leitzinsen wieder anzuheben, nichts geändert habe. Arbeitsmarkt und Inflation hätten die Ziele der Fed mehr oder weniger erreicht. Die Inflationsrate befindet sich zwar deutlich unter dem Zwei-Prozent-Ziel der Fed, dies liegt aber nur am Ölpreiseinbruch im vergangenen Jahr. Rechnet man diesen Effekt heraus, dann liegt die Inflationsrate nach Einschätzung von Bullard in unmittelbarer Nähe des Ziels.

"Eine einfache und vernünftige Herangehensweise an die derzeitige Geldpolitik wäre es, die geldpolitischen Instrumente wieder näher an die normalen Niveaus heranzuführen, nun, nachdem die Ziele erreicht wurden. Es gibt keinen Grund, weiter mit extremen geldpolitischen Festlegungen zu experimentieren", sagt Bullard. Mit anderen Worten: Bullard ist dafür, die Zinsen wieder anzuheben. Wahrscheinlich bereits beim Zinsentscheid am 16. Dezember.

Werden die Zinsen für immer bei null bleiben?

Anschließend geht Bullard allerdings der Frage nach, ob es nicht sein könnte, dass die Zinsen tatsächlich für sehr lange Zeit oder gar „ewig“ auf dem Nullniveau bleiben oder dass die Zinsen, nachdem sie zunächst wieder angehoben werden, bereits nach sehr kurzer Zeit wieder gesenkt werden.

Theoretische Basis für die Erläuterungen Bullards ist die sogenannte Fisher-Gleichung, die eigentlich nur besagt, dass der nominale Zinssatz nichts anderes ist als die Summe aus realem Zins und der (erwarteten) Inflationsrate. Nimmt man zusätzlich zur Fisher-Gleichung an, dass das reale Zinsniveau in einer Volkswirtschaft nur durch das Verhältnis aus Angebot und Nachfrage bestimmt wird (und nicht etwa durch die Geldpolitik der Notenbanken) und dass die Fisher-Gleichung immer gilt, dann folgt daraus, dass die Inflationsrate nichts anderes ist als die Differenz aus dem nominalen Zins (der für den kurzfristigen Bereich von der Notenbank festgelegt wird) und dem realen Zinsniveau, dass sich aus Angebot und Nachfrage ergibt.

Gilt die Fisher-Gleichung tatsächlich, dann hängt die Inflationsrate also nur von der Geldpolitik der Notenbank ab. Allerdings ist die Abhängigkeit genau anders herum, als man es üblicherweise erwarten würde: Senkt die Notenbank die Zinsen, dann hat das laut Fisher-Gleichung die Folge, dass auch die Inflationsrate sinkt. Das widerspricht natürlich völlig der üblichen Herangehensweise der Notenbanken. Denn ist die Inflationsrate zu niedrig, dann wollen die Notenbanken in der Regel die Zinsen niedrig halten oder sie weiter absenken, um die Inflationsrate anzukurbeln. Nach der Fisher-Gleichung würde aber gerade das dazu führen, dass die Inflationsrate niedrig bleibt!

Nach diesem Modell nähert sich übrigens die Produktionslücke (Differenz aus realisiertem Bruttoinlandsprodukt und Produktionspotenzial) automatisch null an. Das Wachstum entspricht also längerfristig dem Potenzialwachstum, ganz unabhängig davon, wie sich Zinsen und Inflationsrate entwickeln.

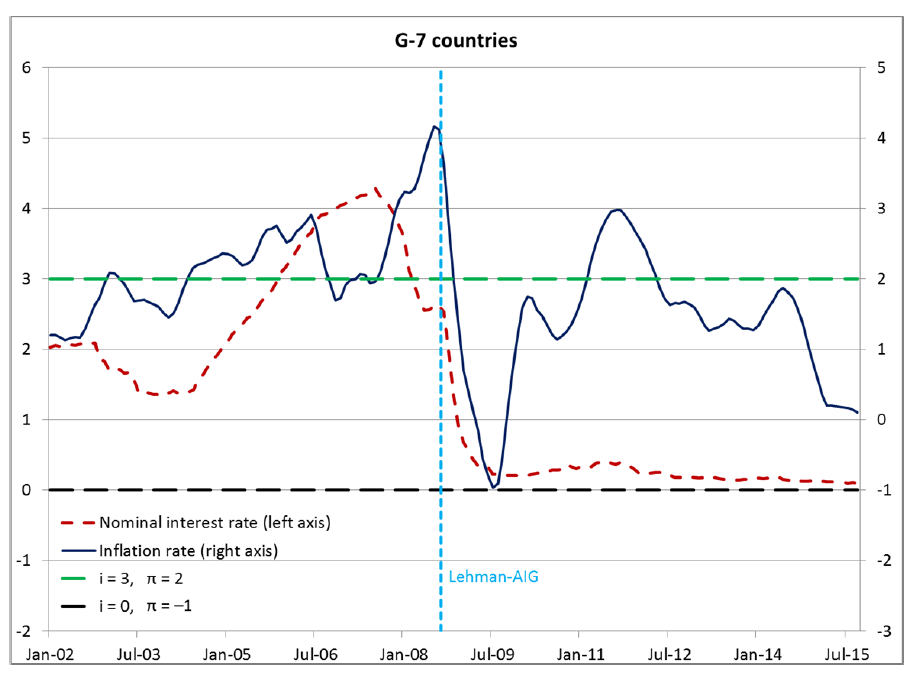

Gibt es empirische Beweise dafür, dass niedrige Leitzinsen zu einer niedrigen Inflationsrate führen? Während der Finanzkrise wurden die Leitzinsen in den Industrienationen auf den niedrigsten Stand aller Zeiten gesenkt. In der folgenden Grafik aus der Rede von Bullard stellt die gestrichelte rote Linie (linke Skala) die Leitzinsen in den G7-Staaten dar. Die Inflationsrate (blaue Linie, rechte Skala) brach während der Finanzkrise deutlich ein, erholte sich zunächst auf knapp drei Prozent und ging dann wieder zurück, während die Leitzinsen bei null belassen wurden. Haben die niedrigen Leitzinsen dazu geführt, dass sich auch die Inflationsrate dem Nullniveau nähert?

Nimmt man an, dass die niedrigen Zinsen tatsächlich einen negativen Effekt auf die Inflationsrate hatten (entsprechend der Fisher-Gleichung) und dass die Leitzinsen in den Industriestaaten noch längere Zeit auf oder in der Nähe des Rekordtiefs verbringen werden, dann ergeben sich laut Bullard daraus sechs Konsequenzen:

- Verspricht die Notenbank, die Zinsen für längere Zeit auf dem Rekordtief zu belassen, dann hat dies keinen stimulierenden Effekt mehr auf die Wirtschaft. Denn nach dem oben diskutierten Modell wird einfach das neue Gleichgewicht mit niedriger Inflation beibehalten - unabhängig davon, was die Notenbank tut.

- Die Inflation bleibt dauerhaft unter dem Zielbereich der Notenbank. Die Niedrigzinsen führen nach der Fisher-Gleichung gerade dazu, dass auch die Inflation niedrig bleibt.

- Das Wirtschaftswachstum hängt längerfristig trotz allem von der Verfügbarkeit von Kapital und dem technischen Fortschritt ab. Mit anderen Worten: Auf längere Sicht wird die Wirtschaft so stark wachsen, wie es den fundamentalen Rahmenbedingungen entspricht (unabhängig davon, was die Notenbank macht).

- Die sogenannte Friedman-Regel, nach der die nominalen Zinsen für ein optimales Wachstum bei null liegen sollten, wäre erfüllt.

- Das Risiko von starken Preisschwankungen bei Vermögenswerten wie Aktien oder Immobilien wäre hoch, weil sich Gleichgewichtszustände letztlich bei sehr unterschiedlichen Kursniveaus einstellen könnten. Externe Schocks würden also zu extremen Preisschwankungen führen und es wäre schwierig vorauszusehen, wo sich ein neuer Gleichgewichtszustand einstellt.

- Da die Leitzinsen kaum noch Einfluss auf die wirtschaftlichen Bedingungen hätten, wäre der Druck groß, alternative Instrumente wie QE-Programme zum Einsatz zu bringen, um wirtschaftliche Schwächephasen abzufedern.

Es ist recht erstaunlich, wie sehr die genannten Bedingungen der aktuellen Realität entsprechen. Die Ausführungen von Bullard weichen so stark von der üblichen Sichtweise der Notenbanken ab, dass es kein Wunder ist, dass Bullard sein Szenario als reines Gedankenexperiment verkauft. Es ist aber sehr gut möglich, dass die Geldpolitik der vergangenen Jahre inzwischen tatsächlich dazu geführt hat, dass sowohl Zinsniveau als auch Inflationsrate mehr oder weniger auf das Nullniveau festgelegt sind. Die Ära der dauerhaft niedrigen Zinsen könnte längst begonnen haben, ohne dass sich die Entscheider in Politik und Wirtschaft dieser Tatsache bewusst sind.

Jetzt handeln:

Eröffne Dein Depot bei Smartbroker+ und handle ab 0 EUR Ordergebühren* beim Kostensieger. Und das Beste: Obendrauf bekommst Du 3 Monate stock3 Ultimate.

Hier geht’s zur Depot-Eröffnung

Mehr Informationen zu Smartbroker+

*zzgl. marktüblicher Spreads und Fremdkosten

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Wenn die Nationen, die nur vom Verkauf ihrer Rohstoffe leben, jetzt nicht in die naturwissenschaftliche Bildung ihrer Bevölkerung investieren, um hochwertige und zu ihrem eigenen Überleben lebenswichtige Produkte zu erzeugen, werden sie den höherqualifizierten Industriestaaten ausgeliefert sein. Andererseits werden rohstoffarme Industriestaaten einen Teufel tun, um rohstoffreiche Staaten technologisch "aufzurüsten".

Übrigens hat der Monetarist Friedman keine Ahnung von der Schaffenskraft menschlicher Kreativität, wenn er versucht, alles auf Kapital und den Druck durch Zins zu reduzieren.

Und zuletzt: Nichts verharrt letztlich bei Null, auch nicht die Zinsgeschäfte (oder besser gesagt, die Kapitaldifferenzgeschäfte), von denen die Banken leben. Der gemeine Bankkunde steht immer am Anfang der Nahrungskette. Er ist das sozusagen Plankton für die Finanzhaie. :-)))

Intressanter Artikel - da kommt man mal ins grübeln. :)

Ich gehe ebenfalls von dauerhaft niedrigen Zinsen aus, denn anders ist wohl das System nicht mehr finanzierbar/aufrecht-zu-erhalten.

Und mit dem Ölpreis kann ich gut leben, da ich noch ne Öl-Heizung hab. :)

Glaubte schon vor Jahren (könnte vor ca. 7-8 Jahren gewesen sein) der Elliott-Wave-Analyse von Andre Tiedje, die wirklich genau ins Schwarze traf bzgl. Ölpreis-Sturz. Kaufte mir aufgrund der Analyse zwar keinen Put, lies dafür aber beim Hausumbau meine Ölheizung drin... auch ne Art der Spekulation. ::))

Sauber. Seh ich genau so. Klasse Artikel.

Die Realität heißt: Nullzins forever. Ich bin überzeugt, das die US-Wirtschaft nicht einmal eine sogenannte gesichtswahrende Minizinserhöhung ohne Turbulenzen übersteht, geschweige denn einen normalen Anpassungszyklus. Money for nothing hat in den USA zu gefährlichen Fehlanreizen geführt. Der Cashflow vieler Firmen in der Frackingbranche ist seit vielen Jahren negativ und diese existieren nur noch noch weil sie aufgrund des billigen Geldes ihren Verschuldungsgrad uferlos ausbauen konnten. Eine echte Zinserhöhung wäre für sehr viele Betriebe der Frackingbranche das Todesurteil. Laut der Shared National Credit Rewiew stehen für ca. 4 Billionen USD Risikokredite an die Frackingindustrie im Feuer. Ginge ein Großteil dieser Kredite über den Jordan, dann hätte das suboptimale Auswirkungen auf die amerikanischen Großbanken. Die US-Junkbondmärkte sind seit vielen Monaten massiv unter Druck und sie senden lautstark Alarmsignale aus. Falls sich also die FED in dieser Situation tatsächlich entschließen sollte, im Dezember die Zinsen zu erhöhen, dann erleben wir wahrscheinlich vor Sylvester ein eindrucksvolles Feuerwerk.

Das Problem, das die Fisher-Gleichung in der Realität hat, und warum eine Zinsanhebung eben wahrscheinlich (jedenfalls kurzfristig) nicht zu höherer Inflation führt: Das funktioniert nur unter der Annahme, dass die Zentralbank den Realzins (jedenfalls langfristig) nicht beeinflussen kann.

Wenn aber doch, dann führt die Zinsanhebung aber nicht zu einer Erhöhung der (erwarteten) Inflationsrate, sondern erhöht den Realzins. Was wiederum selten ein Wachstumsmotor ist und die Inflationserwartungen sogar noch weiter drücken könnte.

Also man darf jetzt nicht meinen wenn der Leitzins um 2% steigt, dann steigt die Inflation auch um 2% :)

Mega-Artikel Oli!

Übrigens wird in Blogger-Kreisen schon seit Jahren die These diskutiert, dass sich der oben geschilderte Zusammenhang aus der Fisher-Gleichung ergibt: Nämlich, dass die niedrigen nominalen Zinsen letztlich zu niedriger Inflation führen.

Es ist höchst bemerkenswert, dass dies nun auch in Fed-Kreisen ernstgenommen wird.

In die Praxis umgesetzt würde das heissen, dass mit der ersten Zinserhöhung der Boden im Rohstoffsektor "eingetütet" ist