Big-Picture-Analyse – Ist der „Goldrausch“ schon wieder vorbei?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Im Oktober zog der Goldpreis deutlich an und konnte im Hoch fast die 1.200-USD-Marke erreichen, während man Anfang Oktober für eine Unze Gold nur rund 1.100 USD bezahlen musste. Die Bullen setzten mit dieser dynamischen Aufwärtsbewegung natürlich ein Zeichen, allerdings könnte man diesen „Move“ auch nur als zweite Reaktion auf die August-Bewegung interpretieren. Da das Chartbild aktuell viele Möglichkeiten zulässt, werden in diesem Artikel die verschiedenen Szenarien „durchgespielt“.

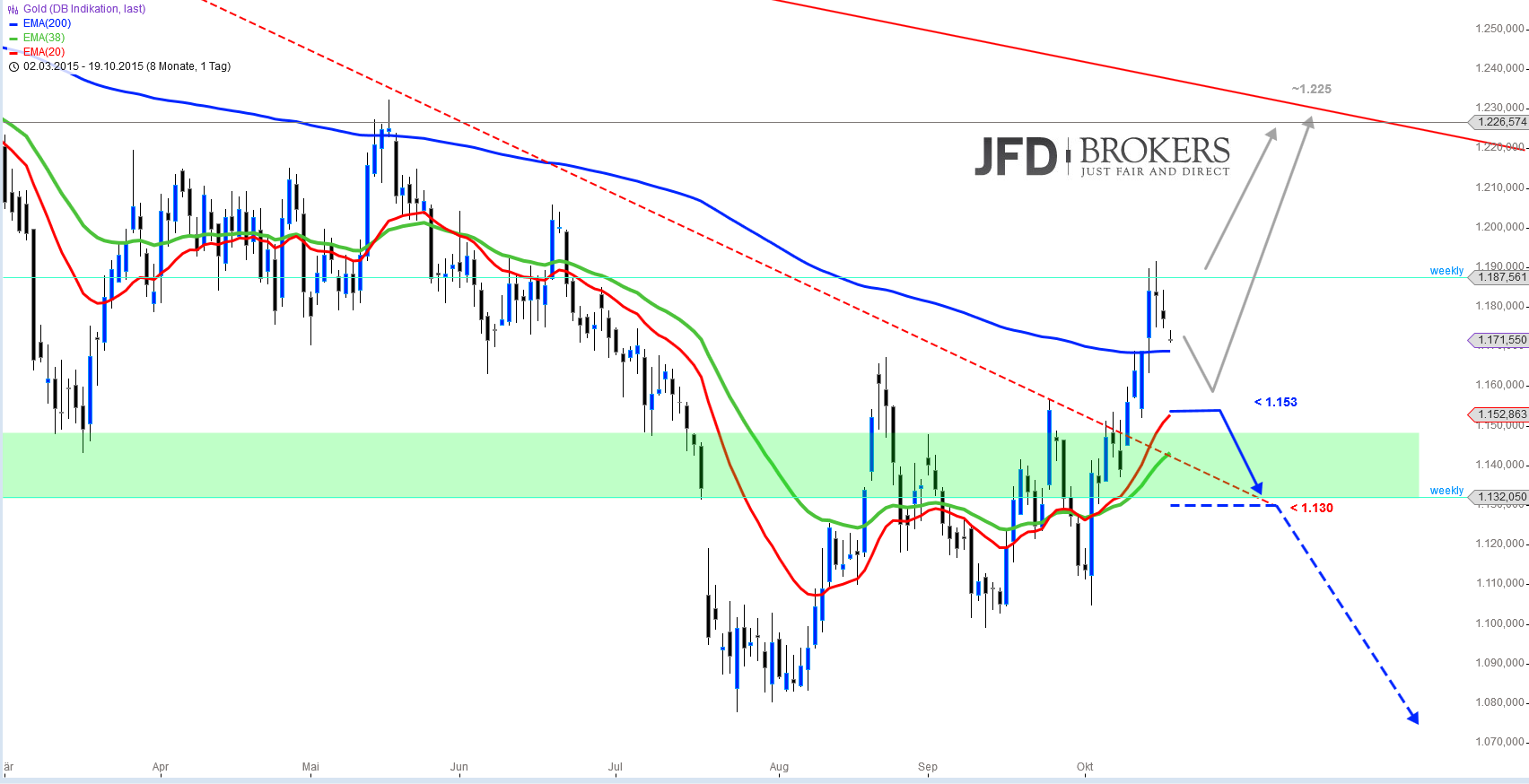

Gold -Wochenchart

Im Wochenchart dominiert noch der mittelfristige Abwärtstrend. Die kurzfristige Abwärtstrendlinie konnte der Goldpreis in der vergangenen Woche nachhaltig durchstoßen. Der Trendbuch fand bei einem Kurslevel von ca. 1.150 USD statt. Dieser Kursbereich ist nun auch für den zukünftigen Verlauf sehr wichtig. Denn würden die Bullen es schaffen, dieses Level dauerhaft zu verteidigen, wäre ein Vorstoß bis zur mittelfristigen Abwärtslinie bei ca. 1.225 USD machbar. Denn oberhalb von 1.187 USD würde nur noch die psychologisch wichtige 1.200-USD-Marke als Widerstand lauern.

Der Wochenchart würde sich deutlich eintrüben, falls die Bullen versagen sollten und der Goldpreis unter den breiten eingezeichneten Unterstützungsbereich fällt. Das wiederum bedeutet, dass jeder Wochenschlusskurs unter 1.130 USD zur Folge haben könnte, dass sich ein neues Verlaufstief unter 1.075 USD ausbilden könnte.

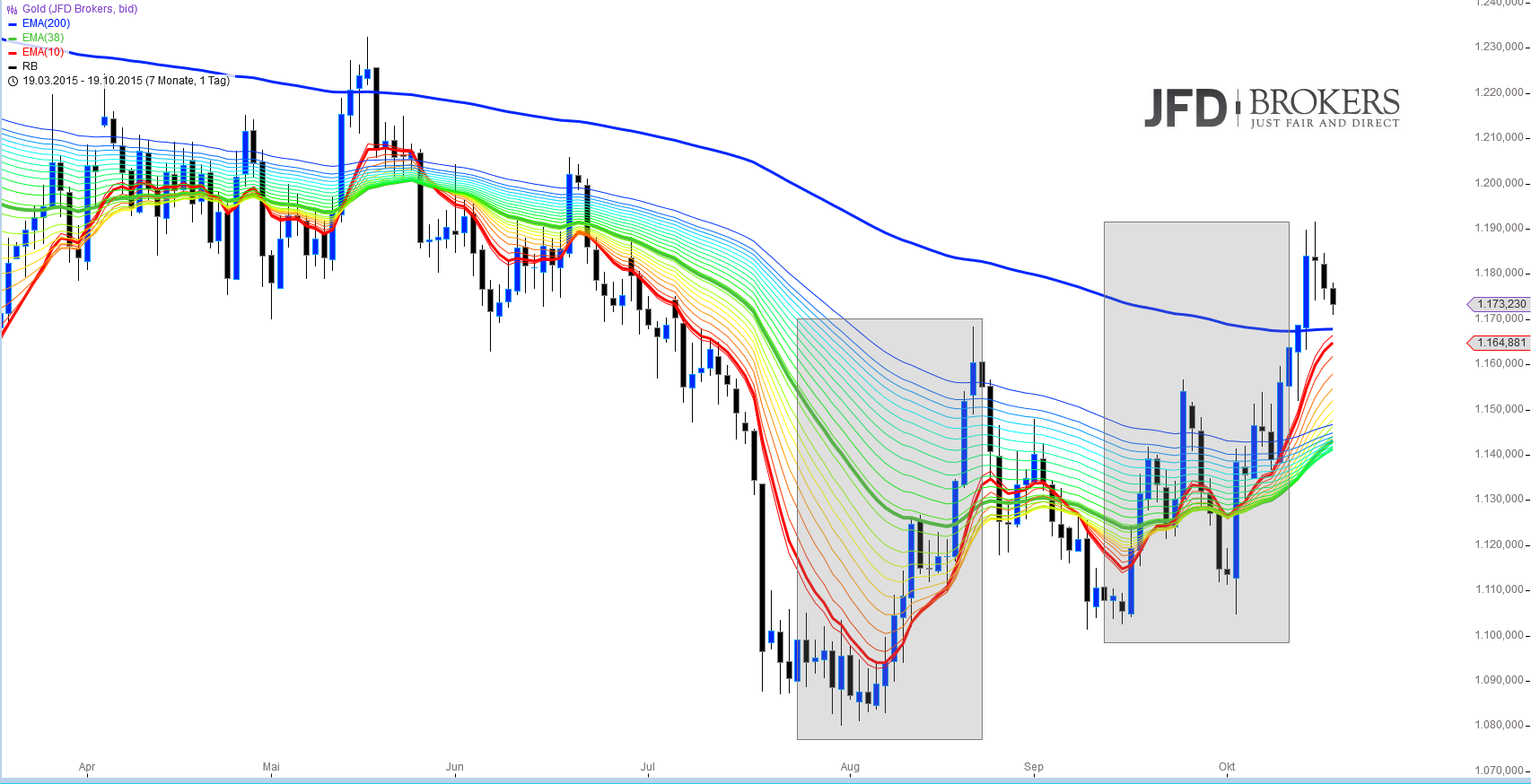

Gold-Tageschart

In diesem Chartbild kann man sehr gut erkennen, dass sich die aktuelle Aufwärtsbewegung preislich wie zeitlich mit der von Anfang August sehr ähnelt. Preislich hat Gold exakt die gleiche Strecke vom Tief bis zum Hoch zurückgelegt wie im August. Zeitlich hat der Anstieg jedoch etwas länger gebraucht. Die Korrektur im Abwärtstrend lässt sich also mit diesen beiden Aufwärtswellen fertig zählen und der vorhandene mittelfristige Abwärtstrend könnte ab sofort wieder aufgenommen werden. Wenn man das Chartbild in diese Richtung interpretiert, liegt der Fokus ganz klar auf fallende Notierungen.

GOLD Tageschart

Die Marken im Tageschart sind natürlich sehr ähnlich wie im Wochenchart. Allerdings würden hier schon Preise unterhalb von 1.153 USD andeuten, dass ein weiteres bullisches Szenario kaum haltbar wäre, denn der Rücklauf wäre schon zu tief. So müsste man unterhalb von 1.153 USD mit Preisen bis mindestens 1.132 USD rechnen und damit wäre das gesamte Aufwärts-Momentum verschwunden.

Fazit:

Oberhalb von 1.170 USD ist ein direkter Anstieg bis 1.200 USD bzw. 1.225 USD sehr wahrscheinlich und solange der Kurs nicht unter 1.153 USD fällt, bleiben diese Optionen weiter bestehen. Erst Kurse unterhalb von 1.150 USD würden das Chartbild zusehends verdunkeln. Ein Tagesschlusskurs unter 1.130 USD wäre ein klassisches Verkaufssignal.

Silber-Tageschart

Die Großwetterlage bei Silber ist klar negativ, denn erst ein Anstieg über 17,00 USD könnte für eine deutliche Auflockerung des Chartbildes sorgen. Aktuell trägt der Silberpreis einen Kampf mit dem EMA200 aus. Wer als Sieger hervorgehen wird, steht noch in den Sternen. Geht der Kampf um die 16,00 USD-Marke in den nächsten Stunden bzw. Tage verloren, ist mit einem Rücklauf bis 15,40 USD zu rechnen. Im Idealfall für die Bullen startet von dort ausgehend eine weitere Aufwärtswelle, die das Ziel hätte, die Abwärtstrendlinie bei ca. 16,50 USD zu touchieren.

Sollte der Kursschub ausbleiben, dürfte noch ein Test der kurzfristigen Aufwärtstrendlinie bevor stehen. Erst unter 14,50 USD wird es für die Bullen ungemütlich.

Palladium-Tageschart

Ebenso wie der Silberpreis kämpft Palladium aktuell im Tageschart mit dem EMA200 und notiert bei rund 690,00 USD. Ein Rücklauf bis zur Unterkante des Rainbows wäre nun vorbildlich und Käufer hätten dann dort die Chance, neue Long-Positionen mit einem guten Chance-Risiko-Verhältnis aufzubauen. Die Kauf-Zone dehnt sich zwischen 650,00 und ca. 665,00 USD aus. Ein vernünftiger Stopp läge momentan bei 625,00 USD, jedoch sollte er recht zügig unter das noch auszubildende Tief nachgezogen werden.

Handeln auch Sie Gold und weitere Rohstoffe wie z.B. WTI Crude, Silber, Platin oder auch Zucker per direktem Marktzugang (DMA) zu sehr günstigen Konditionen beim kundenfreundlichen „Just Fair and Direct“ Broker – JFD Brokers – zur Website einfach hier klicken.

Bernd Senkowski

Research-Team JFD Brokers Germany

JFD Brokers – Just FAIR and DIRECT

Offenlegung gemäß §34b WpHG wegen möglicher Interessenkonflikte: Der Autor ist in den besprochenen Wertpapieren bzw. Basiswerten zum Zeitpunkt der Veröffentlichung dieser Analyse nicht investiert.

ÜBER JFD BROKERS:

WER WIR SIND:

JFD Brokers ist eine einzigartige Mischung aus herausragenden Finanzmarktanalysten und erfahrenen Brokerage-Profis, welche einen revolutionären, zukunftsorientierten Ansatz bei der Entwicklung von Online- Trading Technologien und Lösungen beschreitet. Unser Angebot umfasst Margin Trading, Vermögensverwaltung, HFT & quantitative Systeme, physische Devisen (FX) Zahlungen, Prime und IT-Lösungen und ist perfekt auf erfahrene Privatinvestoren und institutionelle Partner zugeschnitten.

WAS WIR MACHEN:

Wir sind der einzige Retail-Broker, der ALLEN KUNDEN (ab einer Mindesteinlage von 500 Euro) den Handel von bis zu 9 Anlageklassen (mit mehr als 800 Finanzinstrumenten) innerhalb einer einzigen Handelsplattform, mit einem einheitlichen institutionellen Pricing (börsenechte Spreads / Core Spreads) und einer einheitlichen STP/DMA Ausführungsart bietet. Sie profitieren mit JFD Brokers von Interbank-Core Spreads, niedrigen Tradingkosten, kompletter Anonymität, vollständiger Transparenz, hoher Liquidität und einem 100 % DMA/STP Konto. Dieses bietet Ihnen einen extrem latenzarmen Zugang zu mehr als 15 Tier1 Liquiditätsanbietern, sowie zu mehr als 80 Primärbörsen, MTFs bzw. sekundär Derivate- & Warenbörsen, bzw. Dark- & Lightpools.

RISK-DISCLAIMER:

JFD Brokers bietet ausschließlich beratungsfreie Dienstleistungen an. Der Inhalt dieser Analyse enthält keine Anlageberatung bzw. Anlageempfehlung (und darf auch nicht als solche verstanden werden) und stellt keinesfalls eine Aufforderung zum Erwerb von jeglichen Finanzinstrumenten oder -produkten dar. JFD Brokers haftet nicht für Schäden, welche auf einzelne Kommentare und Aussagen auf Analysen von JFD Brokers zurückzuführen wären / sind und übernimmt keine Gewähr in Bezug auf Vollständigkeit und Richtigkeit des dargestellten Inhaltes. Somit trägt der Anleger ausschließlich alleinverantwortlich das Risiko für seine Anlageentscheidungen.

Die dargestellten Analysen und Kommentare enthalten keine Berücksichtigung Ihrer persönlichen Investitionsziele, Ihrer finanziellen Verhältnisse oder Bedürfnisse. Der Inhalt wurde nicht gemäß der gesetzlichen Vorschriften für Finanzanalysen erstellt und muss daher vom Leser als Marketinginformation angesehen werden. JFD Brokers untersagt die Vervielfältigung oder Veröffentlichung ohne ausdrückliche Genehmigung.

FX und CFDs sind gehebelte Produkte. Sie sind nicht für jeden Anleger geeignet, da sie ein hohes Maß an Risiko für Ihr Kapital bergen und Sie mehr verlieren können als Ihre ursprüngliche Einzahlung. Bitte vergewissern Sie sich, dass Sie alle Risiken verstehen.

Disclaimer: https://www.jfdbrokers.com/legal-info/legal-information.html

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.