Bankenkrise 2008: War doch harmlos?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

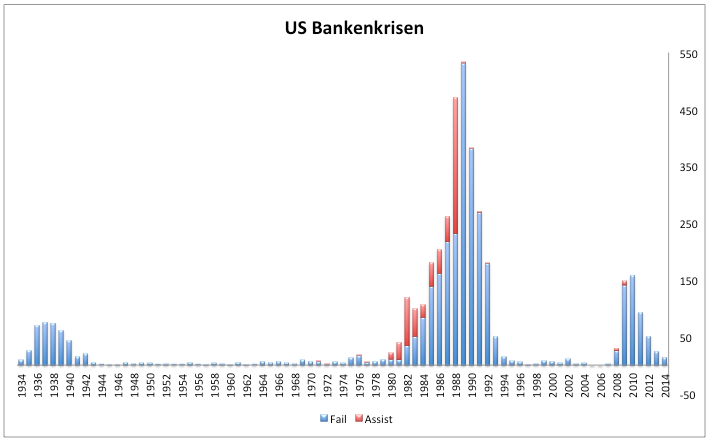

Der US Regulator veröffentlicht regelmäßig Listen der Banken, die entweder pleite gegangen sind oder gerettet werden mussten. Schon beim ersten Blick auf den Chart sieht man, dass 2008 rein von der Anzahl der bankrotten Banken gar nicht so schlimm war. Von 2008 bis heute sind in den USA 504 Banken abgewickelt worden. Von 1982 bis 1994 waren es 2.341. Das ist schon eine ganz andere Hausnummer. Die Behörden teilen mit, ob eine Bank wirklich pleite gegangen ist (faul) oder ob sie über staatliche Unterstützung gerettet wurde (assist).

In den 80er Jahren wurde zwar kräftig gestützt, das hat aber unterm Strich nicht viel geholfen. Nach 2008 hat sich die Anzahl der gestützten Banken ziemlich in Grenzen gehalten. Hier wurden vor allem größere Banken gestützt. Kleinere wurden kaum beachtet. Der überwiegende Großteil der bankrotten Banken nach 2008 waren kleine Banken.

Obwohl uns die Finanzkrise an den Zusammenbruch des Systems heranführt, ist es für die Banken selbst überraschend glimpflich ausgegangen. Das Geld, welches Banken im Zuge der Rettungen erhalten haben, wurde größtenteils zurückgezahlt. Alles ist noch nicht abgewickelt. Es sieht aber ganz danach aus, als hätte der Steuerzahler am Ende durch die Rettungen nichts bezahlt. Damit steht die US Regierung ziemlich alleine da. In Europa häufen sich noch immer weitere Summen an.

Je nachdem wie gut Freddie Mac und Fannie Mae in Zukunft performen, kann der Staat in den USA sogar noch richtig viel Geld mit den Rettungen verdienen. In den 80er Jahren war das nicht der Fall. Damals mussten Steuerzahler effektiv 132 Mrd. USD berappen. Nach heutigen Maßstäben wären das ungefähr 400 Mrd. USD.

Woher kommt dieser große Unterschied?

In den 80er Jahren waren vor allem Bausparkassen betroffen. Ein Drittel aller Bausparkassen musste schließen. Das waren etwas mehr als 1.000 Stück. Grund für das Massensterben war eine ziemlich gefährliche Praxis. Es wurden langfristige Kredite mit fixen Zinssätzen vergeben. Refinanziert wurden die Kredite über den Interbankenmarkt oder durch die Fed. Die Refinanzierung war dabei kurzfristig. Es gab also einen Missmatch zwischen den ausgegebenen Krediten und der Refinanzierung. Ersteres war auf lange Frist fix verzinst. Letzteres orientierte sich an den kurzfristigen Zinsen.

Die Banken hatten vor allem zu niedrigen Zinsen vom Anfang der 70er Jahre Kredite in den Büchern. Die Zinsen verdoppelten sich dann allerdings bis Anfang der 80er Jahre. Die Banken mussten mehr für die Refinanzierung zahlen als sie über die Kreditzinsen von Verbrauchern wieder einnahmen.

Die Zinsen sanken nach 1982 wieder. Das war aber zu spät. Banken versuchten sich über Schneeballsyteme am Leben zu halten. Vielleicht hätte das sogar funktioniert, wenn die Verbraucher mitgespielt hätten. Keiner wollte mehr Kredite aufnehmen, weil die Zinsen so exorbitant hoch waren.

Viele Banken verschleppten das Problem, indem sie schlichtweg Bilanzfälschung betrieben. Teils wurden auch Ramschanleihen ausgegeben - ebenfalls auf Basis falscher Informationen. In einem Fall soll eine solche Anleihe gut 50 Mio. eingebracht haben. Der zugrunde liegende Wert lag allerdings bei -100 Mio.

Ab 1982 kam der Stein so langsam ins Rollen. Die Krise erreichte ihren Höhepunkt Ende der 80er Jahre. Den Aktienmarkt störte das kaum. In der Krisenzeit konnte sich der Dow Jones verdoppeln. Bankenkrisen sind nicht das Ende der Welt. Auch die Abwicklung von Banken ist nicht das Ende der Welt. Bedenkt man, wie sich unsere Politiker und Regulatoren anstellen seit 2008 Pläne für die Abwicklung von Banken zu entwickeln, dann ist das schon frustrierend. Es ist ja nicht so als hätte es so etwas noch nie gegeben...

Die Krise 2008 war natürlich von der Ausgangslage eine andere. Nichtsdestotrotz wurden in der Vergangenheit solche Krisen gut bewältigt. In Europa scheint das nicht zu gehen. Der Bankensektor ist nach wie vor ein Krisensektor. Vielleicht ist das mit ein Grund, weshalb Draghi gestern ganz tief in die Trickkiste gegriffen hat.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 50 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte 3 Monate stock3 Plus oder stock3 Tech gratis on top!

Guten Abend Herr Schmale,

sollte Ihr Artikel eine Analyse sein oder nur ein recht "schmaler" Beitrag der die letzte Finanzkrise verniedlichen soll? Durch die 2008er Finanzkrise wurde nicht zuletzt die Demokratie weltweit ausgehebelt...ich glaube ein Wert den man nicht mit Geld bezahlen kann...

Gute Nacht.

Herr Schmale,

aus meiner Sicht unterscheiden sich in Europa & USA mehrere Dinge

- QE: In USA hat die FED die Staatsanleihen in ihre Bücher genommen während in Europa die meisten Anleihen in den Büchern der Banken sind. Im wesentlichen haben die Staaten ihre Schulden an ihre nationalen Banken weitergereicht.

- Ausfallgefährdete Kredit: In USA wurden den meisten Kredit paketiert und weitergereicht. Relativ wenig schlechte Kredite stehen in den Bilanzen der US Banken. In Europa sind bei vielen Banken zwischen 10-20% der Kredite ausfallgefährdet - speziell Südeuropa & Frankreich.

- Margen: Die sinkenden Zinsen bewirken bei den europäischen Banken sinkende Margen und erlauben immer weniger Vorsorge für ausfallende Kredite und für die hohen Fixkosten wir IT. Gleichzeitig waren die Banken dazu gezwungen, ihre Gewinne über Zinsdifferenzen zwischen EZB und Anleihen zu holen. Dies wird aber bei den fallenden Anleihepreisen immer schwieriger und bedeutet mehr Risiko

In USA wurde die Krise nur deshalb einigermaßen Gut bewältigt, da die FED und hedge fonds die Risiken der Banken übernommen haben. Die entstandenen Verluste wurden großzügig durch neues Kapital ersetzt.

In Europa wurden durch die EZB Maßnahmen im wesentlichen die Staaten auf Kosten der Banken rekapitalisiert (gesichert durch die EZB). Die EZB ist gezwungen die Staaten indirekt zu finanzieren. Die strukturellen Probleme wurden nicht angegangen.

Die EZB versucht nun die Risiken der Banken auszulagern. Durch das ABS Programm der EZB werden die Banken ermuntert ihre Risiken über ABS auszulagern. De facto sollen dadurch die Risiken von den Banken zu Anlegern (zB Versicherungen) verlagern.