Bankaktien bleiben interessant

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

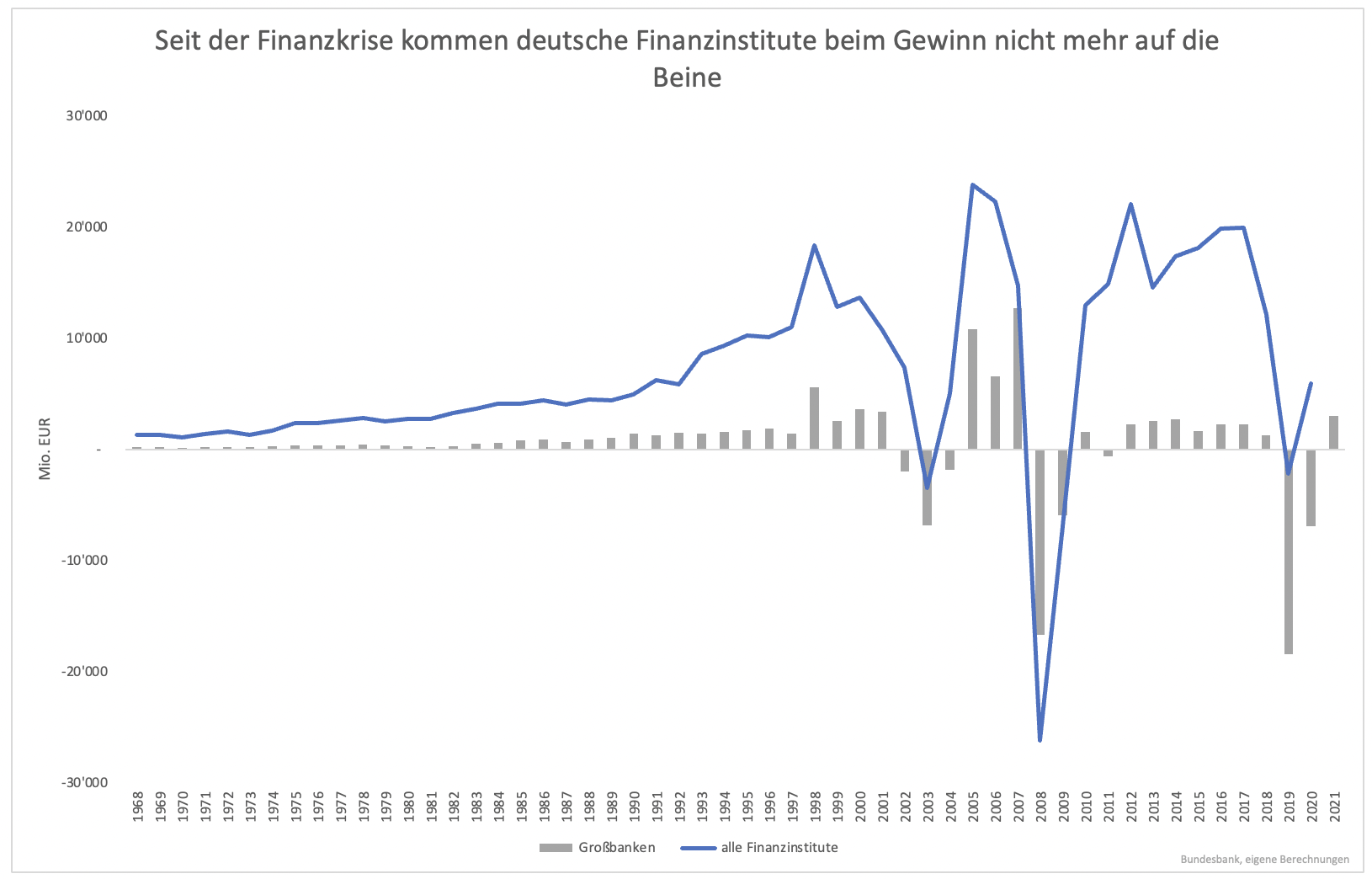

Vor zwei Monaten hatte ich Bankaktien als interessantes Investment vorgestellt. Bankaktien zu empfehlen, fällt nach über einem Jahrzehnt der Underperformance nicht leicht. Seit der Finanzkrise kamen Banken nicht mehr auf die Beine. Das galt für einige Länder mehr als für andere. In Deutschland galt es mehr als in vielen anderen Ländern. Obwohl sich Deutschland nicht wie Italien, Spanien oder Griechenland in einer Staatsschulden- und chronischen Wirtschaftskrise befand, konnten deutsche Banken kein Geld mehr verdienen. Dies galt insbesondere für die Großbanken. Ende der 90er Jahre erwirtschafteten Großbanken einen von durchschnittlich 4 Mrd. Euro pro Jahr. Von 2002 bis 2009 wurde im Durchschnitt pro Jahr eine halbe Milliarde verloren.

Von 2010 bis 2020 lag das Minus sogar bei 900 Mio. pro Jahr. Geprägt ist diese Periode jedoch vor allem durch die Jahre 2019 und 2020 (Grafik 1). In den positiven Jahren konnten immerhin 2 Mrd. erwirtschaftet werden. Das war die Hälfte dessen, was 20 Jahre zuvor erwirtschaftet wurde.

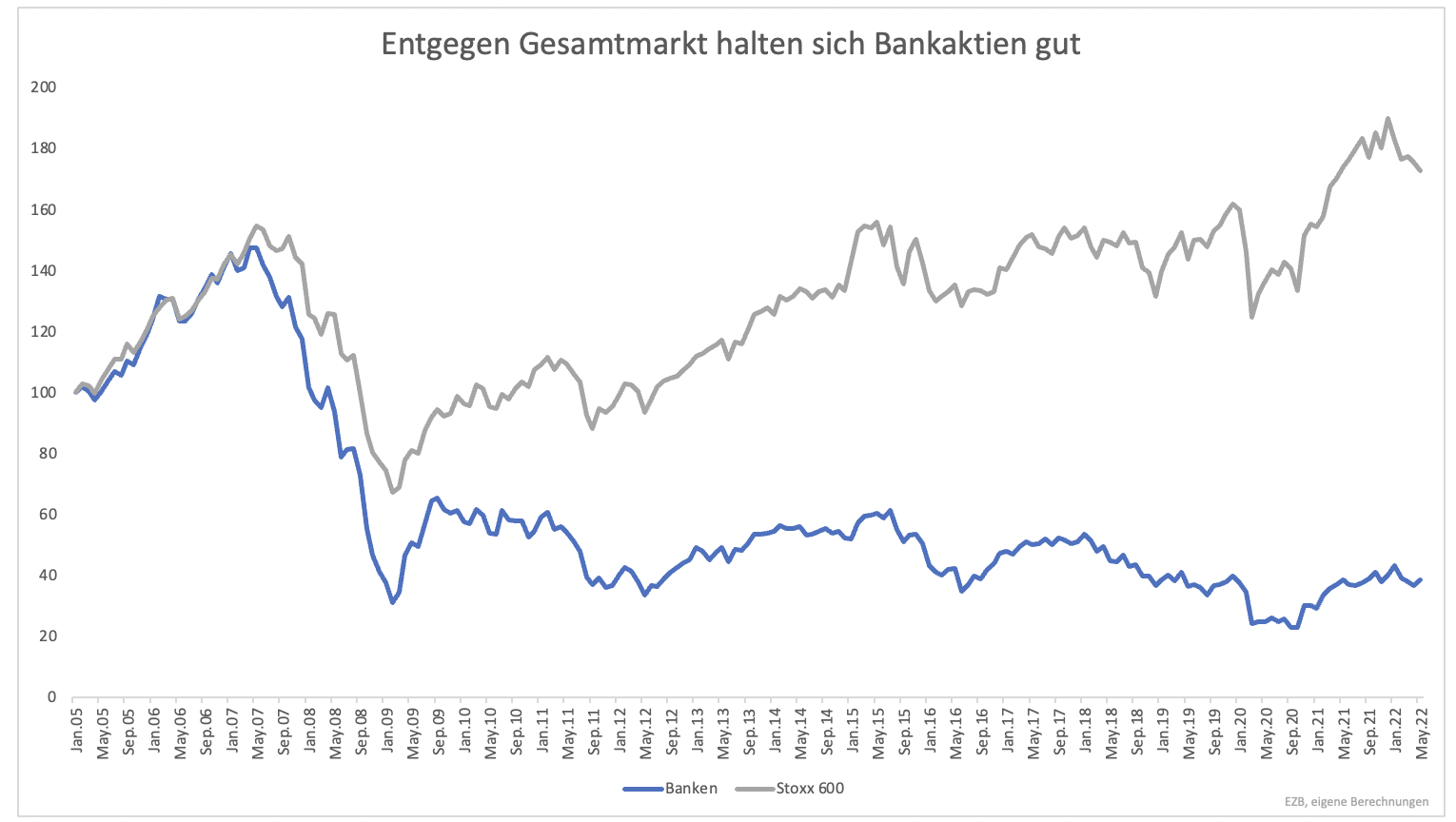

Chronisch tiefe Gewinne ohne Aussicht auf Wachstum machten den Kursen natürlich zu schaffen. Der Stoxx 600 Bankenindex befindet sich immer noch mehr als 70 % unter dem Hoch, welches vor der Finanzkrise erreicht wurde. Der Gesamtmarkt hingegen konnte neue Hochs erreichen (Grafik 2).

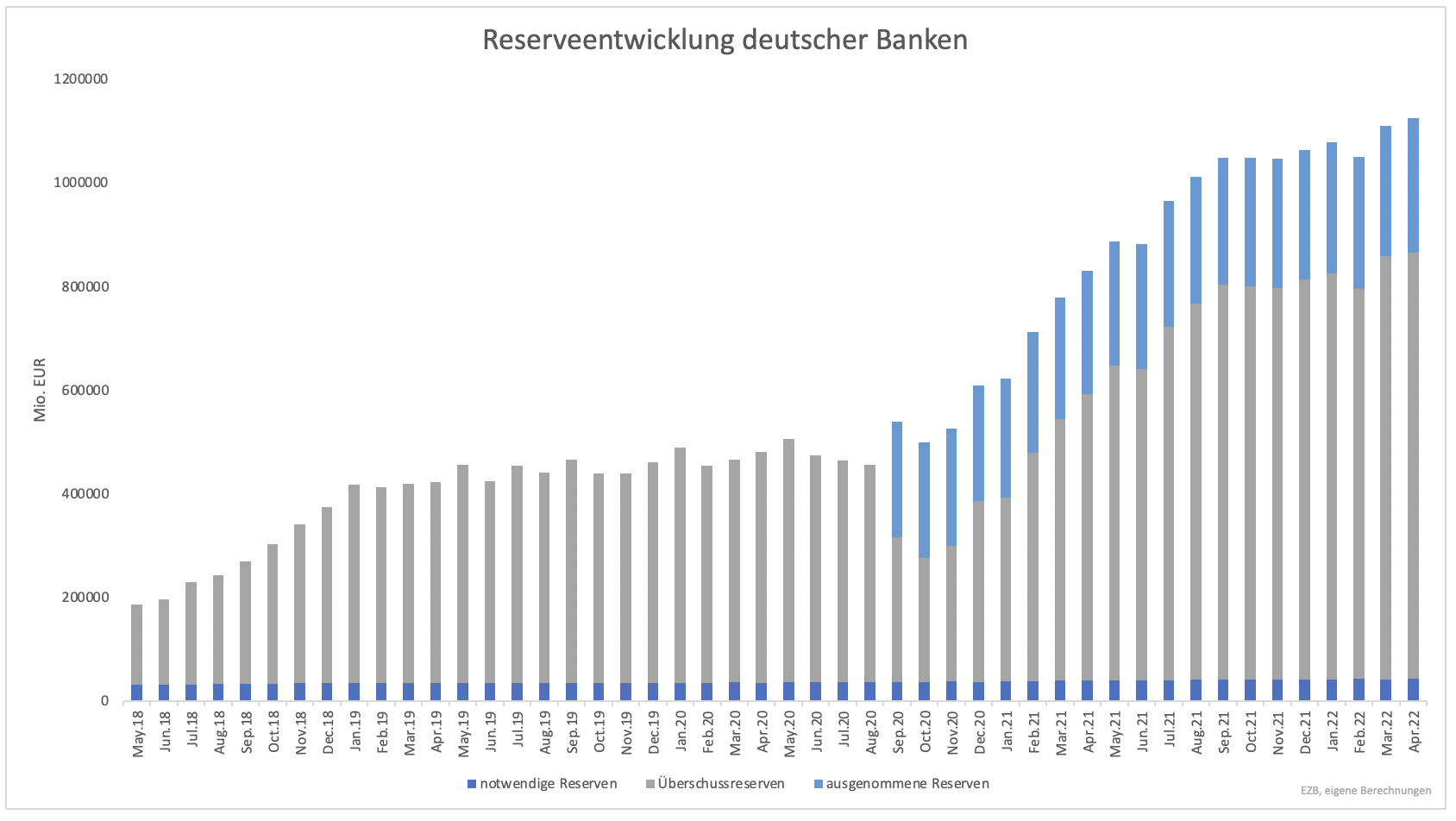

Die Underperformance hatte gute Gründe, vor allem bei deutschen Banken. Wie in allen Ländern der Eurozone fiel die Zinsmarge wegen des allgemein niedrigen Zinsniveaus. Zusätzlich flutete die EZB durch Wertpapierkäufe den Markt mit Liquidität. Ein Großteil landete auf den Konten deutscher Banken.

Was früher positiv gewesen wäre (mehr Geldeinlagen), ist in Zeiten von negativen Einlagensätzen problematisch. Die Überschussreserven deutscher Banken stiegen zuletzt auf über eine Billion Euro. Bei einem negativen Einlagesatz von 0,5 % müssen Banken so über 5 Mrd. an Zinsen für diese Einlagen abführen.

Unter diesen Umständen ist es kein Wunder, dass es kein Gewinnwachstum gab. Jegliches Wachstum wurde durch immer höhere Überschussreserven und darauf anfallende Negativzinsen abgeschöpft. Die Entwicklung begrenzte die Profitabilität und wurde selbst zu einem Risiko für die Finanzstabilität. Banken, die keine Gewinne erzielen, haben kein valides Geschäftsmodell.

Das erkannte auch die EZB und führte ein Stufensystem ein. So wurde immerhin ein Teil der Reserven von Negativzinsen befreit. Der Freibetrag lag zuletzt bei 260 Mrd. (Grafik 3). Einen weiteren Teil der Negativzinsen konnten Banken wettmachen, indem sie sich bei einem Langfristrefinanzierungsgeschäft zu negativen Zinsen Geld leihen konnten.

Das alles reduzierte die Zinslast, ließ sie aber nicht verschwinden. Der Belastungsfaktor verschwindet erst, wenn Negativzinsen abgeschafft werden. Bereits im September könnte es soweit sein. Bis Jahresende und 2023 dürfte der Einlagensatz sogar positiv werden. Anstatt Zinsen zu zahlen, erhalten Banken plötzlich Zinsen.

Es ist noch unklar, ob die bisherigen Freibeträge für Negativzinsen dann als Freibetrag für die EZB gelten und die EZB dafür keine Zinsen zahlen muss. Ob mit oder ohne Freibetrag, bereits ein Einlagensatz von 0,5 % bedeutet zusätzliche Zinserträge in Milliardenhöhe, weil die Überschussreserven unglaublich hoch sind.

Der Ausblick ist positiv. Selbst eine Rezession ist bei dem Ausblick auf positive Zinsen kein Schreckgespenst. Rückstellungen für Kreditausfälle könnten steigen, doch wenn dafür nicht Milliardenbeträge von die EZB überwiesen werden müssen, lässt sich das besser verkraften.

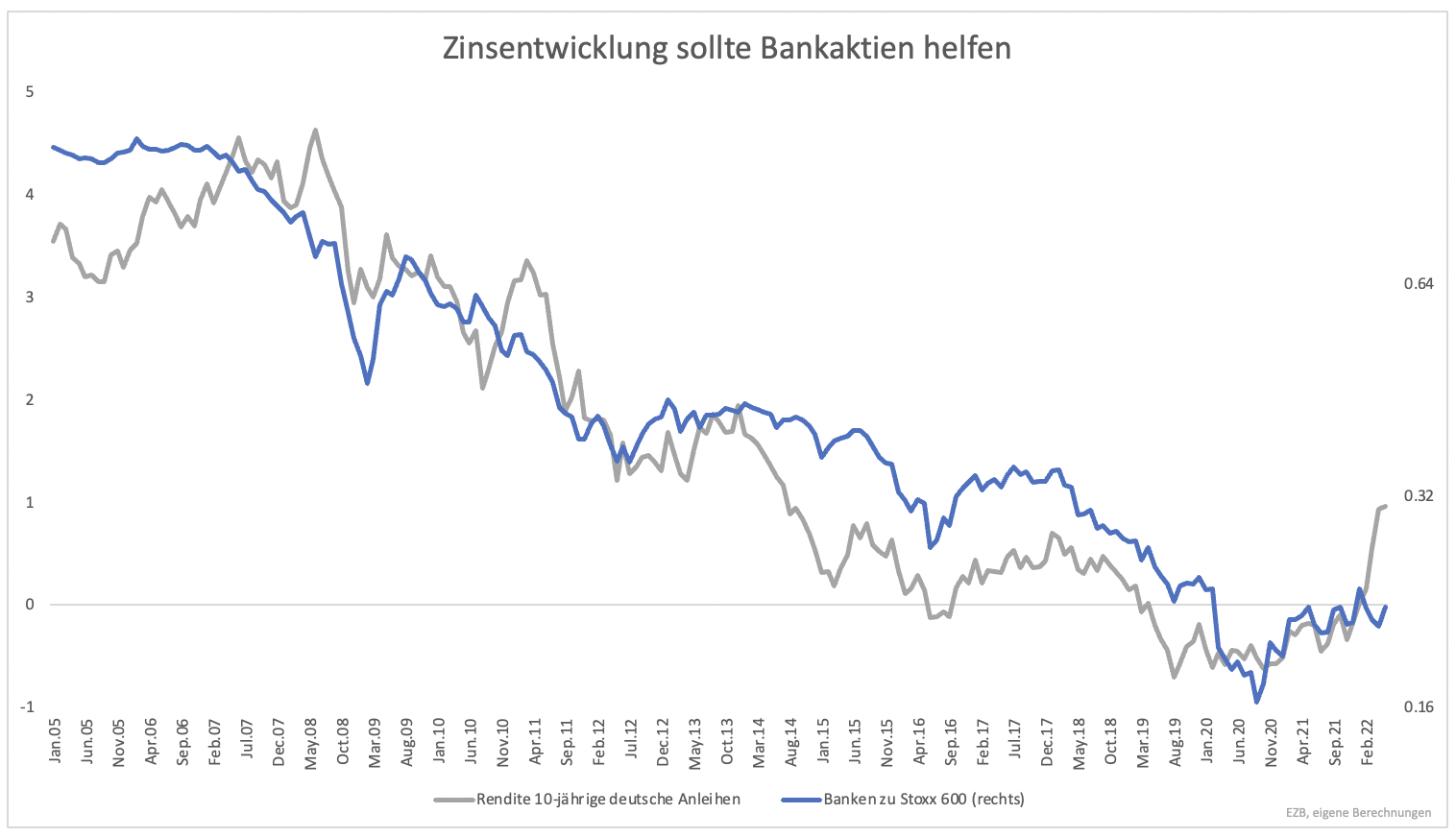

Bankaktien, die der Zinsentwicklung in Normalfall folgen, bleiben noch hinter der Zinsentwicklung zurück (Grafik 4). Das ist Ausdruck der Skepsis, Ängsten vor einer Rezession, dem Krieg etc. Bleibt eine wirtschaftliche Katastrophe aus, sind Bankaktien noch günstig zu haben. Die Aussicht auf ein Ende der Negativzinsära ist noch lange nicht eingepreist.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.