Handelsstrategie: Warum kompliziert, wenn es auch einfach geht

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Man hat als Trader oft auch ein Auge auf diverse Börsenbriefe und Handelsstrategien von Kollegen. Ein gemeinsamer Nenner ist fast immer ein gewisser Grad an Komplexität. Nachvollziehbar vor allem insofern, als dass eine geheimnisvolle Aura ein gewichtiges Verkaufsargument ist. Niemand würde Geld ausgeben für ein simples System mit minimalen logischen Parametern. Mir persönlich sind die einfachen Ideen sympathisch. So wie ich den Forellen mit Blei und Tauwurm nachstelle, erfinde ich auch beim Trading das Rad nicht neu, ich verwende zeitsparende und stabile Setups wie das folgende (aus dem Archiv 2015, mit aktualisiertem Beispiel).

Philosophie

Mein Leitsatz beim Trading lautete schon immer „Lebe nicht um zu traden, sondern trade um zu leben“. Diese einem großen Freizeitdrang geschuldete Bequemlichkeit führte schon immer dazu, dass ich einen großen Bogen um allzu komplexe Handelsansätze gemacht habe. Ich lese gerne und viel und denke einen aufgeschlossenen Geist zu haben. Das sind meiner Meinung nach Grundvoraussetzungen für langfristigen Erfolg an der Börse.

Was ich aber nicht auf einen Blick, oder sagen wir nach 10 Minuten logisch erfassen und nachstellen kann, landet in der Ablage. Ein populäres Beispiel ist etwa die Elliott-Wellen-Theorie. Zu wenig greifbar für mich mit zu großem Interpretationsspielraum.

Oder Systeme mit mehreren Indikatoren, die auch noch auf jeden Parameter hin optimiert werden: viel zu anfällig für veränderte Marktbedingungen, und Signale können ohne diese Hilfsmittel nicht erklärt werden.

Und ganz wichtig ist für mich der Zeitaufwand. Meine favorisierten Strategien beim Aktienhandel erfordern maximal eine Stunde Aufwand pro Tag. Und hier ist die Nach- und Vorbereitung des aktuellen und kommenden Handelstages schon inbegriffen.

Hoffentlich gelingt es mir Ihnen mit diesem Artikel meine Philosophie anhand eines konkreten Beispiels näher zu bringen. Fortgeschrittene und professionelle Trader können das getrost überspringen. Anfänger können aber vielleicht die ein oder andere Anregung mitnehmen und so der langwierigen Entwicklung zum profitablen Trader wieder ein kleines Puzzleteil hinzufügen.

Handelsstrategie

Als Charttechniker stelle ich mir grundsätzlich zwei Fragen beim Anblick eines Charts.

- Ist ein neuer Swing in Trendrichtung wahrscheinlich?

- und komme ich in diesen günstig rein?

Ich scanne also die Wochencharts deutscher Aktien auf deren Stärke oder Schwäche. Mein Ziel, und dieses steht immer ganz oben bevor es losgeht mit dem Setup, ist es Outperformer zu kaufen und Underperformer zu shorten.

Diese müssen zweifelsfreie Trends und Dynamiken aufweisen. Die sympathischsten Titel werden meine Tradingkandidaten für die folgende Handelswoche (meist bleiben die gleichen Aktien für mehrere Wochen auf der Watchlist).

Für eine schnelle Vorauswahl hilfreich sind Kennzahlen wie die Relative Stärke nach Levy (RSL), oder indem man die Performance der Aktie in Relation zum Index setzt. Mittels dieses Scans am Wochenende grenze ich den Pool an Basiswerten auf 4-10 Werte pro Seite (Long und Short) ein.

Ausnahmsweise empfiehlt sich hier zusätzlich ein Blick auf die Fundamentaldaten. Normalerweise interessiert mich vor einem konkreten Einstieg nur, ob in den nächsten Tagen Unternehmenszahlen anstehen. Aber für dieses Setup wollen wir keine Aktien mittel- und langfristig kaufen, die zurzeit fundamentale Probleme haben.

Die konkreten Einstiegssignale werden dann im Tageschart gesucht, mit Orderaufgabe bequem außerhalb der Handelszeiten. Gekauft wird eine günstigste Situation bei den Longkandidaten, umgekehrt natürlich bei den Shorts. Dazu verwende ich Stop-Entry Orders, die nächsten Tag nur ausgelöst werden, wenn es zumindest ansatzweise in meine gewünschte Richtung läuft. Ein neuer Upswing in einem Aufwärtstrend muss für mich immer von einer bullischen Tageskerze angedeutet werden, umkehrt von einer bearischen für einen Shorteinstieg.

Normalerweise laufe ich keinen neuen Hochs nach. Aber sollte die Dynamik im Wochenchart klar ersichtlich sein, lege ich Orders auch über kleinere Seitwärtsphasen im Tageschart und versuche so vom Ausbruch zu profitieren.

Bei dieser längerfristigen Positionierung verwende ich, anders als bei all meinen anderen Setups, keine Kursziele. Das Ziel sind nicht kurzfristige kleine Gewinne, sondern das Reiten von Trends. Daher verwende ich nur charttechnische Trailing-Stopps, beginnend schon mit dem Initial Stopp. Ausschlaggebend für diesen Trailing Stopp sind die aktuellsten lokalen Hoch- bzw. Tiefpunkte. Die können auch schon mal etwas weiter entfernt liegen, das darf einen dann nicht nervös machen.

Die Positionsgrößen wähle ich sehr klein, ich riskiere pro Einstieg maximal 0,2 % meines Kapitals. Denn in diesem Setup kommt es zur Pyramidisierung, allerdings nur im Gewinn: entstehen weitere Signale nach dem primären Einstieg, und kann für die Position schon ein neuer Stopp im Gewinn angelegt werden, sind Zukäufe nicht nur erlaubt, sondern sogar zu empfehlen.

Das mache ich nach dem primären Entry solange, bis das erste Mal ein Stopp greift. D.h. für die Zukäufe ist auch nicht mehr relevant, ob die Aktie noch auf der aktuellen Watchlist der Out- oder Underperformer auftaucht. Habe ich eine trendige Aktie gefunden und liegt der schwierige erste Einstieg hinter mir, dann versuche ich den Bullen solange zu reiten bis es mich abwirft.

Vor- und Nachteile

Der Zeitwaufwand ist wirklich minimal. Scannen der Kandidaten am Wochenende, und täglich ab 17:30 Uhr checke ich die in Frage kommenden Signale. Falls nötig, und das geschieht beileibe nicht jeden Tag, schicke ich stressfrei die Stop-Entry Orders für nächsten Tag ab und ziehe Stopps laufender Positionen nach, falls sich charttechnische neue Tiefs/Hochs ergeben haben.

Durch die große Auswahl von Kandidaten (kann man ja ausweiten auf andere Börsen) findet man eigentlich immer außergewöhnliche Aktien, die dem Index dynamisch vorauseilen oder hoffnungslos hinterher hinken. Und die häufig vorkommende Konstellation gleichzeitiger Long- und Shortpositionen im Depot hilft die Kapitalkurve zu glätten, da nie alles daneben geht.

Der Verzicht auf Kursziele führt allerdings regelmäßig dazu, dass man sich über wieder abgegebene Gewinne ärgern muss. Vor allem in Seitwärtsphasen sind so mehrere Fehlsignale in Folge möglich. Der Lohn für die alleinige Verwendung von Trailing Stopps sind dafür die seltenen Big Points, Trends die wochenlang und mit mehreren Positionsaufstockungen geritten werden.

Konkretes Beispiel Dürr AG

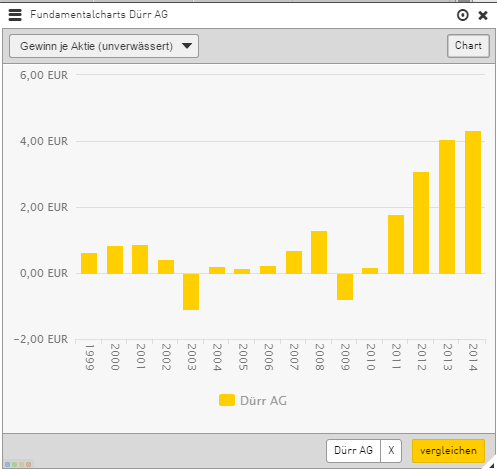

Die Dürr AG gehört seit Jahresbeginn zu den Top-Performern im MDax. Den Wochenchart brauche ich jetzt gar nicht einfügen, der zeigt nur ohne Pause ein Hoch nach dem anderen. Die positiven Fundamentaldaten unterstreichen die Stärke, wie am Beispiel des jährlichen Gewinnes je Aktie zu erkennen ist.

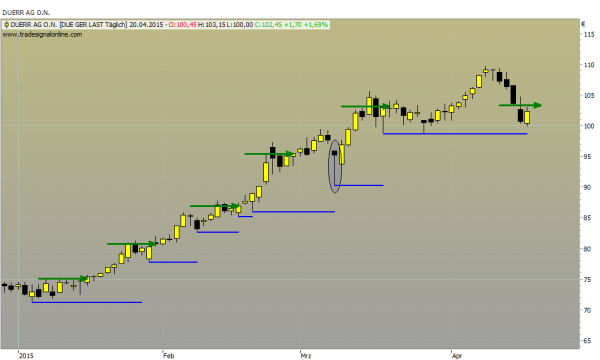

Es hat sich dann in der ersten Januarhälfte im Tageschart ein zähes Ringen um ein neues Hoch entfaltet. Knapp unter 75 € war mehrmals Schluss, ohne aber dass Gewinnmitnahmen dem Chart zusetzten. Eine Stop-Buy Order auf dieser Marke bot sich also an, kurze Zeit später auch ausgelöst.

Die Chance zur Verdopplung der ersten Positionsgröße ließ dann nicht lange auf sich warten, Ende Januar formte sich eine kleine bullische Fortsetzungsformation. Mit der Gelegenheit zum Nachziehen des ersten Stopps (blaue Linien), welcher charttechnisch sinnvoll an der untere Begrenzung der damaligen Seitwärtsphase zu liegen kam.

Es folgten bis dato drei weitere Einstiege, Stop-Entry Order jeweils über bullische Tageskerzen nach einer Korrektur.

Wie man an den nachgezogenen blauen Trailing Stopps erkennen kann, sind diese wie nach dem vierten Kauf manchmal schon nervtötend weit weg. Dafür wurde ich bei dem langen Hammer am 9. März (blaue Ellipse) nicht aus dem Trade geworfen, gleichzeitig markierte dieses Tagestief ein neues lokales Tief, und ich konnte am nächsten Tag endlich den Stopp nachziehen.

Der fünfte Einstieg war lange Zeit nicht in der Gewinnzone (die Gesamtposition natürlich schon), und liegt auch jetzt wieder pari, obwohl der Entry einen Monat her ist. Bemerkenswert dabei ist der letzte Stopp, der schon einmal ziemlich exakt gehalten hat und der Dürr AG heute erneut zur Bodenbildung verhelfen könnte. Bleibt die Aktie bis 17:30 Uhr so bullisch wie im Screenshot zu sehen, erfolgt eine neue Stop-Entry Order über dem Tageshoch.

Wie schon erwähnt interessiert mich dabei nicht, ob die Aktie aktuell überhaupt noch bei meinen Scans am Wochenende aufscheinen würde (was im Falle Dürr aber tatsächlich zutrifft, ist immer noch Outperformer). Sondern ich kaufe nach dem ersten Einstieg solange zu, bis der Stopp das erste Mal greift.

Aktuelles Beispiel Siemens

Da ich kürzlich einen länger laufenden Shorttrade beendet habe, war es an der Zeit diesen Artikel aufzufrischen. Übrigens, den großen Vorteil den länger laufende Short- gegenüber den Longtrades haben: es entstehen bei den CFDs keine täglichen Haltekosten. Und CFDs sind nunmal das bevorzugte Vehikel meiner Wahl.

Wie im Tageschart von Siemens AG an den blauen Pfeilen zu erkennen ist, folgten auf den initialen Einstieg am 12. Juni 2017 nach abgeschlossener Toppbildung vier weitere Zukäufe.

Der Stop Loss, markiert durch die rot gepunktete Linie, wurde großzügig auf klar erkennbare neue tiefere Hochs nachgezogen.

Der Exit erfolgte am 11. September nach in Summe knapp 10 % Kursverlust in drei Monaten. Alleine auf den ersten Einstieg bezogen eine achtbare Rendite. Durch den zweiten und dritten Entry aber schägt dieser Trade dann erst so richtig zu Buche. Der dritte Einstieg brachte außer Spesen nichts, während der letzte Einstieg mit -3,5 % den Gesamtertrag sogar schmälerte. Was die Regel ist bei dieser Strategie.

Ich hätte natürlich auf den Durchbruch unter das Augusttief bei 108 EUR warten können mit dem Einstieg. Das erschien mir aber zu unattraktiv teuer, daher habe ich mich für das Mini-Low vom 18. August als Trigger entschieden.

Quelle: Guidants

Wer die beiden Charts miteinander vergleicht, dem fällt neben der Verwendung von Guidants anstatt TradeSignal vielleicht noch etwas auf: die Shorteinstiege fanden zu einem späteren Zeitpunkt statt. Und zwar klassisch beim Durchbruch durch vorherige Tiefs. 2015 war ich noch etwas "gieriger" was einen maximal günstigen Einstieg betrifft. Das habe ich zugunsten einer simpleren Handhabung und Duplizierbarkeit ad acta gelegt in dieser Strategie. Bei meinem kürzerfristigen Swingtrading, aktuell laufend unter der Lupe im Projekt "In 30 Tagen zur Trading Strategie", achte ich hingegen sehr wohl darauf, den frühest möglichen Beginn neuer Swings zu erwischen.

Fazit

Wie schon eingangs erwähnt ist das mit Sicherheit kein heiliger Gral. Einfach nur eine simple Idee (Stärke kaufen, Schwäche verkaufen) schnörkellos und geradlinig umgesetzt. Ein langer Atem gehört aber oft dazu, vier Wochen ohne Trend oder entgegen den Vorstellungen sind keine Seltenheit.

Da darf einem nicht der Geduldsfaden reißen, ganz gemäß „plane deinen Trade, trade deinen Plan“.

Weitaus komplexere Tradingstrategien können natürlich raffinierter und profitabler sein. Müssen sie aber nicht, und gerade Einsteiger sollten von der Idee bis zum Ergebnis jeden Schritt logisch nachvollziehen können. Simple aber stabile Setups sind der ideale Ausgangspunkt hin zu einer eigenen, ganz persönlichen Strategie.

Viel Erfolg beim Trading!

Michael Hinterleitner

Ich finde die Strategien von Michael richtig super.