Auf welchem Kursniveau endet der Bärenmarkt?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 3.825,16 Pkt (S&P)

Die Geldpolitik bestimmt die Kurse seit Jahrzehnten. Das ist kein Geheimnis und jeder weiß, dass eine lockere Geldpolitik zu höheren Bewertungen bei Aktien führt. Ebenso ist bekannt, dass eine straffere Geldpolitik die Bewertung (die Kurse) drückt. Genau das geschieht momentan. Die Geldpolitik wirkt dabei auf zwei Arten. Zum einen werden die zukünftigen Cashflows von Unternehmen mit höheren Zinsen abgezinst. Der Barwert ist niedriger. Zum anderen dämpfen höhere Zinsen die Nachfrage und sorgen möglicherweise zusätzlich für einen Gewinnrückgang bei Firmen. Während die Richtung klar ist, lässt sich diese nur schwer mit einem Kursniveau benennen. Wer kann schon sagen, ob der faire Wert des S&P 500 bei der jetzigen Geldpolitik bei 3.800 oder 3.000 Punkten liegt? Das fällt schwer, man kann sich einem fairen Wert über einen kurzen Umweg annähern...

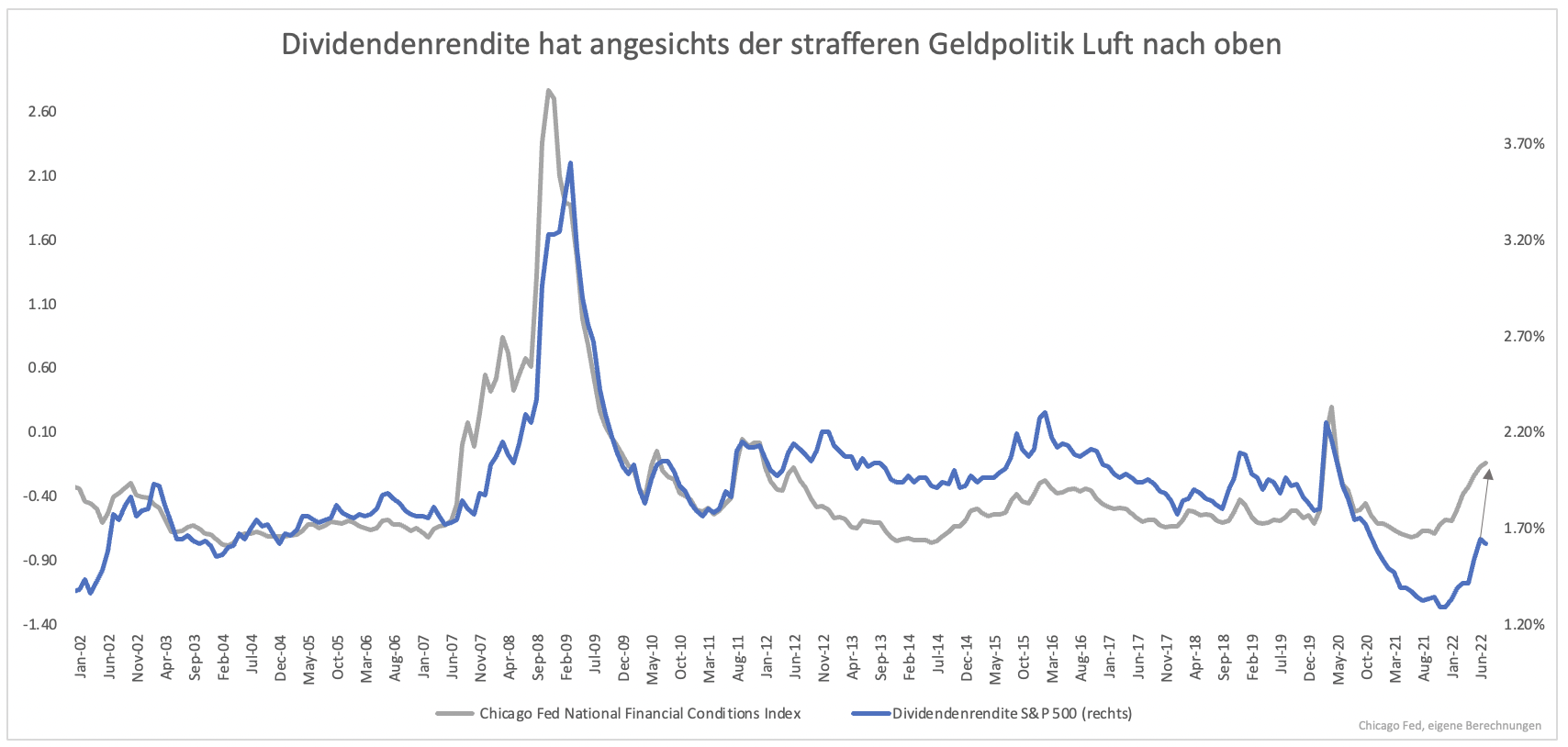

Die Geldpolitik lässt sich über den Financial Conditions Index abbilden. Steigt der Indikator, wird die Geldpolitik straffer. Fällt er, wird sie gelockert. Fast im Gleichschritt folgen die Aktienkurse und die Dividendenrendite (Grafik 1). Derzeit liegt die Dividendenrendite zwischen 1,6 % und 1,7 %. Angesichts der Geldpolitik müsste die Rendite eigentlich höher sein und der Kurs tiefer.

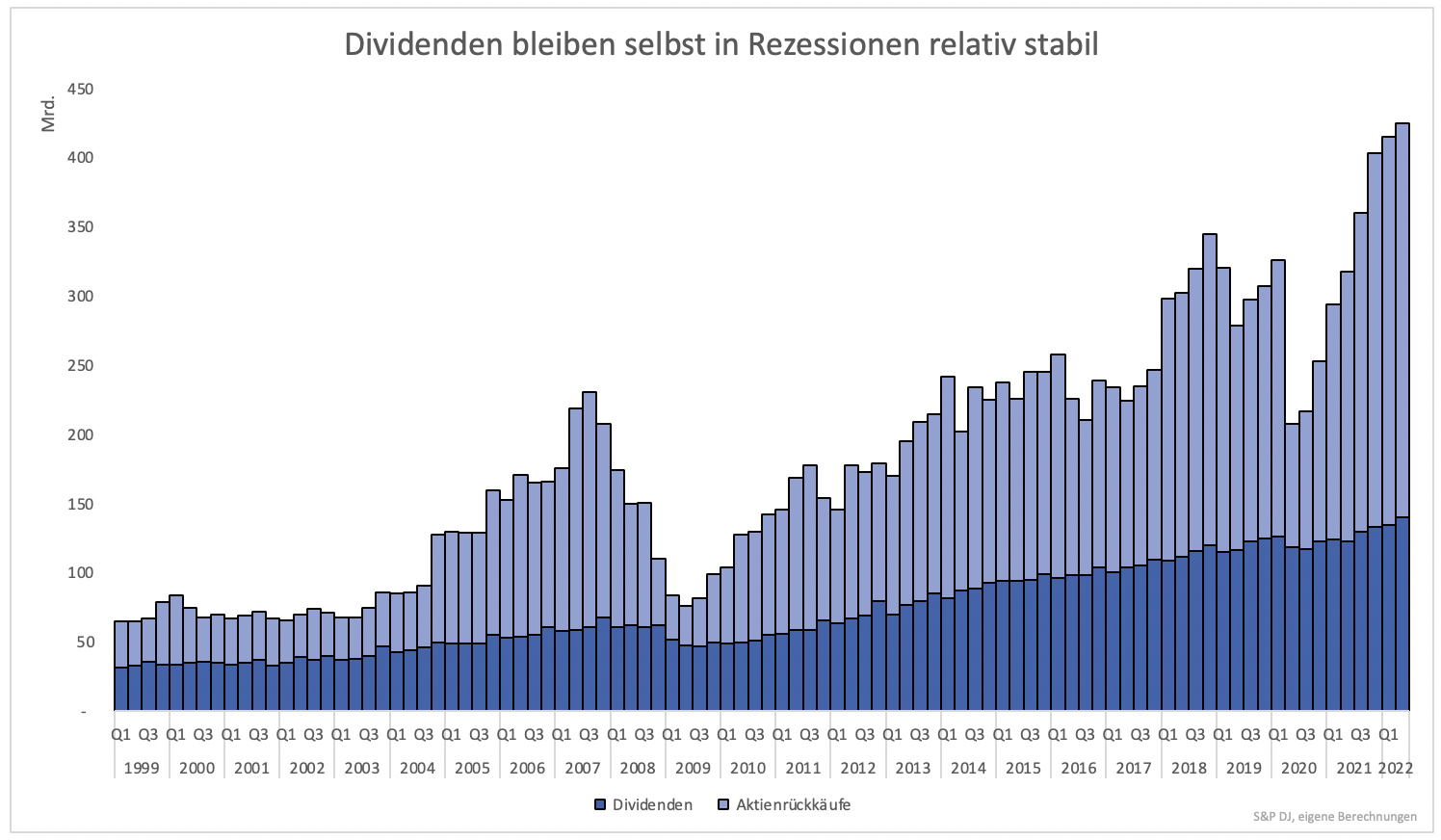

Wieso die Rendite noch nicht höher ist, lässt sich erklären. Zunächst ist aber wichtig zu verstehen, weshalb die Dividendenrendite eine Kursberechnung ermöglicht. Dividenden sind stabil bzw. steigen an. Während der Rezession zur Jahrtausendwende fielen Dividenden kaum. Selbst während der Finanzkrise hielt sich der Rückgang in Grenzen und lässt sich vor allem mit dem Fehlen der Dividenden von Banken erklären.

Dividenden sind etwas, auf das sich Anleger verlassen können sollen. Unternehmen kürzen Dividenden nur sehr ungern und nur, wenn es nicht mehr anders geht. Unternehmen wissen, dass die Zeiten nicht besser werden. Die Ausschüttungsbeträge dürften daher in naher Zukunft stabil bleiben.

Wir kennen also den ungefähren Ausschüttungsbetrag. Wir wissen auch, wo die Dividendenrendite stehen sollte. Angesichts der jetzigen Geldpolitik ist eine Rendite von 2 % angebracht. Der S&P 500 müsste in diesem Fall auf 3.100 Punkte fallen. Wird die Geldpolitik weiter gestrafft, ist auch eine Rendite von 2,2 % denkbar (2.800 Punkte Kursstand).

Eine Straffung der Geldpolitik ist nicht gleichbedeutend mit Zinserhöhungen. Andere Faktoren spielen eine Rolle, z.B. wie einfach sich Unternehmen Kredit beschaffen können. Die Lage kann sich verbessern, selbst wenn der Leitzins weiter angehoben wird.

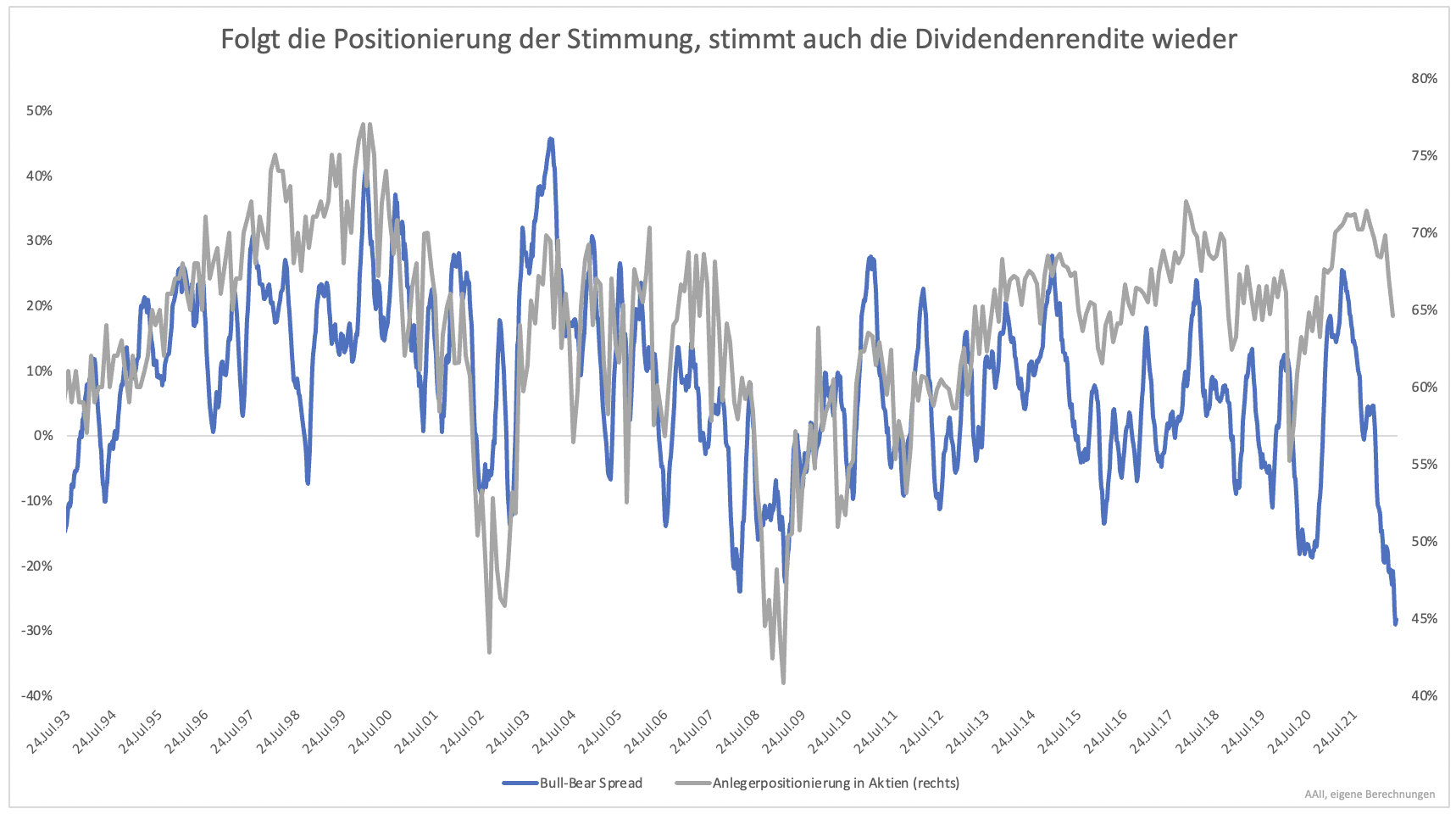

Derzeit liegt der faire Wert des S&P 500 bei 3.100 Punkten. Blickt man auf die Kurszettel wird klar, dass dort ein anderer Wert steht. Dies hängt mit der Positionierung zusammen. Privatanleger sind zwar pessimistisch, haben ihre Positionierung aber noch nicht entsprechend angepasst. Der Prozess hat erst begonnen (Grafik 3). Folgt die Positionierung der Stimmung, dürfte auch der faire Wert des S&P 500 erreicht werden.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.