APPLE - Ende der Wachstumsstory?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- VerkaufenKaufen

IBM: Niedergang trotz großem Erfolg

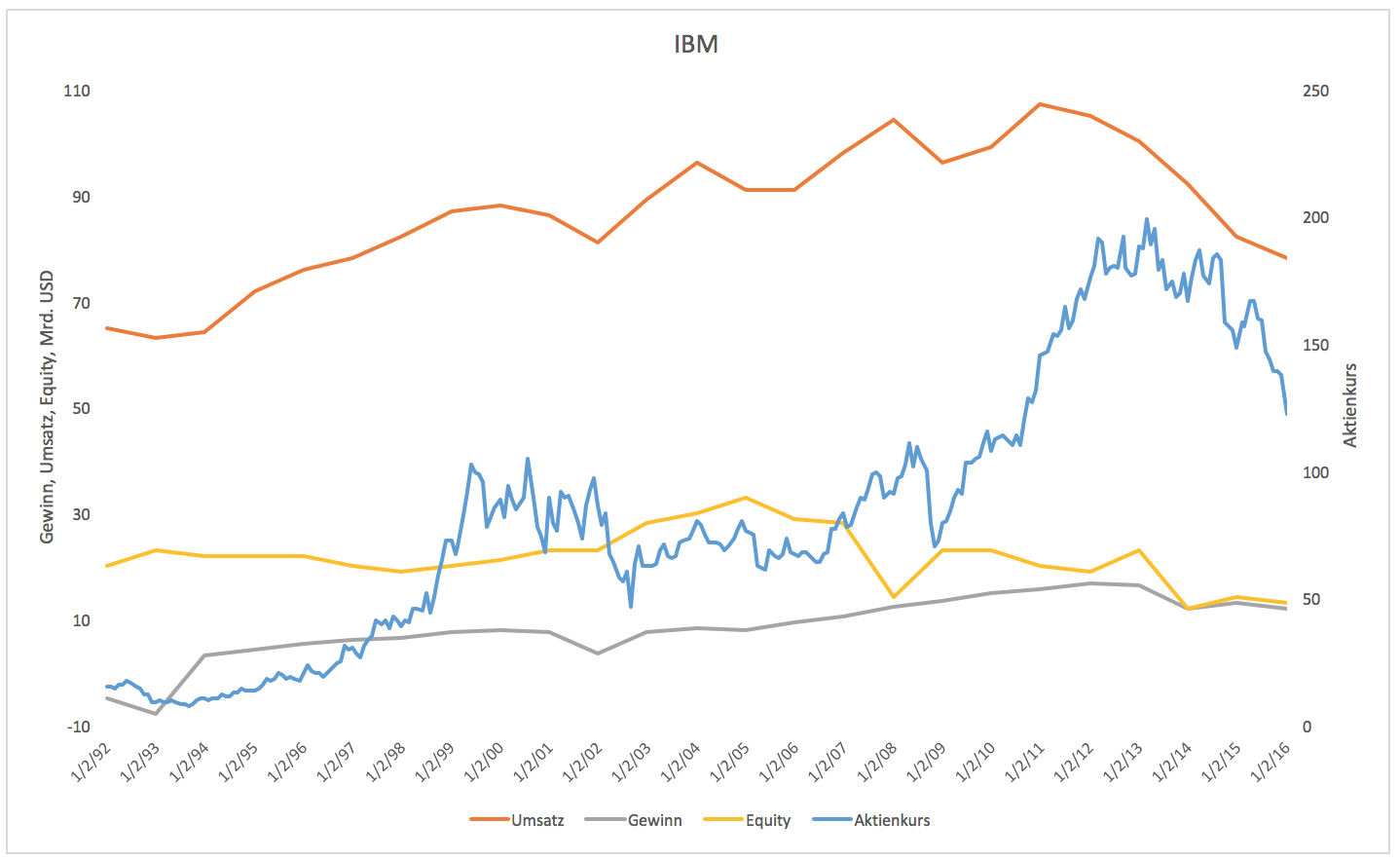

Seit 2013 hat die Aktie von IBM fast 50 % verloren, während der Gesamtmarkt trotz Korrektur 20 % im Plus steht. IBM geht es dabei nicht einmal wirklich schlecht. Der Konzrn hat vergangene Woche die Jahreszahlen vorgelegt. Unterm Strich schrieb das Unternehmen einen Gewinn von 13,4 Mrd. Dollar. Der Umsatz lag bei 81,7 Mrd. An Aktionäre wurden 9,5 Mrd.USD über Dividenden (4,9 Mrd.) und Aktienrückkäufe (4,6 Mrd.) ausgeschüttet.

IBM befindet sich seit 2012 auf Schrumpfkurs. Der Umsatz sinkt Jahr um Jahr. 2011 lag der Jahresumsatz noch bei 107 Mrd. Für 2016 wird ein Umsatz von 78 Mrd. erwartet. Das ist ein enormer Rückgang. Gleichzeitig hat sich der Gewinn relativ robust gehalten. Er sank von 16,6 Mrd. im Jahr 2012 auf zuletzt 13,4 Mrd. Der Gewinn ist weniger stark zurückgegangen als der Umsatz.

Der Aktienkurs spiegelt das inzwischen nicht mehr wider. Die Marktkapitalisierung lag 1998 bei 114 Mrd. Heute steht sie mit 118 Mrd. nur knapp darüber. Wenn der Gewinn doppelt so hoch ist wie 1998, der Kurs aber auf ähnlichem Niveau steht, dann hat sich das Kurs-Gewinn-Verhältnis seit 1998 halbiert. Mit einem KGV von 9 ist IBM im Vergleich zum Markt ein Schnäppchen.

Eine so niedrige Bewertung macht nur Sinn, wenn Anleger der Meinung sind, dass IBM in den kommenden Jahren kein Turnaround gelingt. Aktuell sind die Prognosen nicht sehr ermunternd. Bis 2018 sollen Umsatz und Gewinn stabil bleiben. Daran ändert auch nichts, dass IBM in seinen Zukunftsmärkten stark wächst. Diese Zukunftsmärkte sind das Cloud Geschäft, Business Analytics (Big Data), mobile Services und Sicherheit. Diese Bereiche zusammen wuchsen auf Jahressicht um 26 %. Dieses Wachstum ist jedoch gerade ausreichend, um den Rückgang in den traditionellen Bereichen auszugleichen.

IBM befindet sich im Abschwung, obwohl das Unternehmen eigentlich sehr erfolgreich ist. IBM wandelt nicht zum ersten Mal sein Geschäftsmodell und mutet Anlegern dadurch eine jahrelange Stagnation zu. Diese Stagnation ist letztlich aber besser als sich als Unternehmen nicht zu entwickeln und letztlich nur noch zu schrumpfen, vollkommen ohne Aussicht auf einen Turnaround. IBM hat bisher versucht Anleger bei Laune zu halten, indem horrende Summen über Dividenden und Aktienrückkäufe ausgeschüttet wurden. Dem Kurs hat es nicht geholfen.

Apple: Kurz vor IBM-Syndrom

Wenn man die Lage von IBM zusammenfassen möchte, dann sieht das wie folgt aus: Das Unternehmen schreibt hohe Gewinne und ist eine Cash-Maschine. IBM schüttet seit Jahren immer mehr an Aktionäre aus. Der Aktienkurs fällt trotzdem, obwohl die Aktie ein niedriges KGV von 9 hat. Anleger sehen keine nachhaltige Wachstumsperspektive.

Wie sieht es mit Apple aus? Die Apple Aktie wird mit einem KGV von 11 bewertet. Das Unternehmen schüttet mehr und mehr an Aktionäre aus und gilt als Cash-Maschine. Die Gewinne sind sensationell und trotzdem fällt der Aktienkurs. Anscheinend fehlt Anlegern auch hier eine Wachstumsperspektive.

Apple hat in den vergangenen 3 Jahren 135 Mrd. an Aktionäre über Dividenden (35 Mrd.) und Aktienrückkäufe (100 Mrd.) ausgeschüttet. Das waren fast 80 % aller Gewinne. IBM schüttete im gleichen Zeitraum 58 Mrd. aus. Das entsprach ungefähr 90 % aller Gewinne. Für den Unternehmenswert sind diese enormen Ausschüttungen nicht gerade förderlich. Grafik 1 zeigt die Entwicklung der Vermögenswerte von IBM (Equity). Diese sinken seit 10 Jahren. Schuld daran sind die immer höher steigenden Ausschüttungen, geringe Investitionen und schrumpfende Substanzwerte.

Wird das iPhone 7 ein Erfolg, dann kann Apple seine guten Zahlen stabil halten. Wachstum durch die neue Generation über das bestehende Wachstum hinaus ist schwer vorstellbar. Apple kann jedoch nur über das iPhone wachsen. Alle anderen Bereiche – Computer, Tablets, Apple Watch, Apple TV usw. – sind viel zu klein, um rückläufige iPhone Verkäufe aufzufangen. Das ist eine Situation wie bei IBM im Jahr 2011.

2011 erreichte IBM ein sehr hohes Niveau, konnte dieses jedoch nicht weiter halten. Etablierte Produkte wurden immer weniger nachgefragt und neue Wachstumssegmente waren zu klein um den Rückgang im Kerngeschäft auszugleichen. Diese Story kommt Apple Anlegern wahrscheinlich bekannt vor. Entsprechend steht und fällt die Apple Aktie mit dem iPhone 7.

IBM und Apple teilen noch andere Gemeinsamkeiten. Um Aktionäre bei Laune zu halten, werden hohe Summen ausgeschüttet. Diese Ausschüttungen werden jedoch nicht durch Gewinne finanziert, sondern durch Schulden. Apple war vor 4 Jahren komplett schuldenfrei. Inzwischen sitzt das Unternehmen auf 65 Mrd. an Schulden. IBM hatte damals schon Schulden, hat diese allerdings um ein Viertel ausgebaut.

Die Unternehmen schütten fast 100 % ihrer Gewinne aus. Die Finanzierung läuft über Schulden und Schulden kosten. Das senkt die Profitabilität früher oder später zwangsläufig. Die Vermögenswerte wachsen nicht mehr. Der Substanzwert der Unternehmen schrumpft oder stagniert. Gleichzeitig sind die Wachstumssegmente zu klein, um die Rückgänge im Kerngeschäft auszugleichen. Bei dieser Mischung fehlt es an Kaufargumenten für die Aktie.

An Kaufargumenten fehlt es vor allem auf den ersten Blick. Apple wird derzeit höher bewertet als IBM, doch mit einem KGV von 11 (im Vergleich zu 9 bei IBM) ist die Apple Aktie bereits auf einem Niveau, welches ein IBM-Syndrom eingepreist hat. Ebenso kann das iPhone 7 wieder ein Kassenschlager werden. Es wäre nicht das erste Mal, dass Apple die Erwartungen deutlich übertrifft. 2012 und 2013 korrigierte die Apple Aktie und verlor 45 %. Auch 2015 korrigierte die Aktie. Die Korrektur betrug diesmal 30 %.

2013 begann die Apple Aktie ungefähr ein halbes Jahr vor dem Verkaufsstart des iPhone 5 wieder zu steigen. Auch diesmal könnte es wieder so kommen. Bevor das iPhone seinen endgültigen Zenit überschreitet und Apple in einen mehrjährigen Abwärtstrend einschwenkt wie IBM 2013, dürfte es der Aktie noch einmal gelingen, neue Hochs zu testen. Solange die Aktie über 94 USD notiert, ist sie charttechnisch ein Kauf.

Hinweis: Apple veröffentlicht am Dienstag Zahlen!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

und genau deshalb habe und werde ich niemals eine apple aktie kaufen!

Grau ist alle Theorie! Apple ist nicht IBM und die Apple-Aktie wird auch nicht allein durch das iPhone bewegt. Die Vermögenswerte von Apple überwiegen auch die Verbindlichkeiten um ein Vielfaches. Erstere tauchen nicht zur Gänze in der Bilanz auf letztere sehr wohl.

Hier sieht man deutlich, dass auch Apple und IBM mit Schwierigkeiten zu kämpfen haben.

2016 wird sicherlich ein schwieriges Jahr werden und es wird auch einige kleinere aktiengelistete Firmen erwischen am falschen Fuß . Für uns Aktionäre heißt es daher, stets wachsam die aktuellen Trends beobachten und das "Gesamtbild" nicht ausser Acht lassen !