Anleihen: Ein Jahrhundertcrash

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

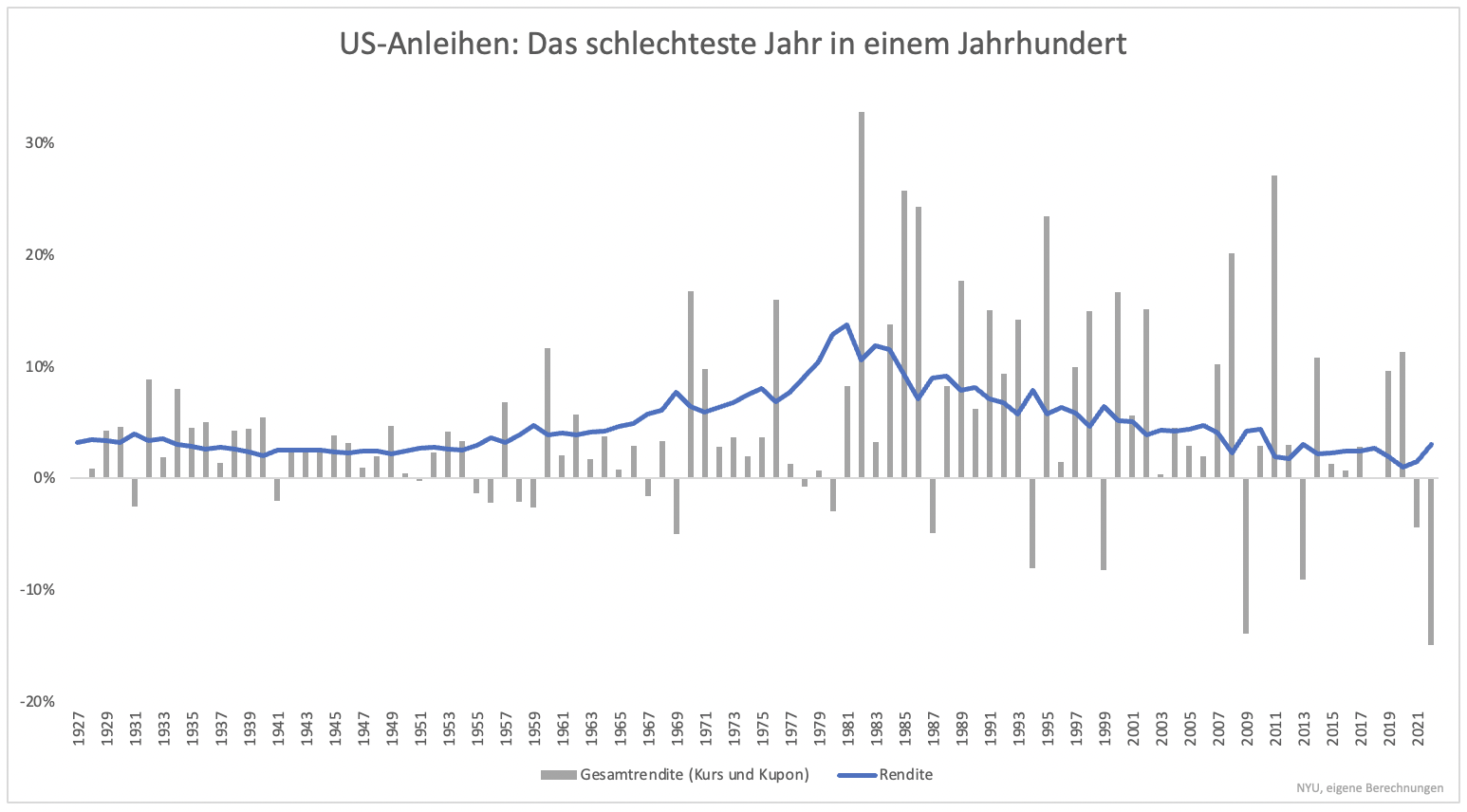

Niedrige Zinsen waren für Anleger, die auf die Sicherheit von Anleihen setzten, lange Zeit eine Goldgrube. Seit 1980 kannten die Zinsen in den USA und Europa nur den Weg nach unten. Je niedriger die Zinsen und die Rendite sinken, desto höher steigen die Kurse von Anleihen. Das führt vor allem zu Beginn des Zinsbärenmarktes zu sehr hohen Kursgewinnen. In einigen Jahren konnten Anleger mit Anleihen Kursgewinne erzielen, die man sonst nur vom Aktienmarkt kennt. Eine Gesamtrendite von mehr als 20 % war nicht ungewöhnlich. Nun tritt genau das Gegenteil ein. Die Renditen steigen und da sie von einem sehr niedrigen Niveau aus gestiegen sind, ist der Kursverlust schmerzhaft.

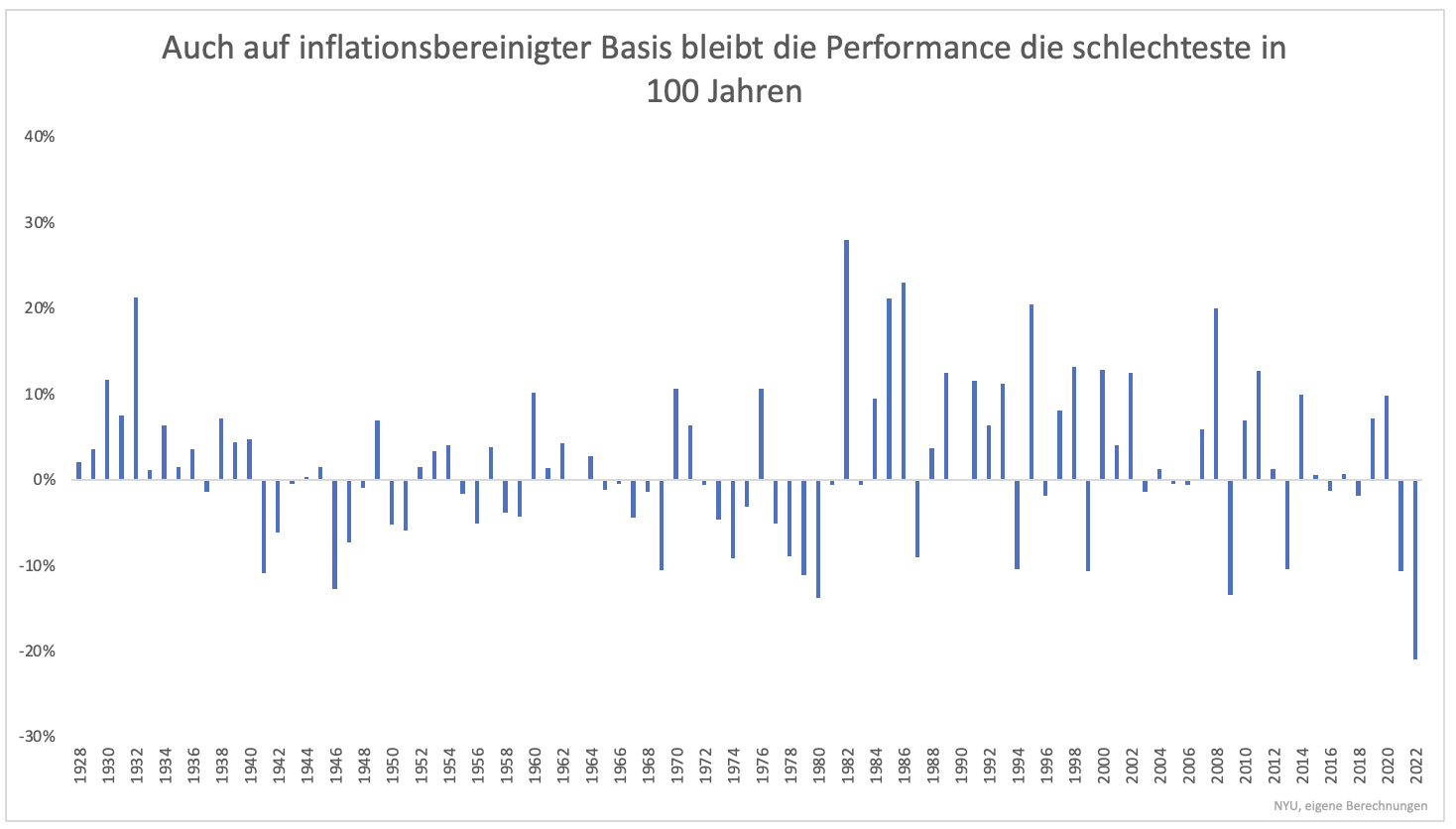

Steigt die Rendite von US-Anleihen bis Jahresende nicht mehr, lässt sich bereits mit dem aktuellen Niveau das schlechteste Jahr in einem Jahrhundert ausrufen. An der Situation ändert sich nichts, wenn man die Inflation berücksichtigt. Diese war bis zum Ende des Zweiten Weltkrieges regelmäßig höher als in den vergangenen 10 Jahren. Die Realrendite war in vielen Jahren negativ (Grafik 2).

Die heutige Situation kombiniert hohe Inflation mit einem Renditeanstieg von niedrigem Niveau aus. Als Folge bleibt 2022 bisher das schlechteste Jahr der fast einhundertjährigen Geschichte. Einen Jahrhundertcrash erlebt man nicht häufig. Die Versuchung ist entsprechend groß nach hohen Kursverlusten zuzugreifen.

Persönlich gehe ich zwar davon aus, dass das Renditehoch bei US-Anleihen bald erreicht sein sollte, doch bevor sich die Ahnung bestätigt, wird abgewartet. Nur weil etwas stark korrigiert hat, heißt das nicht, dass der Kurs nicht weiter fallen kann. Wenn Blasen platzen, können die Kursverluste jegliche Vorstellungskraft übersteigen. So verlor der Nasdaq im Bärenmarkt zu Beginn des Jahrhunderts nach einem ersten Kursrutsch von fast 40 % nochmals über 50 %.

Unter Berücksichtigung dessen, was Haushalte, Unternehmen und der Staat an Zinsen verkraften können, dürfen die Renditen den aktuellen Trend nicht mehr lange fortsetzen. Das ist keine Garantie, dass es nicht so kommt. Dennoch ist es ein gutes Argument, weshalb es Notenbanken nicht übertreiben dürfen.

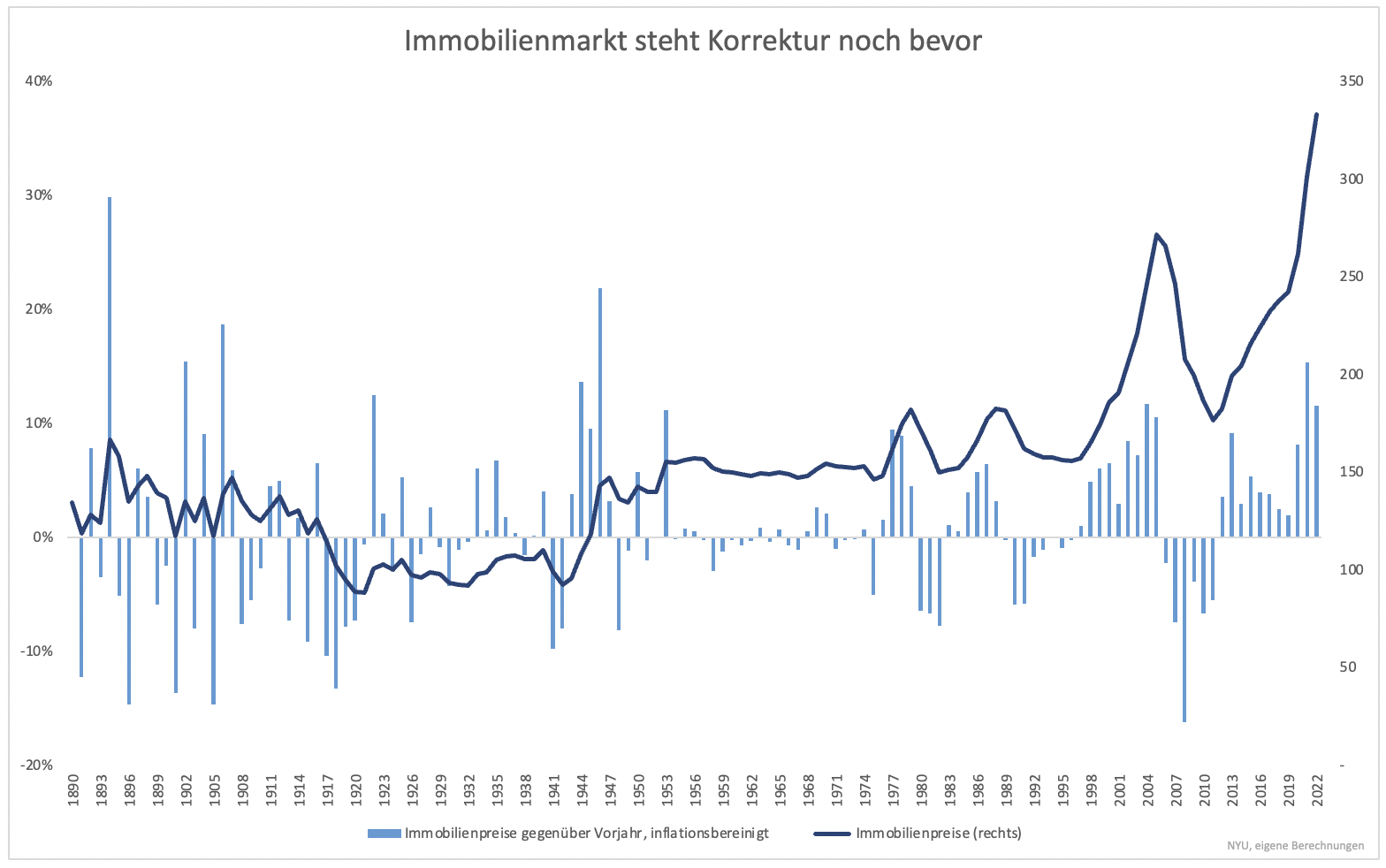

Steigt die Inflation wie jetzt schnell an und folgen die Zinsen, haben es Anleger schwer sichere Anlagen zu finden. Das gilt nicht nur für Anleihen, sondern auch Immobilien. Die realen Immobilienpreise waren in den Hochinflationsphase der 70er Jahre volatil und unterm Strich stagnierten sie (Grafik 3).

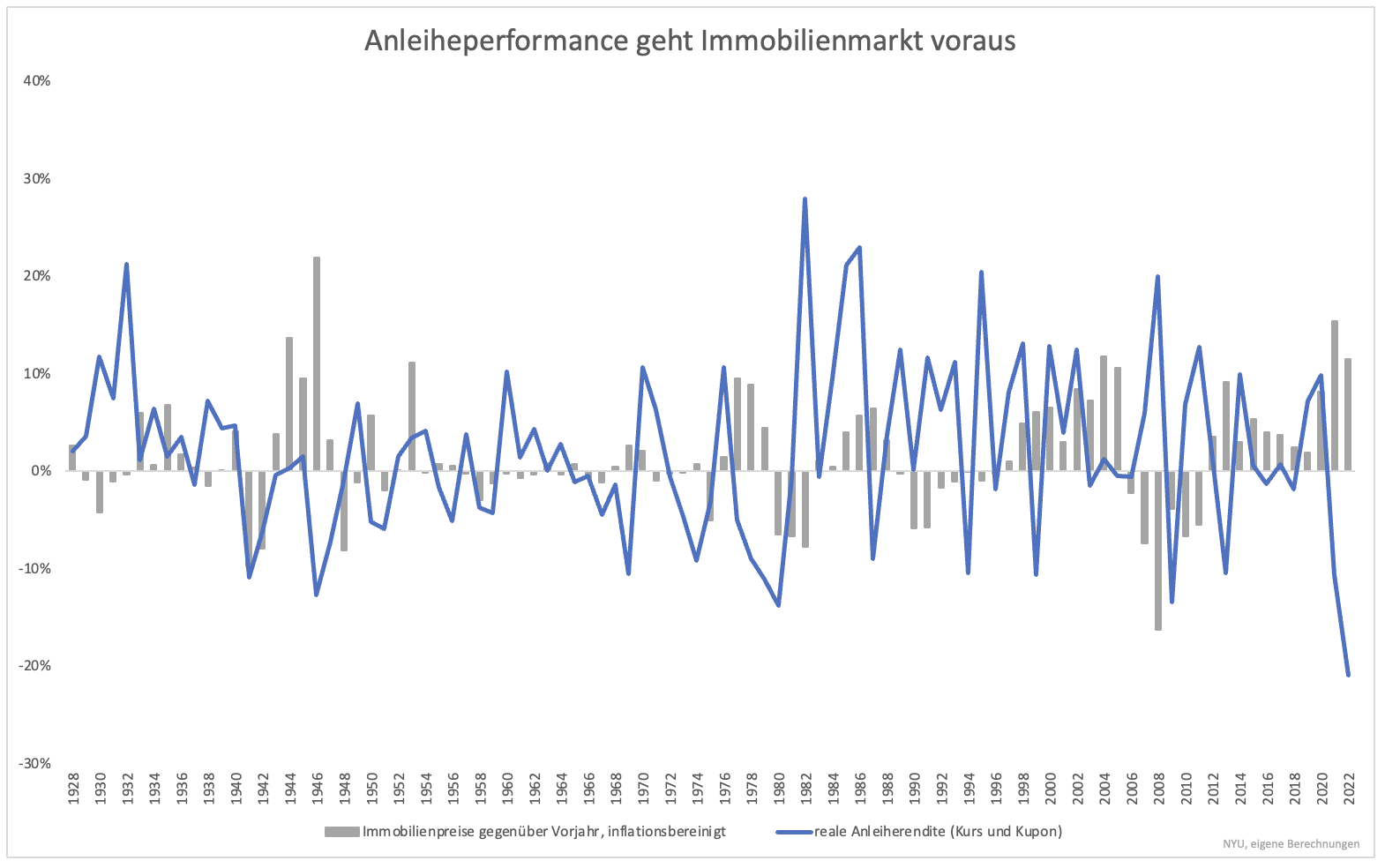

Steigen die Zinsen, werden auch Kredite teurer. Man kann sich weniger Kredit leisten. Entsprechend müssen Immobilienpreise sinken. Tendenziell fallen erst Anleihen (Zinsen steigen). Mit ein bis zwei Jahren Verzögerung folgen dann Immobilien. Da Immobilien gerade in den letzten zwei Jahren rasant an Wert gewonnen haben, ist jetzt die Zeit gekommen, einen Bogen um Immobilieninvestments zu machen.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.