Anleihen/Bonds - Deine Leiter zum Erfolg

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Privatanleger investieren – wenn überhaupt – nur sporadisch und wenig strategisch in Anleihen. Das liegt nicht nur daran, dass die meisten mit Anleihen fremdeln. Zudem sind etliche Anleihen für viele Private wegen der hohen Mindeststückelungen (z.B. 100.000 EUR) de facto nicht handelbar.

Eine seit Jahrzehnten bewährte Strategie

Doch eine Strategie hat sich seit Jahrzehnten bewährt und ist auch für Private einfach umzusetzen: die Anleihe-Leiter. Sie stammt, wie so vieles im Finanzbereich, aus dem angelsächsischen Raum und heißt dort ebenso schlicht: "Bond Ladder". Die Idee dahinter ist so simpel wie der Name: Anleihen werden nicht bei Emission, nach Charttechnik, sporadisch oder im Pulk gekauft, sondern "quasi" automatisch, und zwar so bald eine alte Anleihe fällig geworden ist. Wie viele "Sprossen" (= Anleihen) eine solche Anleihe-Leiter hat, ist im Prinzip frei wählbar.

Eine Anleihe-Leiter hat drei große Vorteile: Ersten diversifiziert man sein Anleihen-Portfolio, zweitens sichert man sich einen regelmäßigen Kapitalertrag, den man weitgehend selbst bestimmen kann und macht sich damit drittens unabhängiger vom herrschenden Zinsniveau. Das ist nicht nur eine perfekte Kombination für risikoscheue Anleger, sondern auch für alle, die ihre Kapitalausschüttungen optimieren wollen, z.B. auf einen bestimmten Zielbetrag. Das ist letztlich der größte Vorteil der Anleihe-Leiter: Wir haben – anders als z.B. bei einem Anleihe-ETF – über fast alle Parameter die volle Kontrolle!

Die Grundidee dieser Strategie ist aber zunächst, das Kapital auf Anleihen unterschiedlicher Laufzeit, Emittenten, Renditen und Auszahlungszeitpunkte zu streuen. In der Basisvariante der Anleihe-Leiter wird dazu das zu investierende Kapital zu gleichen Teilen auf die Anzahl der "Sprossen" aufgeteilt. Dabei entspricht jeder "Sprosse" eine Laufzeit von z.B. einem Jahr. Man kauft also Anleihen, die in ein, zwei, drei, vier usw. Jahren fällig werden. Da das Angebot an Laufzeiten von mehr als zehn Jahren eher gering ist, dürften die meisten Anleihe-Leitern maximal zehn "Sprossen" haben.

Einmal aufbauen – und dann immer weiterklettern

Wenn eine solche Anleihe-Leiter erst einmal zusammengestellt ist, macht sie kaum noch Arbeit. Im Fall der zehnsprossigen "Standard-Leiter" fließen uns zehnmal im Jahr die entsprechenden Ausschüttungen zu. Einmal im Jahr wird eine der Anleihen fällig. Dieses frei werdende Kapital wird zu den dann aktuellen Renditen wieder in eine neue Anleihe am "oberen Ende" der Leiter investiert.

Natürlich wird die Rendite der neuen Anleihe eine andere sein als die der ausgelaufenen. Aber egal, ob das zum Vorteil (bei steigenden Zinsen) oder zum Nachteil (bei fallenden Zinsen) für uns ist – die Gesamtrendite der Anleihe-Leiter ändert sich dadurch nur gering. Schließlich betrifft dies ja nur ein Zehntel des Gesamtkapitals. Dennoch: In den vergangenen Jahren wäre die Rendite einer solchen Anleihe-Leiter durch die Niedrigzinspolitik ebenfalls deutlich gesunken.

Aufgrund der langen Zinszyklen hat man aber genug Zeit gegenzusteuern: Wenn die Rendite unter unser Zielniveau zu fallen droht, "verlängert" man einfach die Leiter, indem man entweder Anleihen mit noch längerer Laufzeit kauft (es gibt auch Laufzeiten von 15, 20 und 30 Jahren) oder einfach mehr Anleihen am oberen Laufzeitende nimmt. Dazu verkauft man Anleihen mit kürzeren Laufzeiten und kauft neue mit längeren Laufzeiten. In beiden Fällen kann man das höhere Zinsniveau für längere Zeit sichern.

So wird die Anleihe-Leiter weiter optimiert

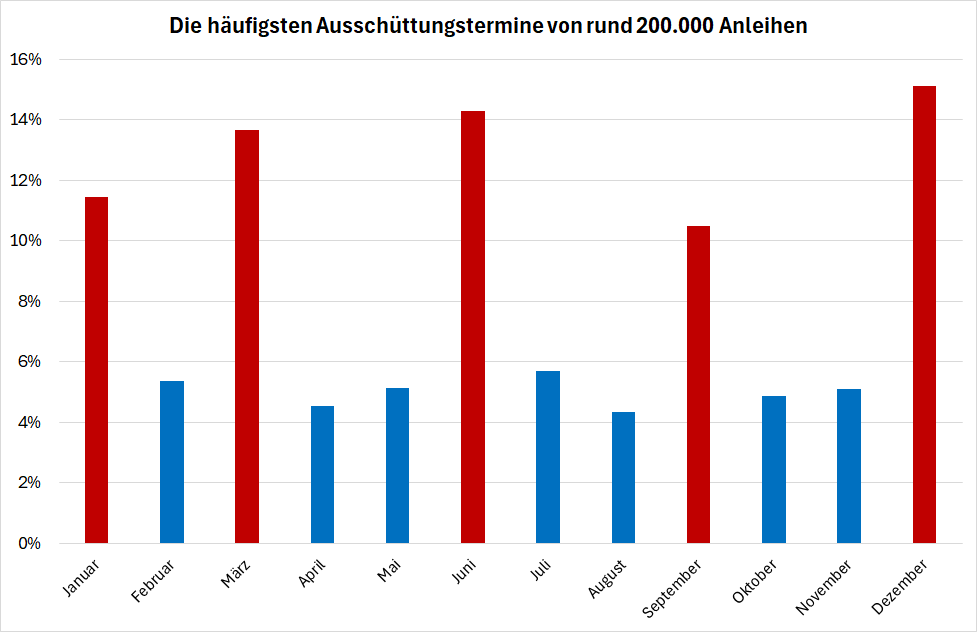

Diese Basisvariante der Anleihe-Leiter lässt sich aber weiter optimieren. Im Idealfall verteilt man die Ausschüttungstermine so, dass die Erträge in regelmäßigen Abständen kommen – bei zwölf "Sprossen" z.B. monatlich. In der Praxis hat sich aber eine quartalsweise Verteilung besser bewährt, weil einfach die meisten Zinstermine im März, Juni, September und Dezember liegen. Auch der Januar ist ein beliebter Ausschüttungstermin:

Quelle: VWD

Wer auf ein regelmäßiges Einkommen aus solchen Erträgen Wert legt, sollte zudem den Nominalzins der Anleihen entweder gleich hoch wählen oder aber das Kapital so auf die einzelnen Anleihen verteilen, dass die Ausschüttungen etwa gleich groß werden. Durch diese Gewichtung erhält man zwar eine ungleichmäßige Risikoverteilung, aber wenn die Unterschiede nicht zu groß werden, ist das vor allem bei bonitätsstarken Emittenten in gewissen Grenzen tolerierbar.

Apropos Bonität: In der jüngsten Niedrigzinsphase lautet die Parole, dass man nur mit Hochzinsanleihen aus dem Unternehmensbereich den sprichwörtlichen "Blumentopf" gewinnen kann. Ja und nein. Natürlich bringen Unternehmensanleihen – je nach Rating bzw. Bonität des Unternehmens – mehr Rendite. Doch auch das Risiko steigt natürlich. Um dieses wieder zu reduzieren, kann man zusätzliche Sprossen in der Leiter einziehen, indem man z.B. einfach die doppelte Anzahl Anleihen pro Laufzeit kauft oder die Laufzeiten enger staffelt.

Was man in der Praxis sonst noch beachten sollte

Damit kommen wir zu dem Nachteil, den die Anleihe-Leiter natürlich auch hat: Sie benötigt relativ viel Kapital. Viele Anleihen lassen sich zwar in 1.000-EUR-Stückelung handeln, aber bei den üblichen Brokergebühren hat man bei kleineren Beträgen unter Umständen schon beim Kauf Kosten von rund 1 % des Nennwerts. Das ist gerade bei den aktuell immer noch recht niedrigen Zinsen eine Menge. Wer also kostengünstig eine mindestens zehnsprossige Anleihe-Leiter aufbauen will, landet also schnell im hohen fünf- oder sechstelligen Bereich. Und da die Anleihe-Leiter nur ein Teil des Ertrags-Depots und dieses nur ein Teil des Gesamtdepots darstellt, kommt diese Strategie vor allem für kapitalstarke Anleger infrage.

Fazit

Eine Anleihe-Leiter sorgt für ein geringeres Risiko im Ertrags-Depot und liefert regelmäßige Kapitalerträge, die weitgehend individuell und unabhängig vom herrschenden Zinsniveau bestimmt werden können.

Im stockstreet Geldanlage-Brief, dem Börsendienst für Vermögen und Wohlstand, erhältst du noch mehr Hintergrundwissen und konkrete Ideen für langfristig erfolgreiche Investments – und das nicht nur zu Anleihen, sondern auch zu Aktien und anderen Vermögensklassen! Überzeuge dich selbst – mit dem kostenlosen 30-tägigen Probe-Abo!

Ich bin in dem Alter, dass ich mein Vermögen verzehre. Mein Konzept: 5 Jahre nach vorn Geldmarktfonds (nächsten 1-2 Jahre), Unternehmensanleihen (3-4 Jahre), Mischfond mit geringer Vola (5 Jahre). Der Rest wird in Aktien, Gold, Silber, Krypto angelegt. Nach einem guten Jahr - wie 2024 - wird das verbrauchte Jahr wieder aufgefüllt, so dass es wieder 5 Jahre + plus das laufende sind. In einem Crash Jahr würde ich nicht nachlegen und au 4 oder gar 3 Forward-Jahre abbauen.

Aus meiner Erfahrung ist es nicht so leicht Anleihen zu finden, die meisten werden von Banken ausgegeben und genau die will ich nicht als Schuldner haben und eine Siemens braucht kaum Zinsen zu zahlen