Warum die Kurse JETZT steigen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die Aktienkurse steigen weiter: Am Freitag erreichte auch der Dow Jones (endlich) ein neues Hoch. Und auch, wenn der Index sein neues Rekordniveau nicht halten konnte, bleibt die Tendenz aufwärtsgerichtet. Aber woher nehmen die Börsianer ihren Optimismus?

Eine Antwort liefert die Quartalsberichtssaison. Sie lief deutlich besser als erwartet. Laut Handelsblatt haben die Unternehmen im S&P 500 ihre Gewinne im Durchschnitt um 9 % gesteigert. Erwartet hatten die Analysten nur ein Plus von 3 %. Und auch, wenn die Erwartungen zuvor (zu) stark reduziert wurden: +9 % sind eben fast ein zweistelliger Zuwachs, also ein objektiv sehr gutes Ergebnis!

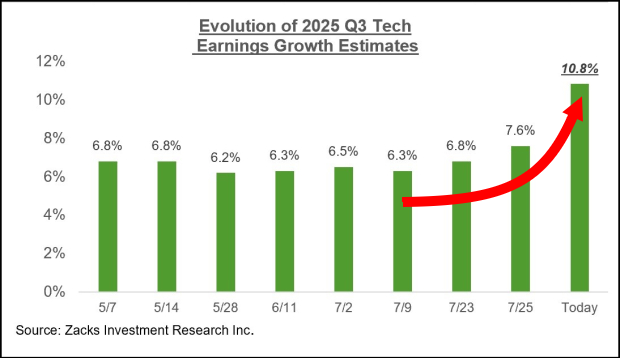

Das treibt auch die Erwartungen für die Folgequartale und vor allem für die großen Tech-Werte, die zu diesem Ergebnis maßgeblich beigetragen haben. Und diese gestiegenen Erwartungen treiben halt auch die Kurse.

Und was ist mit der Überbewertung?

Aber was ist nun mit der Überbewertung, die trotz allem weiterhin herrscht? (Das KGV des S&P 500 liegt weiterhin bei rund 22 und damit deutlich über den langjährigen Durchschnittswerten.) Eine aufschlussreiche Antwort darauf liefert die aktuelle Fondsmanager-Umfrage der Bank of America (BofA) vom August.

So sehen die befragten Profis US-Aktien ebenfalls als überbewertet an. Mehr als 90 % der Umfrageteilnehmer sagen das. Das sind so viele wie noch nie in der BofA-Umfrage, die seit 2001 durchgeführt wird!

Trotzdem kaufen sie wieder mehr US-Aktien: Der Anteil derer, die US-Aktien in ihren Portfolios untergewichten, ging im August netto um sieben Prozentpunkte zurück. Der Anteil derer, die US-Aktien in ihren Portfolios übergewichten, stieg also entsprechend. (Netto bedeutet in diesem Fall, dass es gegenüber Juli im August 7 % mehr Fondsmanager gibt, die US-Aktien übergewichten als solche, die sie untergewichten.)

Eine bemerkenswerte Diskrepanz

Damit besteht eine bemerkenswerte Diskrepanz zwischen Sagen und Tun: Die Fondsmanager handeln also nicht danach, was sie denken, sondern folgen dem Herdentrieb.

Oder auch nicht. Denn man würde vermuten, dass sie vor allem auf Tech-Werte setzen, die in der Berichtssaison fast durchweg überzeugten und (positiv) überraschten und für die nun die Erwartungen besonders stark nach oben geschraubt wurden:

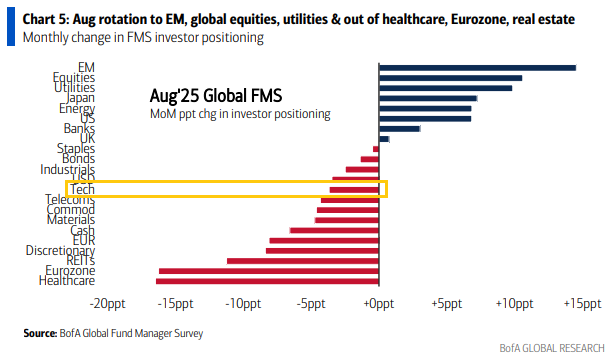

Doch erstaunlicherweise ist dem nicht so. Im Gegenteil: Die Fondsmanager haben ihren Anteil an Tech-Werten sogar reduziert:

Offenbar setzen sie auf andere Werte, wie Versorger-, Energie- oder Bankaktien, bei denen sie ihre Positionen im August ausbauten.

Keine Euphorie, kein Überschwang

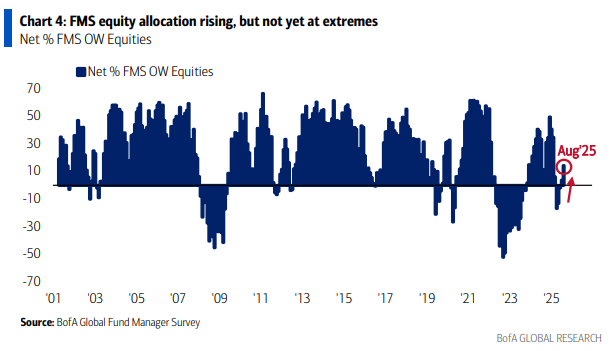

Obwohl in dieser Darstellung die roten Balken, also Positionsverringerungen, überwiegen, sind die Fondsmanager weiterhin für Aktien optimistisch: Der Nettoanteil derjenigen, die Aktien übergewichten, stieg um August um zehn Prozentpunkte auf nun 14 %:

Wie man sieht, ist die Stimmung für Aktien im historischen Vergleich keineswegs überschwänglich, sondern solide im positiv-neutralen Bereich. Nach dem Einbruch vom August ist dies der vierte Anstieg in Folge.

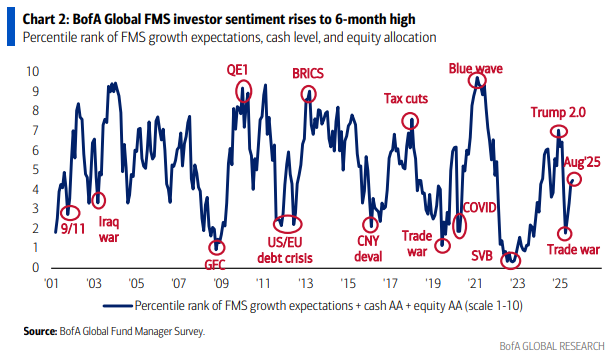

Dementsprechend hat sich auch die Gesamtstimmung der Befragten verbessert, wenn auch mit einem Anstieg von +0,2 Punkten nur minimal:

Auch hier gibt es keinen Überschwang, sondern der Wert liegt im neutralen Bereich.

Wie die Risiken beurteilt werden

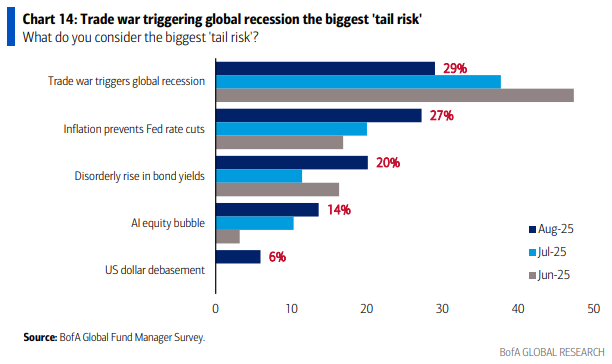

Und was ist mit den Risiken? Hier sehen auch die Profis die größten Gefahren durch den Zoll-Handelskrieg der USA und die dadurch womöglich ausgelöste Inflation:

Doch nach Ansicht der Fondsmanager ist die Rezessionsgefahr durch den Handelskrieg gesunken: Während im Juni noch 47 % der Befragten dies als größtes Risiko für die Märkte sahen, ist dieser Anteil inzwischen auf 29 % zurückgegangen. Dafür stiegen die Inflationssorgen sowie die Bedenken zum Anleihemarkt.

In diesem Zusammenhang ist ein anderes Ergebnis der Umfrage aufschlussreich: Die Teilnehmer wurden gefragt, ob sie erwarten, dass der nächste Fed-Chef zur Verringerung der Schuldenlast der USA unkonventionelle Maßnahmen ergreift, z.B. erneute Anleihekäufe (Quantitiative Easing, QE) oder eine Zinskurvenkontrolle einführt (also nicht nur die kurzfristigen Zinsen über den Leitzins steuert, sondern auch die langfristigen Renditen reglementiert). Das bejahten immerhin 54 %!

Weil nicht sein kann, was nicht sein darf?!

In den Medien werden die andauernden Angriffe Donald Trumps auf Fed-Chef Powell mit besorgten Unterton kommentiert. Ein Angriff auf die Unabhängigkeit der Fed – das geht doch gar nicht! Wie man sieht, sind die Profis in dieser Frage deutlich entspannter: Sie erwarten de facto sogar eine Art Unterwerfung des nächsten Fed-Chefs unter die Politik von Donald Trump, bleiben aber dennoch positiv gestimmt.

Nun mag auch das eine gewisse kognitive Dissonanz sein – sie rechnen zwar damit, aber glauben nicht wirklich daran, weil eben nicht sein kann, was nicht sein darf. Und sehr wahrscheinlich wird es heftige Turbulenzen geben, wenn es so weit sein sollte.

Aber diese Aussagen erklären zum Teil, warum die Kurse jetzt steigen: Selbst die Profis sehen in den unstrittig vorhandenen Gefahren (noch!) keine Abwärtsrisiken für die Märkte. (Das "noch" kann kaum zu stark betont werden!) Vielleicht halten sich die Fondsmanager für clever genug, rechtzeitig die Reißleine zu ziehen; vielleicht folgen sie auch nur der Maxime, so lange zu tanzen, wie die Musik spielt.

Ausstiegsstrategien in lukrativen Rallyphasen

Wie auch immer – unter diesen Umständen kann die Rally noch eine Weile weitergehen! Wer jetzt nicht oder nur gering investiert ist, wird – je nach Risikotoleranz – wohl kaum noch massiv einsteigen wollen. Aber alle, die bereits investiert sind, können (und sollten) vorerst dabei bleiben. Bekanntlich kann eine Übertreibung länger anhalten, als man denkt. Und oft sind gerade die letzten Phasen einer Hausse besonders lukrativ...

Allerdings darf man sich durchaus schon Gedanken zu einer Ausstiegsstrategie machen. Ich empfehle dazu stets, zuerst die schwachen Werte auszusortieren. Damit baut man Cash auf, um in der späteren (größeren) Schwäche bzw. in der folgenden Erholung wieder neu einzusteigen.

Der entscheidende Punkt dürfte m. M. nach die steigende Inflationsangst (27 %) sein (Zitat: "Dafür stiegen die Inflationssorgen sowie die Bedenken zum Anleihemarkt."), die nun fast die Sorge über konjunkturelle Risiken (29 %) erreicht. Zusätzlich befeuern die befürchteten QE-Maßnahmen noch die Inflationsgefahr. Anleihen bieten davor keinen ausreichenden Schutz, erst Recht nicht, wenn die Renditen durch die Notenbank nach unten manipuliert werden. Es dürfte sich daher um einen längerfristigen Trend zur Übergewichtung von Aktien gegenüber Anleihen handeln, der nicht nur jetzt für steigende Kurse sorgt.