Alle Assets im Bärenmarkt: Wo kann man noch investieren?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Anleger haben es derzeit nicht leicht. Kaum eine Anlageklasse befindet sich nicht im Bärenmarkt. Aktien und Kryptos befinden sich ganz offensichtlich in Bärenmärkten. Bei vielen Rohstoffen ist es nicht besser. Immobilienpreise können derzeit noch steigen, doch nicht jeder kann eine Immobilie kaufen, zumal auch Immobilienpreise unter Druck kommen werden. Gold hält sich vergleichsweise gut und verliert weniger als Aktien. Dafür steht Silber über ein Viertel unter den Hochs aus dem ersten Quartal. Bei Platin und Palladium ist es kaum besser. In unsicheren Zeiten konnten sich Anleger häufig auf Anleihen verlassen. Fällt der Aktienmarkt, strömt Geld in sichere Häfen. Durch Inflationsängste und Zinserhöhungen sind Anleihen derzeit kein sicherer Hafen. Die Kurse haben ähnlich stark verloren wie Aktien. Anleger sind mit einem „Alles-Bärenmarkt“ konfrontiert. Das ist nicht das erste Mal, dass fast alles gleichzeitig fällt, aber es ist selten. Der letzte Bärenmarkt, in dem alles fiel, ist noch nicht lange her. Im Corona-Crash verloren alle Anlageklassen, nur Immobilien nicht. Der Schock war zu kurz, um auf den Immobilienmarkt überzugreifen. Schocks und Crashs sind nicht unbedingt der beste Maßstab, um Vergleiche zum aktuellen Bärenmarkt zu ziehen. Ein Bärenmarkt, der mehrere Quartale oder Jahre dauert, ist anders als ein kurzer Crash. Je länger ein Abschwung dauert, desto eher greifen die Probleme auf alle Wirtschaftsbereiche über.

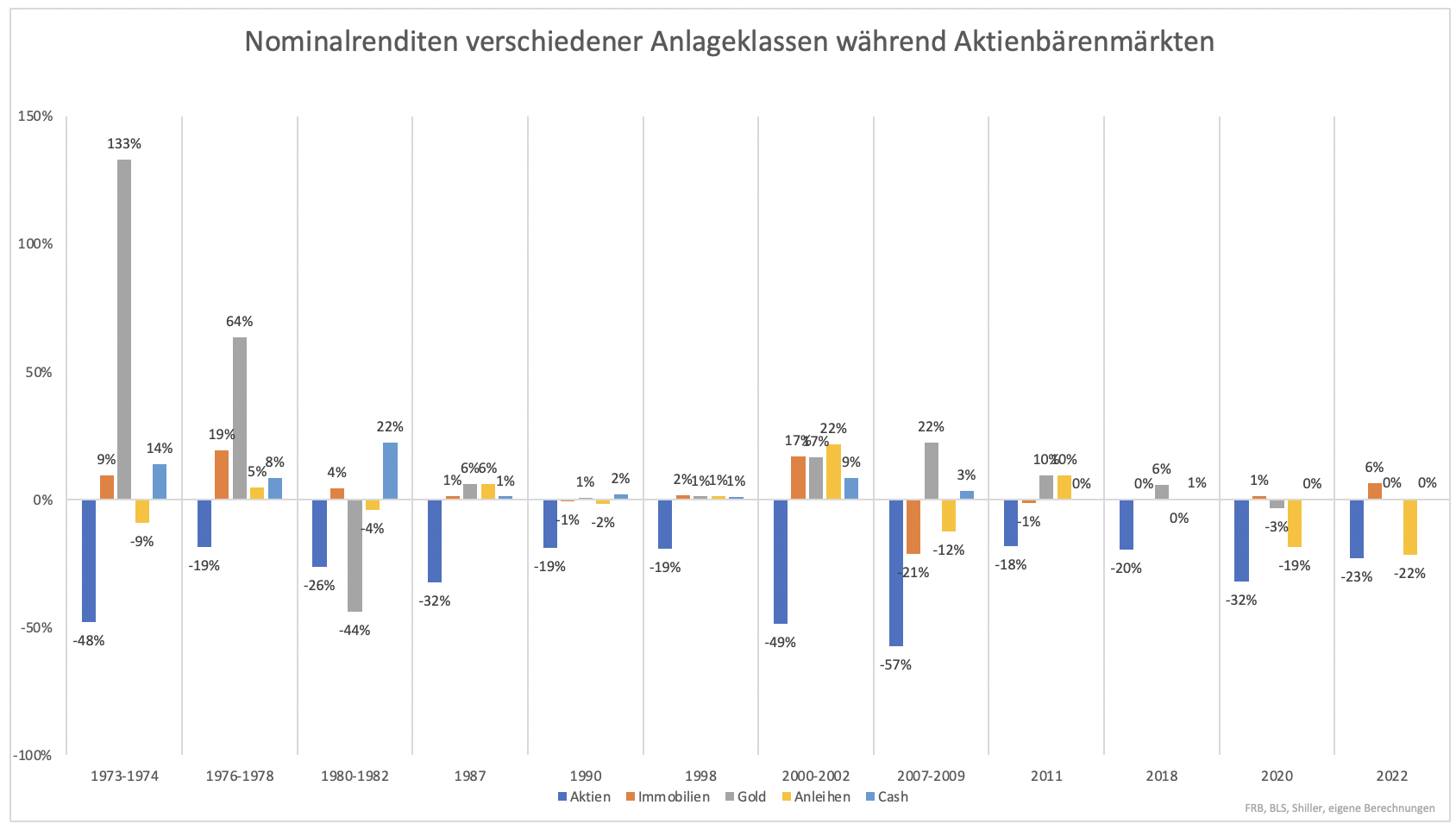

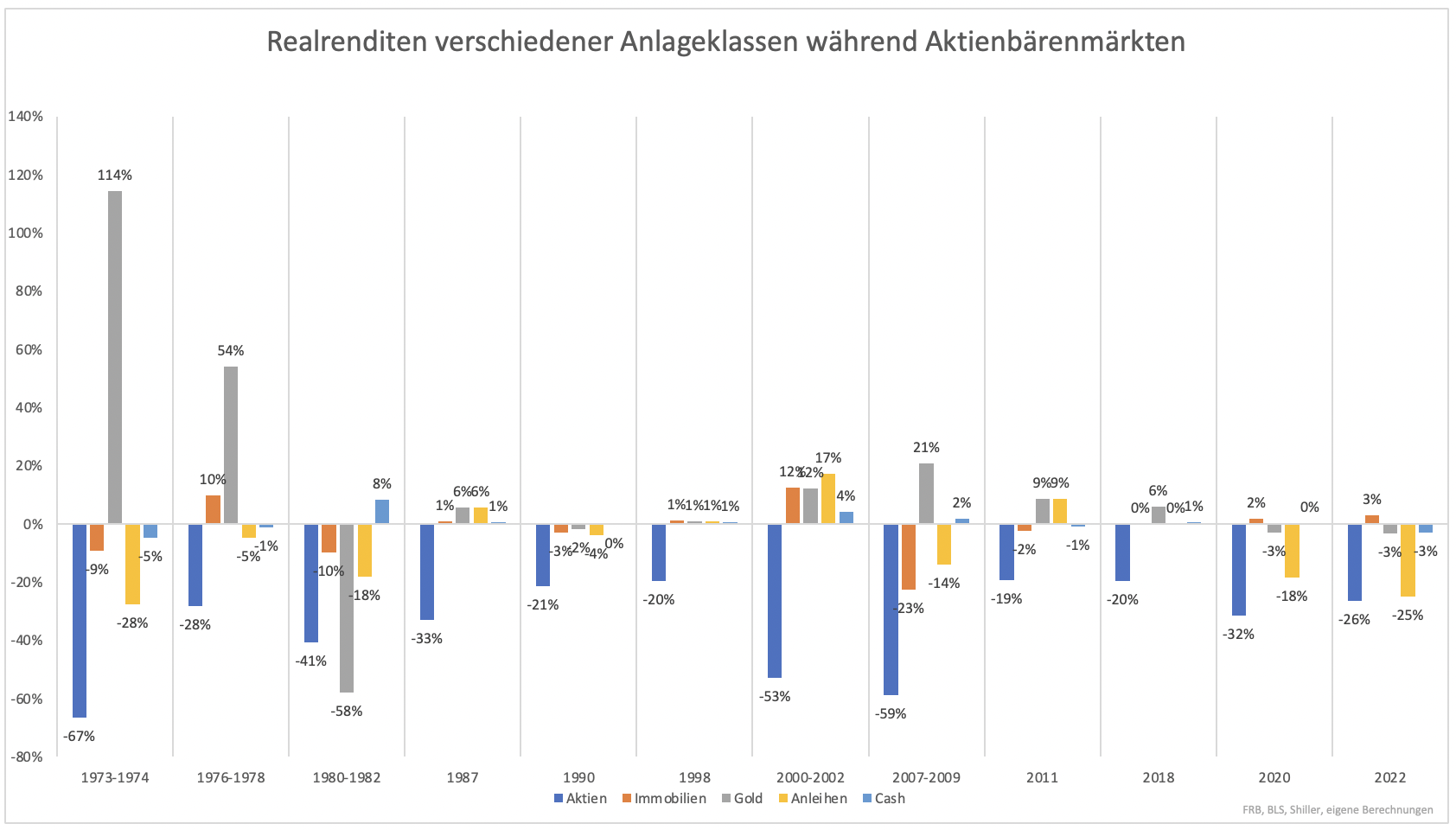

Betrachtet man Bärenmärkte, die zumindest ein halbes Jahr dauerten (1973/74, 1976-78, 1980-82, 2000-02, 2007-09), konnten sich Anleger in bestimmten Anlageklassen verstecken. In den 70ern lief alles besser als Aktien. Anfang der 80er Jahre war Cash King. Als die Internetblase platzte, war ebenfalls alles besser als Aktien, was sich während der Finanzkrise wiederholte (siehe Grafiken).

Im aktuellen Bärenmarkt können bisher nur Immobilien glänzen. Selbst nach Abzug der Inflation bleibt eine leicht positive Rendite übrig. Wer keine Immobilie kaufen kann, dem bleiben nur Immobilienaktien. Diese können derzeit nicht outperformen. Sie verlieren mit dem Gesamtmarkt. Das spiegelt die Realität steigender Zinsen wider. Immobilien werden auf Kredit erworben. Steigen die Zinsen, sinkt die Rendite.

In einigen Märkten zeigt sich bereits der Effekt höherer Zinsen. Die Nachfrage sinkt. Aller Wahrscheinlichkeit nach werden Immobilienpreise zukünftig weniger schnell steigen oder zum Teil stagnieren. Wer jetzt kauft, zahlt einen hohen Preis und muss zugleich hohe Zinsen zahlen.

Das geringste Risiko und zum Teil eine gute Performance hatte Cash in allen Bärenmärkten und Crashs. Cash bietet wenige Chancen und bei der heutigen Inflation einen garantierten Verlust. Ein garantierter (realer) Verlust von 7 % pro Jahr kann aber besser sein als ein nominaler Verlust von 30 % bei Aktien (der ja real dan noch höher ausfällt).

Im Bärenmarkt, vor allem beim heutigen (wenn alles fällt), ist Cash keine schlechte Wahl. Im Bärenmarkt gewinnt, wer am wenigsten verliert. Anleger haben häufig das Gefühl, dass man investiert sein muss. Muss man nicht. Wer im Bärenmarkt wenig verliert und mit dem Kapital billiger einkauft, holt den Kaufkraftverlust von Cash schnell wieder rein.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.