Aktienmarkt: Risikoaversion erreicht Extremwert

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 3.939,51 Pkt (S&P)

Börsen weltweit stecken immer noch in einem Bärenmarkt. Die jüngste Erholung, zumindest in den USA, droht durch neue Konjunktursorgen abgewürgt zu werden. Bisher wurde von einer milden Rezession ausgegangen, die vor allem durch die Industrie getrieben wird. Jetzt droht auch der wesentlich wichtigere Dienstleistungssektor zu schrumpfen.

Der Ausblick hat sich dadurch erheblich eingetrübt. An Problemen hat es auch bisher nicht gemangelt. Inflation, Zinswende, Quantitative Tightening, Krieg, Arbeitskräftemangel usw. sind alles Themen, die für sich allein bereits tiefe Sorgenfalten auslösen. Die Hiobsbotschaften scheinen auch nicht abzureißen. Fast täglich kommen neue Sorgen hinzu.

Angesichts der zahlreichen Problemfelder ist es fast unheimlich, wie robust der Aktienmarkt ist. Obwohl europäische und US-Indizes seit Jahresbeginn nachgegeben haben, liegt das Minus derzeit bei nicht einmal 20 %. Ein möglicher Grund dafür, dass sich Aktien den Umständen entsprechend gut halten, könnte die Risikoaversion sein.

Anleger sind bereits sehr negativ eingestellt und haben sich entsprechend positioniert. Dies gilt nicht unbedingt für Privatanleger. Diese sind zumindest in den USA immer noch stark investiert. Geht es um institutionelle und Großanleger, sieht die Sache anders aus. Diese Anlegergruppe investiert im Gegensatz zu Privatanlegern mehr international. Privatanleger bevorzugen das, was sie kennen. Im Normalfall ist das der Heimatmarkt.

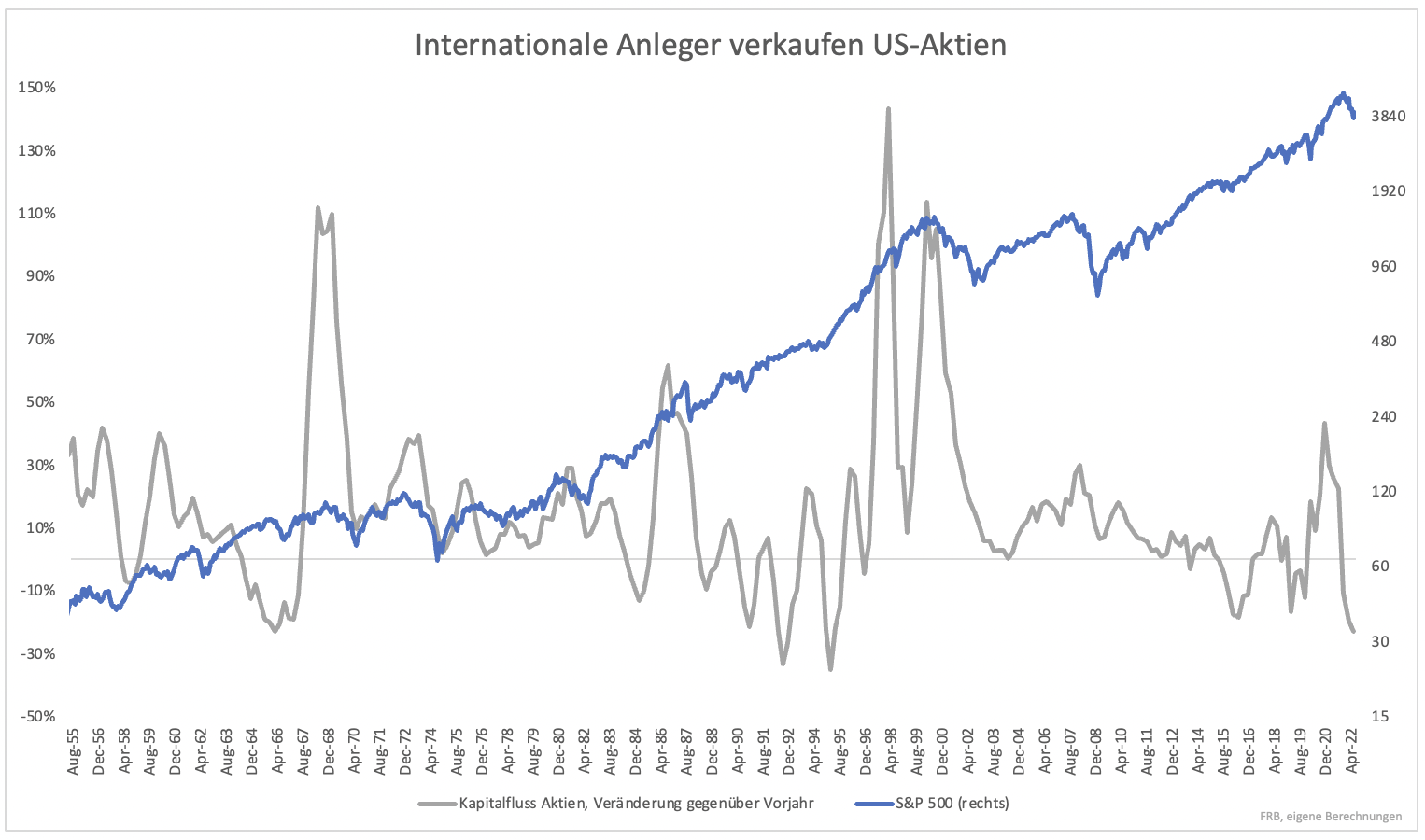

Der grenzüberschreitende Kapitalfluss ist derzeit stark negativ. Im Herbst 2021 erreichten Positionen ein Hoch. Internationale Anleger hatten über 13 Billionen in US-Aktieninvestiert. Seither wird verkauft. Fast eine halbe Billion Dollar an Aktien wurden abgestoßen.

Anleger verkaufen in Krisenzeiten internationale Anlagen zuerst. Ausländische Aktien bergen mehrere Risiken, z.B. ein Währungsrisiko. Geld wird in unsicheren Zeiten repatriiert und seit fast dreißig Jahren waren Anleger in dieser Hinsicht nicht mehr so fleißig (Grafik 1).

Der negative Kapitalfluss erreicht einen Extremwert. Seit dem Zweiten Golfkrieg und schnellen Zinserhöhungen 1994 war der Kapitalfluss nicht mehr so negativ. In der gesamten Historie der vergangenen 70 Jahre sticht der aktuelle Kapitalabfluss deutlich ins Auge. Viel extremer geht kaum noch.

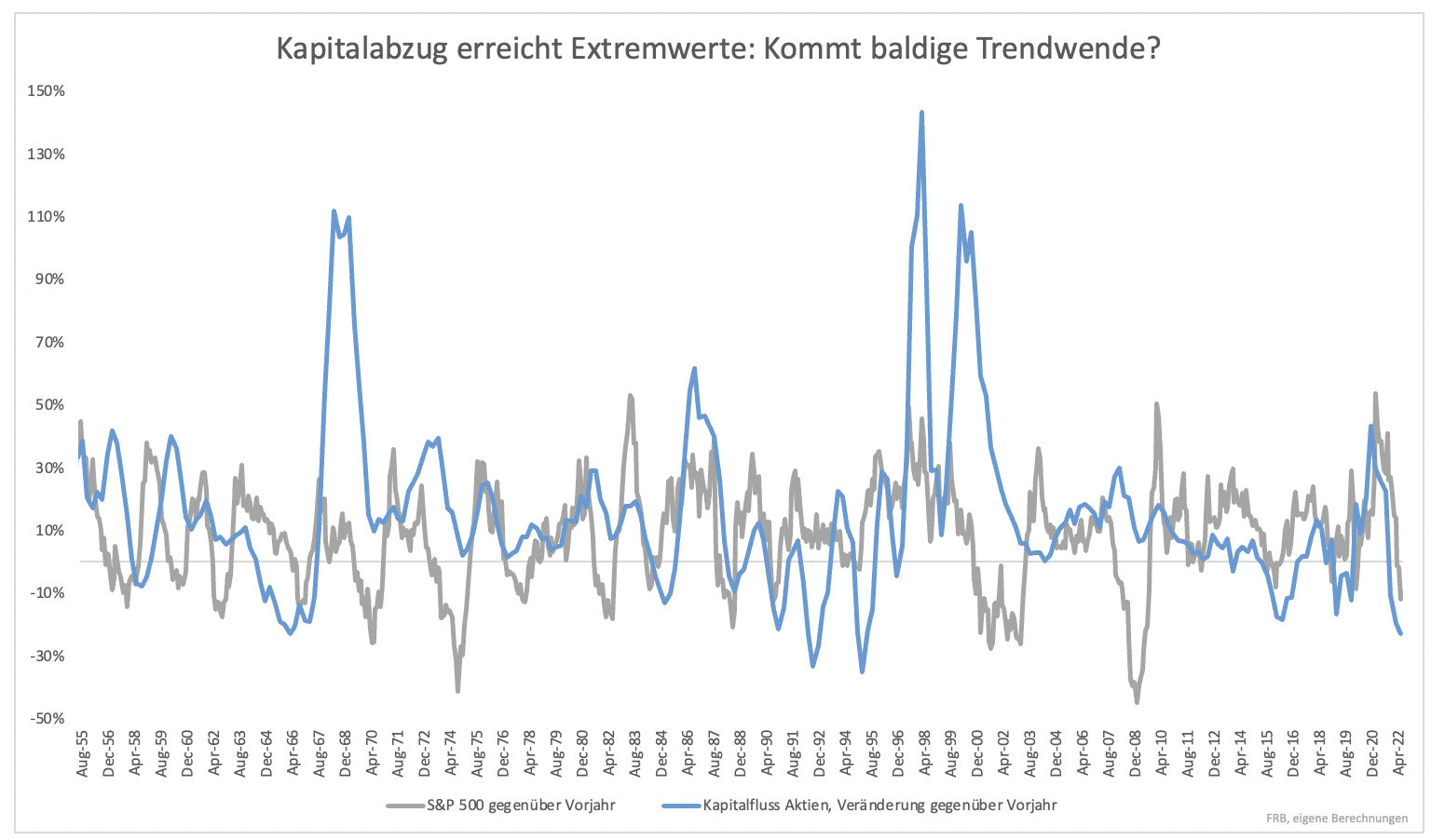

Der Kapitalfluss ist mit Aktien stark korreliert, wenn auch nicht perfekt (Grafik 2). Seit der Finanzkrise ist die Korrelation besonders groß. Ganz nach dem Motto „schlimmer geht immer“ kann niemand garantieren, dass der jetzige Extremwert nicht noch extremer wird. Tendenziell erscheint jedoch nicht nur die Stimmung sehr bärisch, sondern auch die Positionierung.

Wenn Anleger bereits sehr viel Risiko abgebaut haben, fehlt es an Verkäufern, die den Markt noch drücken können. Früher oder später kehrt sich der Kapitalfluss um. Bei Extremwerten kann man die Hoffnung hegen, dass es nicht mehr lange dauern wird.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.