Aktienmärkte: Technisch am Abgrund?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- S&P 500Kursstand: 2.136,73 Pkt (Chicago Mercantile Exchange) - Zum Zeitpunkt der Veröffentlichung

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 2.136,73 Pkt (Chicago Mercantile Exchange)

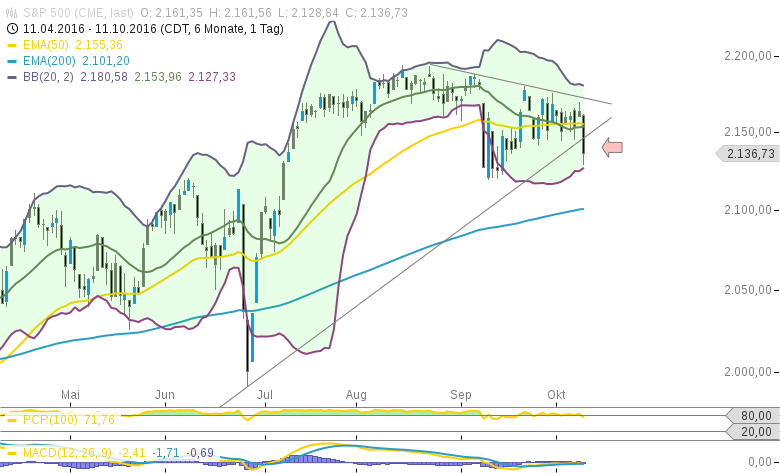

Der Chart zeigt den S&P 500 wie er im Verlauf des Dienstagshandels nach unten rauscht. Der Aufwärtstrend seit Anfang 2016 ist gebrochen. Der Ausbruch nach unten hat nun stattgefunden und damit werden sich Anleger in den nächsten Tagen auseinandersetzen müssen. Die Lage ist brisant. Theoretisch besteht nun ein hohes Abwärtstpotential.

Auf dem Weg nach unten stellt sich dem S&P 500, aber auch anderen Indizes wenig entgegen. Viele Analysten sehen in der 200-Tagelinie relevante Unterstützungen, doch wie gut die 200-Tagelinie einen Kursrutsch aufhalten kann, konnten wir bereits im August 2015 und Januar 2016 sehen - nämlich gar nicht.

Nun muss man nicht gleich Trübsal blasen und den Bullenmarkt für beendet erklären, auch wenn sich der Ausbruch über die Allzeithochs aus 2015 nun erst einmal als Fehlausbruch erweisen kann. Ein solcher Fehlausbruch wäre fatal, aber es gibt auch Argumente, weshalb es sich beim aktuellen Rücksetzer um eine "buy the dip" Gelegenheit handeln kann.

Seit Jahren beobachten wir immer wieder plötzliche und heftige Korrekturen, die vom Markt schnell beendet werden. Anleger sehen in Rücksetzern Kaufgelegenheiten und warten nicht lange, um sich ihre Depots wieder mit Aktien vollzuladen. Wie lange Anleger Rücksetzer schnell beenden, indem sie immer wieder rasch zugreifen, steht natürlich in den Sternen. Anleger können ihr Verhalten jederzeit ändern. Es gibt jedoch gute Gründe, weshalb sie es auch diesmal nicht tun werden.

Anleger haben relativ gesunde Depots. Sie sind weder mit aberwitzigen Hebeln unterwegs, noch glauben sie ernsthaft an einen Bärenmarkt. Die erste Grafik zeigt dazu die lange Historie des S&P 500, der Margin Debt, der Cashbestände in diesen Depots (free credit cash accounts) und der Credit Balances (Betrag der Leerverkäufe).

Der Rückgang der Margin Debt ist zweifelsohne ein guter Ausdruck der Unsicherheit der Anleger. Sie erkennen, dass der Bullenmarkt schon lange anhält. Sie werden vorsichtiger. Das macht es den Kursen schwer, dynamisch immer weiter zu steigen. Auf der anderen Seite ist der Abbau der Margin Debt bei gleichzeitig hohen Kursen das Beste, was dem Markt passieren kann. Fallen die Kurse zurück, müssen Anleger nicht panikartig verkaufen, um ihre Depots zu retten.

Anleger haben viele Positionen auf Kredit aufgebaut. Die Margin Debt beträgt immerhin 471 Mrd. Dollar. Das ist stattlich, aber deutlich unter dem Rekordwert von 507 Mrd. im April 2015. In diesem Zeitraum, indem die Spekulation auf Kredit um 30 Mrd. gesunken ist, hat sich der Cashbestand um 5 Mrd. erhöht. Das Risiko hat sich verringert und es wartet mehr Geld an der Seitenlinie.

Besonders bezeichnend ist jedoch die extreme Zurückhaltung von Anlegern den Markt zu shorten. Die Shortpositionen betragen derzeit 152 Mrd. Dieser Wert schwankt, doch seit Jahren zeichnet sich kein klarer Trend ab. Anleger bauen mit Bullenmärkten Shortpositionen auf, um sich abzusichern oder weil sie tatsächlich auf fallende Kurse setzten. Beobachten konnte man den Anstieg der Leerverkäufe in den letzten zwei Bullenmärkten. Mit Beginn des Bärenmarktes stiegen die Leerverkäufe dann sprunghaft an. Weder ein langsamer und konstanter, noch ein sprunghafter Anstieg ist derzeit zu erkennen.

Insgesamt sieht das alles nicht danach aus, dass Anleger dem Markt den Rücken kehren wollten. Vielmehr scheint das Motto "buy the dip" nach wie vor zu gelten. Die kommenden Tage können holprig bleiben und möglicherweise wird der Markt erst wieder nach der US-Wahl nachhaltig steigen, doch eine große Trendwende ist weiterhin weit und breit nicht auszumachen.

Clemens Schmale

Sie interessieren sich für Makrothemen und Trading in exotischen Basiswerten? Dann folgen Sie mir unbedingt auf Guidants!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Die Überschrift "technisch am Abgrund" und "radikaler Sell Off" passt nicht zu den Tatsachen und nicht zu Ihren sonstigen Ausführungen. Man muss in der Wahl der Sprache vorsichtiger sein, auch wenn Ihre Seite damit "Klicks" erzielen.