Aktienmärkte: Droht der Crash der Demografie?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die demografische Entwicklung wird in den kommenden Jahren dramatische Veränderungen mit sich bringen. Die Bevölkerung in den westlichen Industrieländern wird altern und schrumpfen. Deutschland geht bei dieser Entwicklung ganz vorne mit - in kaum einem anderen europäischen Land ist die Geburtenrate niedriger als bei uns.

Dies wird auch für die private Geldanlage beeinflussen. Die gesetzlichen Sozialsysteme werden an ihre Grenzen gelangen. Die Zinsen für solide festverzinsliche Anlagen dürften dauerhaft niedrig bleiben. Schauen wir uns deshalb näher an, ob die Geldanlage in Aktien eine Alternative sein kann.

Aktien werden an zwei entscheidenden Stellen von der Demografie beeinflusst:

1. Die Demografie wirkt sich auf die Umsatz- und Gewinnentwicklung der Unternehmen aus.

2. Die Demografie wirkt sich auf die Bewertung von Aktien aus.

Betrachten wir zunächst die Auswirkungen der Alterung auf Umsatz und Gewinn von Unternehmen an. Gewinne sind zweifellos eine der wichtigsten – wenn nicht sogar der wichtigste – Treiber für Aktienkurse. Der amerikanische Zukunftsforscher Harry Dent gehört zu den wenigen, die einen interessanten Zusammenhang zwischen der Demografie und der Entwicklung der Aktienmärkte und der Wirtschaft aufzeigt. Er hat das Konzept der sogenannten Ausgabenwelle („Spending Wave“) entwickelt. Darin sieht er den Konsum als die treibende Kraft einer Volkswirtschaft, was zumindest für die USA sicherlich richtig ist. Er untersucht, in welchem Alter die Amerikaner am meisten Geld ausgeben. Die Antwort lautet: in einem Alter zwischen 46 und 50 Jahren. In jüngeren Jahren fehlt ihnen die Finanzkraft, in älteren Jahren sind die wesentlichen Käufe getätigt, die Kinder verlassen das Elternhaus und die Kauflust nimmt wieder ab. Statistiken anderer Länder ergeben nur unwesentliche Abweichungen. Das bedeutet: Für die Umsätze und Gewinne der Unternehmen innerhalb einer Volkswirtschaft liefern die 46- bis 50-Jährigen den wichtigsten Beitrag.

Mit diesem Wissen im Gepäck betrachtet Dent nun die Geburtenzahlen der Vergangenheit und setzt die verschiedenen Altersklassen in Verbindung zu ihrer statistischen Konsumfreude. Es entsteht eine Projektion des Konsumverhaltens, in Form eben jener Ausgabenwelle. Sie besagt: Je mehr Menschen sich im „konsumstarken“ Alter befinden, desto stärker ist das Umsatzpotenzial für eine Volkswirtschaft. Das Interessante an dieser Vorgehensweise: Sie liefert sowohl Zahlen für die Vergangenheit als auch für die Zukunft. Denn wir wissen ja, wie viele Babys heute geboren werden und können – Dents Theorie folgend – auch deren künftiges Konsumverhalten vorhersagen.

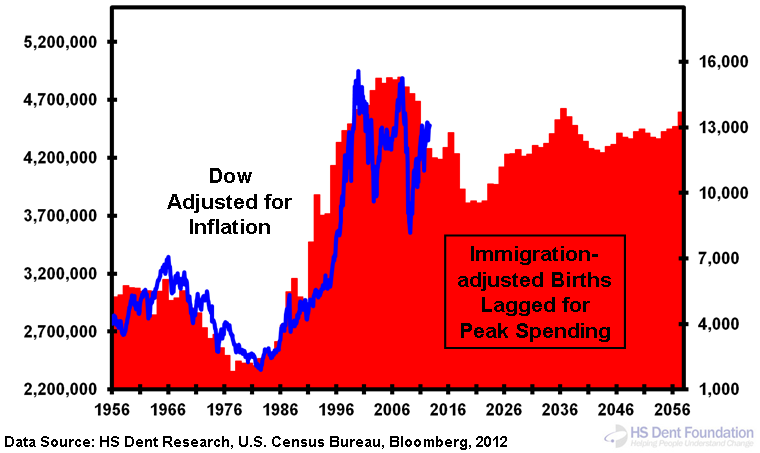

Als Nächstes vergleicht Dent seine Zahlen mit der Entwicklung der Aktienmärkte und macht eine erstaunliche Entdeckung. Die Übereinstimmung zwischen der Ausgabenwelle und der – inflationsbereinigten – Entwicklung des Dow Jones ist sehr hoch. Es scheint so, als sei das demografisch abgeleitete Konsumverhalten tatsächlich ein wichtiger Faktor für die Entwicklung der Unternehmensgewinne und damit auch der Aktienkurse.

Quelle: HS Dent Research, U.S. Census Bureau, Bloomberg, 2012

Dents Indikator sieht demnach für die USA sehr bedrohlich aus. Die USA haben den Höhepunkt der Ausgabenwelle überschritten und stehen vor einem langjährigen Rückgang, der erst in den Jahren 2020 bis 2022 wieder einen Boden findet. Natürlich sind diese Betrachtungen relativ grob und vereinfachend. Sie berücksichtigen beispielsweise nur unzureichend das demografisch wichtige Thema Zuwanderung. Auch der Bereich Export – als Ersatz für einen schwächelnden heimischen Konsum – bleibt außen vor. Und natürlich ist ein solcher Indikator nicht in der Lage, Wirtschafts- und Finanzkrisen oder exogene Schocks wie die Terroranschläge im Jahr 2001 zu berücksichtigen. Dennoch besticht die Analyse durch die relativ simplen und nachvollziehbaren Überlegungen, die ihr zugrunde liegen. Als langfristiger Wegweiser für Börse und Wirtschaftsentwicklung erscheint sie daher beachtenswert. Beeindruckend ist, dass die Arbeit von Harry Dent auch den Niedergang des japanischen Marktes erklärt. Im Vergleich zu den USA lag die Spitze der japanischen Geburtenzahlen deutlich früher. Zudem ergeben die Statistiken, dass die Japaner etwas jünger sind, wenn sie den Höhepunkt ihres Konsums erreichen. Die daraus abgeleitete Ausgabenwelle ergibt einen Höhepunkt im Jahre 1990. Genau zu diesem Zeitpunkt erreichte der Nikkei-Index nach einer sagenhaften Hausse sein Allzeithoch und hat seitdem rund 80% seines Wertes verloren.

Was sagt nun dieser Indikator für Deutschland? Die Deutschen gelten bei Harry Dent als Spätzünder. Sie sparen offenbar ein bisschen länger und leisten sich erst mit 50 ihren Porsche oder ihre Weltreise. Ergo könnten unserer Wirtschaft und unserer Börse noch ein paar gute Jahre bevorstehen. Spätestens 2015 fällt aber auch Deutschland in ein tiefes Loch, das seinen Boden erst 2025 findet. Dabei gilt es jedoch zu beachten, dass die langfristigen Schrumpfungstendenzen hierzulande wesentlich stärker ausgeprägt sind als in den USA. Denn während bei uns die durchschnittliche Geburtenrate ziemlich konstant bei 1,4 Kindern sackte sie in den USA lediglich zwischen Anfang der 70er und Ende der 80er Jahre deutlich unter den Wert von 2 und hat sich zuletzt sogar leicht über 2 eingependelt.

Die demografischen Faktoren senden also für die Ertragslage der Unternehmen in den Industriestaaten – vorsichtig ausgedrückt – Warnzeichen aus. Harry Dent selbst drückt es drastischer aus: Er erwartet nicht nur deutlich sinkende Aktienkurse, sondern auch einen massiv deflationären Effekt aus der zunehmenden Alterung. Vor einer Einschätzung der Auswirkungen des demografischen Wandels auf die Aktienmärkte soll der zweite wichtige Einflussfaktor angeschaut werden: Wie wirkt sich die Alterung auf die Bewertung der Aktienmärkte aus? Oder plakativer gefragt: Sterben die Aktionäre aus? Dazu mehr in meinem nächsten Beitrag.

Über den Autor:

Roland Klausarbeitet als freier Journalist in Frankfurt am Main und ist aktiver Investor. Für n-tv, N24 und den amerikanischen Finanzsender CNBC berichtete er von der Frankfurter Börse. In seinem Buch „Wirtschaftliche Selbstverteidigung“ analysiert er die Schuldenkrise und liefert konkrete Ratschläge, wie man sich vor den entstehenden Risiken schützen kann. Sie erreichen Ihn unter www.wirtschaftliche-selbstverteidigung.de

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.