Aktienhausse auch ohne billiges Geld und Schulden?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Das billige Geld fällt zukünftig weg. Noch ist Geld billig. Der US-Leitzins ist noch immer historisch niedrig. In der Eurozone oszillieren die Zinsen nach wie vor rund um ihre absoluten Rekordtiefs, doch das hat ein Ende.

In den USA hat der Markt bereits bewiesen, dass er auch ohne Quantitative Easing steigen kann. Skeptiker sehen in den Gewinnen seit dem QE Ende keinen Beweis dafür, dass der Markt auch auf eigenen Füßen stehen kann, sondern vielmehr den Beweis, dass das QE der EZB und Bank of Japan wirkt.

Wie dem auch sei, das Ende des ultrabilligen Geldes ist in Sicht, nicht nur in den USA, sondern auch in der Eurozone. Japan wird wohl als einziges Land auch in drei oder fünf Jahren noch lockern. Das kann jedoch nicht den Wegfall des europäischen QE kompensieren.

Persönlich denke ich, dass die Börsen auch ohne QE und Negativzinsen steigen können, aber können sie es auch ohne immer neue und höhere Schulden? Die Antwort auf diese Frage ist uns der Markt noch schuldig. Dabei ist diese Frage eventuell sogar relevanter.

In den letzten Jahren haben sich Unternehmen weltweit massiv verschuldet. Die Speerspitze bildeten US-Unternehmen. Sie nahmen Schulden über Kredite und Anleihen auf, um damit eigene Aktien zurückzukaufen und Dividenden auszuschütten. US-Unternehmen sorgten durch diese Praxis jahrelang für eine stetige und hohe Nachfrage nach Aktien. Das stützt die Kurse.

Über Aktienrückkäufe gaben Unternehmen in den letzten Quartalen mehr Geld an Aktionäre zurück als durch Dividenden. 2016 haben S&P 500 um knapp 500 Mrd. Dollar Aktien zurückgekauft. So haben Firmen knapp 3 % des Marktes selbst aufgekauft. Das ist schon wahnwitzig, insbesondere, weil einige Firmen wirklich nicht das Geld dazu hatten. Einige Unternehmen, gerade solche aus dem Rohstoffsektor, schütteten mehr Geld an Aktionäre aus als sie verdienten.

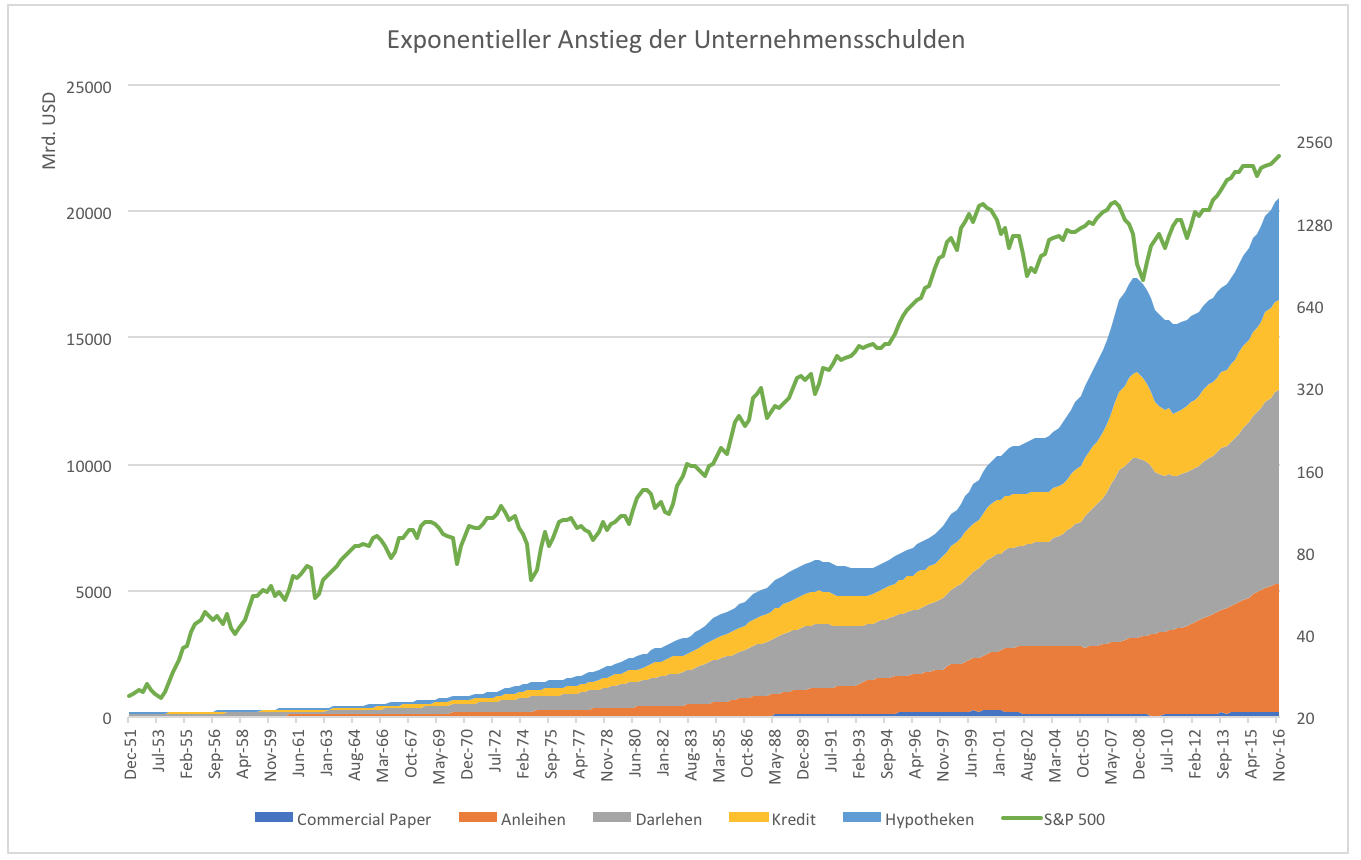

Möglich war das alles nur durch die Geldschwemme der Notenbank. Unternehmen konnten sich so billig verschulden wie noch nie. Entsprechend stiegen die Schulden auch kräftig an. Grafik 1 zeigt die Entwicklung der Schulden aller US-Unternehmen seit den 50er Jahren. Die exponentielle Entwicklung, jeweils nur kurz durch Rezessionen unterbrochen, ist gut erkennbar.

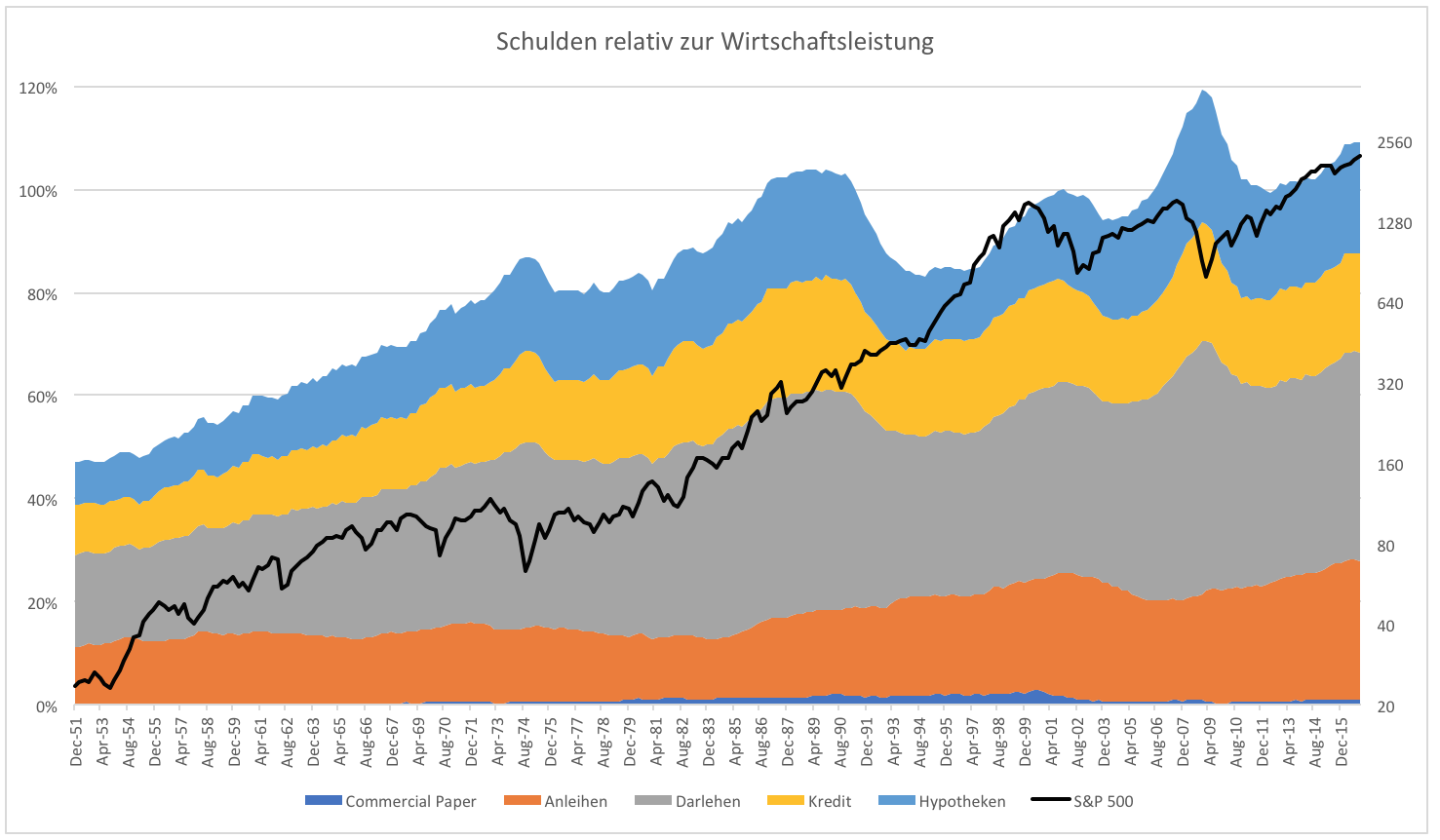

Man fragt sich bei diesem Schuldenwachstum schon, ob das noch lange so weitergehen kann. Fairerweise muss man sagen, dass die Darstellung etwas irreführend ist. Die Schulden an sich sagen wenig über die Tragbarkeit aus. Grafik 2 ist da fairer. Hier sind die Schulden prozentual zur Wirtschaftsleistung ausgedrückt. Der Anstieg sieht so weit weniger dramatisch aus.

Ein Punkt ändert sich jedoch nicht: die Schulden sind rekordhoch und die Verschuldung steht dem kaum nach. Nur kurz vor der Finanzkrise waren Unternehmen relativ zur Wirtschaftsleistung höher verschuldet.

Der Exzess hat sich im zweiten Halbjahr 2016 etwas relativiert. Das Schuldenwachstum ging zurück. Im gleichen Zeitraum gingen auch die Aktienrückkäufe zurück. Dem Markt hat es bisher nicht geschadet.

Mit steigenden Leitzinsen lässt das Schuldenwachstum nach. Für Anleger ist das keine schlechte Nachricht, selbst wenn die Aktienrückkäufe darunter leiden. Der Zusammenhang zwischen der Entwicklung des S&P 500 und den Schulden ist relativ gering. Langfristig machen nicht die Schulden und Aktienrückkäufe die Kurse.

Sie interessieren sich für Makrothemen und Trading in exotischen Basiswerten? Dann folgen Sie mir unbedingt auf Guidants!

Hungrig auf mehr? Jetzt beim Derivate-Deal zuschnappen.

Handeln Sie rund 800.000 Zertifikate und Hebelprodukte ab 0 Euro Ordergebühr (plus Produktkosten, Spreads und Zuwendungen) – mit dem ING Direkt-Depot.Jetzt zuschnappen.

Die Zeit des billigen Geldes ist noch lange nicht vorbei. FED und EZB driften auseinander, wobei die Aktionen der FED mehr und mehr an Geisterfahrten erinnern. Das Gejammere der "Banken" ist nachvollziehbar, insbesondere derjenigen, welche ihre Namen abrupt geändert haben. Herr Draghi macht das einzig Vernünftige, aber in den Augen der Bankenwelt (Großbanken) nicht. Vor Jahren hätten diese staatlich enteignet werden sollen ohne Wenn und Aber. Heute schleichen jene sich wieder von hinten heran, aber das nützt in der globalisierten Welt gar nichts. Eigentlich sind bei genauer Betrachtung die Banken pleite und Pleite mit zwei "PP" geschrieben.

@dschungelgold

sehe ich ähnlich. Aber ich vermute folgendes:

Die können/werden noch 100 Jahre lang Geld drucken. Zwischendurch werden FED & Co. ihre Bilanz immer wieder durch Megaabschreibungen bereinigen, der ganze Schrott wird in BadBanks ausgegliedert und die Währungswelt dreht sich ganz normal weiter ... also nix mit Zusammenbruch der Währungen

Ohne Luftgeld ist das System am Ende. GERADE das Luftgeld und sonst gar nix hat den Anschein erweckt das System sei zu retten. Schluss der Gelddruckerei + 1.5% Zinsen und das System implodiert. Das sind mathematische Fakten. Das kann man nicht schoenbeten. Wo sollte das benoetigte Tilgungsgeld denn sonst herkommen? Mehr Schulden stuertzt die Masse der Menschen durch Megainflation ins Verderben. Der Ofen ist aus. Gewoeht euch dran.