5 Tipps zur Geldanlage mit Fonds

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Leider stimmt das. Fonds sind keine einfache Sache. Das Gute: Die komplexe Struktur von Fonds dient vor allem dem Schutz der Anleger.

1. Anlegerschutz: Fonds sind die sichersten Finanzprodukte

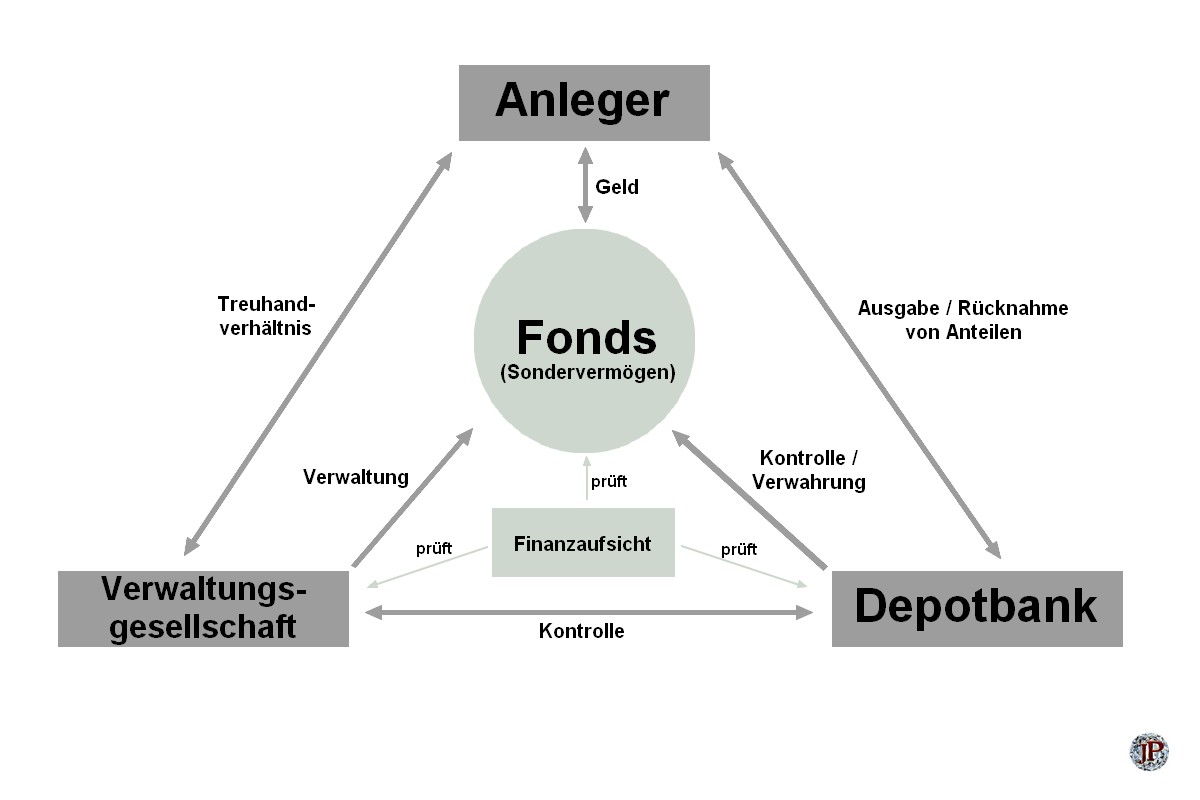

Einen Fonds darf man sich wie eine Interessengemeinschaft, vergleichbar mit einem Verein oder einer Aktiengesellschaft, vorstellen. Die Anleger geben ihr Geld in einen Topf (erhalten als Miteigentümer dafür Anteilsscheine) und der von der Verwaltungsgesellschaft des Fonds bestellte Fondsmanager (meist eine Bank oder ein professioneller Vermögensverwalter) legt das Fondsvermögen an den Finanzmärkten an. Die Anleger können ihre Anteilsscheine meist börsentäglich mit der Depotbank oder im Fall von ETFs (Exchange Traded Funds) mit anderen Anlegern an der Börse handeln.

Das Fondsvermögen selbst gilt als Sondervermögen und ist damit vom Vermögen der Depotbank und der Verwaltungsgesellschaft getrennt (siehe Schaubild). Dadurch ist es vor dem Zugriff der Finanzinstitute und ihrer Gläubiger geschützt. Fondsanleger können ihr Vermögen vor einer möglichen Bankeninsolvenz schützen, wenn sie Geld in Fonds investieren.

Der Vollständigkeit halber muss man erwähnen, dass es unterschiedliche Arten von Fonds gibt, für die unterschiedliche rechtliche Rahmen bestehen. Auch der Ort, an dem der Fonds gegründet ist (Luxemburg oder Irland sind sehr beliebte Domizile), kann unterschiedliche rechtliche Aspekte beinhalten.

Privatanleger sollten offene Investmentfonds mit EU-Domizil bevorzugen, um die höchste Sicherheit für ihr Vermögen und einen schnellen Zugriff auf ihr Geld sicherzustellen.

2. Diversifikation: Fonds sind langfristig bessere Anlagen

Die Verteilung des Vermögens auf verschiedene Anlagen ist der entscheidende Vorteil von Fonds. Statt das Geld auf nur wenige Einzeltitel zu setzen, streuen Anleger mit einem Fonds in den meisten Fällen sehr breit, oft sogar weltweit und über verschiedene Anlageklassen (Aktien, Renten, Rohstoffe).

Im Beitrag „Beim Stockpicking droht der Totalverlust: Beispiel Bankaktien vs. DAX-Aktien“ habe ich beispielhaft gezeigt, wie gefährlich das Investieren in Einzelwerte für Privatanleger sein kann.

Um einen Totalverlust des gesamten Fondsvermögens auszuschließen, ist ein Fondsmanager gesetzlich verpflichtet, in viele verschiedene Wertpapiere zu investieren. Das hat den Vorteil, dass nicht gleich das gesamte Kapital der Investoren gefährdet wird, wenn ein Investment schief geht (was auch den Profis passiert). EU-Gesetze wie die UCITS-Richtlinie verpflichten Fonds, vorgegebene prozentuale Gewichtungen einzuhalten. Die Einhaltung wird durch die Depotbank und die Aufsichtsbehörden überwacht. Ein klassischer Publikumsfonds hat daher selten mehr als 5 % seines Fondsvermögens in einem einzelnen Wertpapier investiert.

In der Finanzwelt heißt dieses Prinzip Diversifikation. Damit erhöht man die Chancen und baut die Risiken eines Portfolios ab.

3. Fondsarten: In was investieren?

Es gibt eine Vielzahl von Spezifikationen in der Fondslandschaft. Die unten genannten Fondsarten unterteilen sich meist auch nochmal in Subarten, je nach Anlagestrategie, Branche oder regionaler Schwerpunkte.

Privatanleger brauchen nur wenige Fondsarten zu kennen. Ich habe die wichtigsten fett markiert.

Aktienfonds: Fonds mit dem Label „Aktienfonds“ investieren zum überwiegenden Teil in Aktien.

Rentenfonds: Fonds, die zum überwiegenden Teil in die Anlageklasse Anleihen investieren.

Mischfonds: kombinieren Aktien und Renten zu einem Gesamtportfolio. Auch Edelmetalle und andere Anlageklassen können sich im Fonds befinden.

Wertgesicherte Fonds: auch Garantiefonds genannt. Zahlen dem Anleger am Ende einer vordefinierten Anlageperiode die Mindestanlage zurück. Verkaufsargument: Rendite ohne Risiko. Klappt in der Praxis selten. (1)

Offene Immobilienfonds: investieren überwiegend in Gewerbeimmobilien. Der Zusatz „offen“ bedeutet, dass die Anzahl der Investoren nicht limitiert ist. Das hat den Vorteil, dass Anleger jederzeit auch wieder aussteigen können.

Geldmarktfonds: investieren in sehr kurzfristige Zinspapiere und Termingelder (Laufzeit unter 12 Monaten). Geldmarktfonds sind „Parkplätze“ für Liquidität und werden vor allem von Großinvestoren und Unternehmen genutzt. Das Ziel ist selten eine Rendite zu erzielen, sondern Gelder zu diversifizieren.

Dachfonds: Investmentfonds, die das Geld der Anteilseigner in andere „Zielfonds“ investieren. Dachfonds stehen in der Kritik, da sie meist (im Vergleich zu einfachen Fonds) teuer sind. Die Mehrbelastung entsteht, weil Dachfonds selbst Managementgebühren erheben und wiederum den zu investierenden Zielfonds selbst auch eine Managementgebühr entrichten. Dachfonds als institutionelle Handelspartner haben dabei die Möglichkeit, in sogenannte „institutionelle“ Anteilsklassen von Fonds zu investieren, die meist deutlich günstiger sind. Zudem zahlen professionelle Investoren keine Ausgabeaufschläge. Dachfonds waren bis Anfang der 2000er Jahre in Deutschland nicht zum Vertrieb zugelassen.

Geschlossene Fonds: Fonds, deren Anlegerkreis bis zum Ende der Anlage geschlossen bleibt, investieren meist in Projekte, z.B. in Immobilien, Schiffe, Flugzeuge oder regenerative Energien. Aber auch Medien (Filmfonds) oder Venture Capital Fonds finden sich unter den geschlossenen Fonds. Der Nachteil für Anleger ist, dass sie sich für eine feste Laufzeit an das Investment binden. Manchmal gibt es Zweitmärkte, wo Anteile von geschlossenen Fonds gehandelt werden können. Dem Risiko der fehlenden Liquidität dieser Investments stehen höhere und „garantierte“ Renditen gegenüber. Klassische Beispiele sind auch Infrastrukturprojekte, wie öffentliche Einrichtungen oder Autobahnen. Geschlossene Fonds sind vermehrt in die Kritik geraten, da Anleger häufig Totalverluste erleiden mussten. (2)

Alternative Investmentfonds (AIF): Als AIF gelten Fonds, die nicht nach der OGAW-Richtlinie organisiert sind. Das ermöglicht diesen Fonds eine h��here Flexibilität bei der Anlagestrategie. Klassische AIF sind Hedgefonds oder Private Equity Fonds, die ihr Vermögen auf wenige, aussichtsreiche Geschäfte konzentrieren möchten. Aufgrund ihrer höheren Risiken stehen alternative Investmentfonds nur professionellen Investoren zur Verfügung.

ETFs/Indexfonds: ETFs sind im eigentliche Sinne keine eigene Fondsart, unterscheiden sich aber dennoch deutlich von den oben genannten Produkten. Indexfonds sind rein formal klassische Investmentfonds, die entlang eines Index investieren. Ihre Anlagestrategie richtet sich ganz nach der Zusammenstellung und Performance eines Index, wie z.B. dem DAX. Steigt dieser um 2 %, so steigt auch der Indexfonds um 2 %. Fällt ein Titel aus dem DAX heraus und steigt ein neuer auf, so ändert auch der Indexfonds seine Zusammensetzung. Indexfonds eignen sich für Anleger, die einfach nur die durchschnittliche Marktrendite zu günstigen Managementgebühren verdienen möchten. Ein weiterer Unterschied zu klassischen Investmentsfonds ist die Handelbarkeit von ETFs. Die Anteilsscheine dieser Fonds lassen sich mit anderen Marktteilnehmern über die Börse handeln. Ein von der Depotbank eingesetzter Market-Maker sorgt dabei für ausreichend Liquidität.

4. Gebühren: Hohe Kosten sind Renditefresser

Die Verwaltung eines Fonds kostet. Je größer der Aufwand dieser Dienstleistung ist, desto höhere Gebühren fallen an. Ein sehr aktiver Fonds hat höhere Verwaltungsgebühren als ein simpler Indexfonds (ETF), da er im Regelfall mehr Marktforschung betreibt und einen höheren Portfolioumschlag aufweist. Anleger sollten sich umfassend über die direkten und indirekten Kosten ihrer Fondsanlage informieren.

Direkte Kosten sind alle beim Erwerb des Fonds anfallenden Gebühren. Das sind

1) Transaktionskosten beim Kauf- und Verkauf von Fondsanteilen, die der depotführenden Bank zu entrichten sind.

2) Ausgabeaufschläge, auch Agio genannt. Der Ausgabeaufschlag ist die Differenz zwischen Ausgabe- und Rücknahmepreis und wird in Prozenten angegeben. Bei Rentenfonds werden im Durchschnitt 3 % aufgeschlagen, bei Aktienfonds beträgt die Gebühr bis zu 5 %. Der Ausgabeaufschlag lässt sich mit dem Bank- oder Finanzberater verhandeln. Unabhängige Vermögensverwalter und Honorarberater belasten keine Ausgabeaufschläge, da sich ihre Dienstleistung durch ein vom Finanzprodukt unabhängiges Beratungshonorar vergütet. Wer sein Fondsportfolio selbst zusammenstellt, kann Vermittlungsgebühren durch den Einsatz von ETFs oder Online-Fondsvermittler (auch Fondsdiscounter genannt) sparen.

3) Rücknahmegebühren. Einige Fonds belasten ein Rücknahme-Agio beim Verkauf der Fondsanteile. Insbesondere bei Hedgefonds war diese Kostenstruktur lange Zeit gebräuchlich, ist heute aber unüblich geworden.

Indirekte Kosten sind alle

1) Verwaltungsgebühren des Fonds. Die Höhe der jährlichen Managementgebühren von Fonds ist mittlerweile sehr verschieden. Aktiv gemanagte Publikumsfonds können bis zu 2 % pro Jahr Gebühren kosten. Günstige ETFs gibt es bereits für 0,10 % Verwaltungsgebühren p.a. Die Kosten werden unter dem Punkt „Total Expense Ratio“ (TER) in den Fondsunterlagen ausgewiesen und beinhalten bereits die Transaktionskosten des Fonds.

2) Performancegebühren des Fonds. Einige Fonds lassen sich ihren Erfolg von den Anlegern vergüten. Dabei wird ein prozentualer Teil (meist zwischen 5–20 %) des Gewinns dem Manager zugerechnet. Aufgrund der Intransparenz und falscher Anreize (Fondsmanager mit einer Performance-Fee könnten geneigt sein, höhere Risiken einzugehen) sind Gewinnbeteiligungen des Managements wiederholt in die Kritik geraten. (3) Sollte ein Fonds eine Performance-Fee belasten, achten Sie darauf, dass diese nach der „High Watermark-Methode“ berechnet wird.

3) Transaktionskosten innerhalb des Fonds. Siehe 1)

4) Bestandsprovisionen. Interne Rückvergütungen an Finanzvermittler sind bei aktiven Label-Fonds üblich. Sogenannte fortlaufende Bestandsprovisionen an Finanzvermittler müssen aber seit 2014 ungefragt dem Anleger offen gelegt werden, ansonsten entsteht Schadenersatzanspruch bei Kursverlusten.

5) Depotgebühren fallen bei einigen Banken für das Führen eines Depots zur Wertpapierverwahrung an. Insbesondere Fondsanleger, die in einem Depot einfach nur ihre Anteilsscheine verwahren möchten, sollten Preise vergleichen. Diese lassen sich durch Onlinebanken und Fondsdepots reduzieren.

Bei den indirekten Gebühren besteht das meiste Einsparpotential für Fondsanleger. Wer sein Portfolio selbst mit ETFs und einem Onlinedepot erstellt, kann hohe und intransparente Gebühren vermeiden. Das Einsparpotential beträgt meist zwischen 1,5 % und 2 % pro Jahr. Bei einer Fondsanlage von 10 Jahren kommt da einiges zusammen.

Die Verbraucherzentrale Nordrhein-Westfalen hat einen praktischen Fonds-Kostenrechner für Excel erstellt, der hier heruntergeladen werden kann.

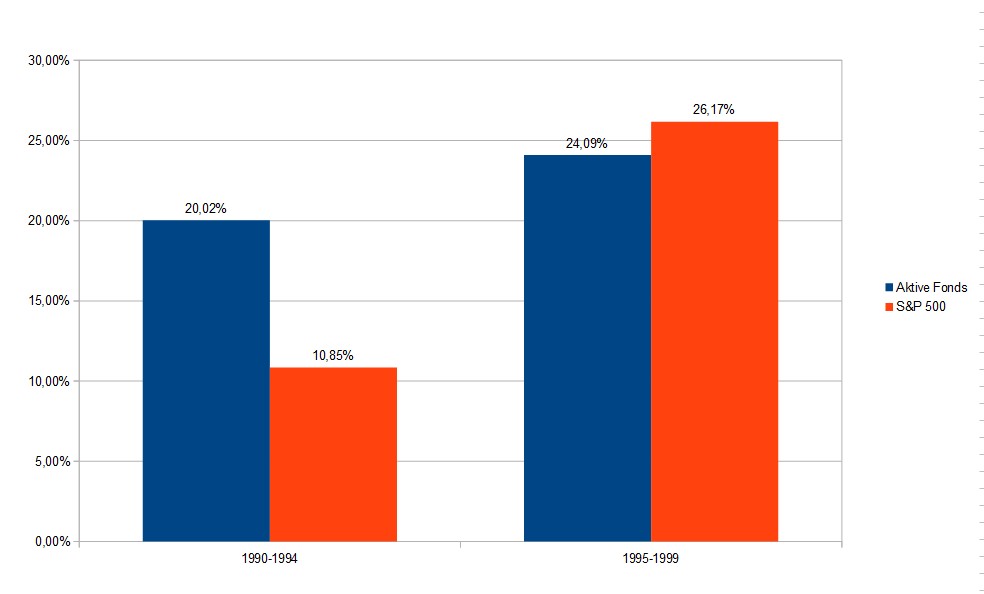

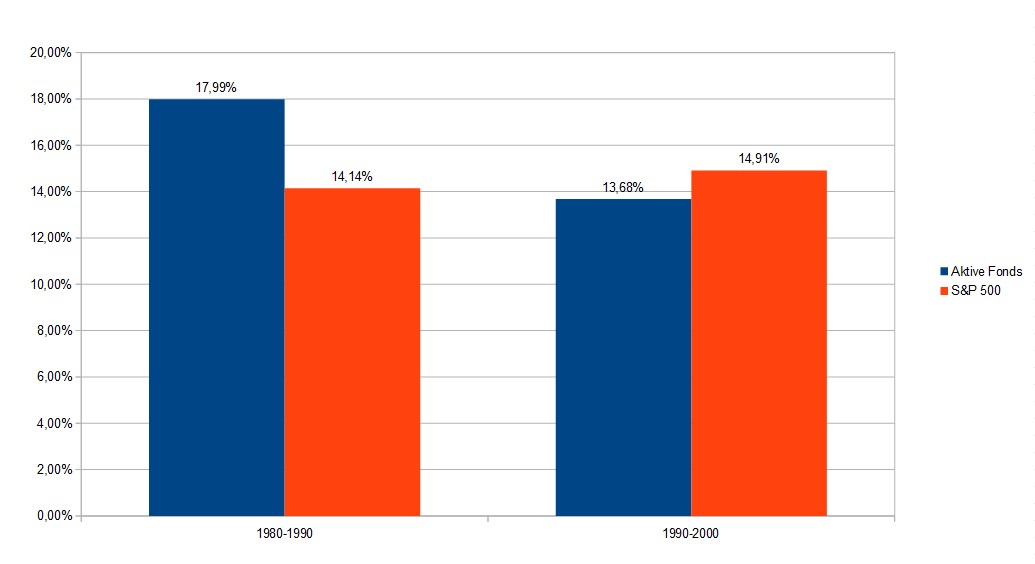

5. Den „Überlebensirrtum“ beachten

Viele Anleger wählen ihre Fonds anhand von Bestenlisten in Zeitschriften oder auf Empfehlungen (z.B. im Freundeskreis) aus. Wie ich in den Artikeln „The Winner takes it all“ und „Neue Studie setzt Fondsindustrie unter Druck“ gezeigt habe, ist der Fondsmarkt zugunsten „überlebender“ Produkte verzerrt (da erfolglose Fonds nach einer Zeit geschlossen werden). Studien haben gezeigt, dass erfolgreiche Fonds in der Vergangenheit selten gute Fonds in der Zukunft sind (siehe Diagramme).

Anleger sollten daher immer prüfen, wie sich ihr Fonds im Vergleich zur „Benchmark“ (z.B. dem DAX) entwickelt hat. Schneidet der Fonds dauerhaft schlechter als der Marktdurchschnitt ab, ist das Management die Gebühren nicht wert.

Die einfachste Möglichkeit ist, in einen Index mittels ETFs zu investieren. Dann muss man sich aber damit arrangieren, dass man nie höhere Renditen als der Markt erzielen wird. Das Deutsche-Aktieninstitut veröffentlicht im „Renditedreieck" die historischen Ergebnisse des DAX. Im Beitrag „Entwicklung eines DAX-Sparplans seit 1996" habe ich gezeigt, was – hypothetisch – mit einem monatlichen DAX-Sparplan möglich gewesen wäre.

Viele Grüße

Jakob Penndorf

--

(1) Garantiefonds: Wieso die Produkte kaum Ertrag bringen. Euro am Sonntag. 30.01.2014.

(2) Geschlossene Fonds: Die schlimme Bilanz einer Branche. Stiftung Warentest. 14.09.2015.

(3) Fonds kassieren gerne dreifach ab. FAZ. 29.06.2014.

(4) Diagramme zeigen Top 20 der weltweiten Aktienfonds in den 1980ern bzw. in der ersten Hälfte der 1990er im Vergleich zum S&P 500 Index und ihre Entwicklung in den Jahren danach. Daten aus: A Random Walk Down Wall Street: The Time-Tested Strategy for Successful Investing von Burton Malkiel. 2013.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.