2017: Jahr der Risiken oder Jahr der Chancen?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Das neue Jahr 2017 hat gut begonnen: In den USA befinden sich die Aktienmärkte auf Rekordniveau und auch konjunkturell geht es rund um den Globus aufwärts. Doch 2017 hält auch dramatische politische Risiken bereit, die die Erholung an den Aktienmärkten schnell beenden könnten. Worauf Anleger und Trader im neuen Jahr achten sollten und welche Termine sie in ihrem Kalender rot anstreichen sollten, erfahren Sie in diesem Artikel.

Deutschland: Binnenkonjunktur brummt, Dividenden auf Rekordniveau

Die Deutschen können sich zu Beginn des Jahres 2017 über mehr Geld freuen: Mindestlohn, Renten und Hartz-IV-Sätze wurden angehoben und die steuerliche Belastung sinkt, v.a. durch die Anhebung des Grundfreibetrags um 168 auf 8.820 Euro sowie durch die Anhebung von Kindergeld und Kinderfreibeträgen. Insgesamt beläuft sich die steuerliche Entlastung zwar nur auf rund 6,3 Milliarden Euro, doch auch Löhne und Gehälter steigen zum Teil deutlich. Die Beiträge für die Sozialversicherungen steigen leicht, unter dem Strich dürften aber die meisten Bundesbürger etwas mehr Geld in der Kasse haben als im alten Jahr. Das ist gut für die Wirtschaft und dürfte die Binnenkonjunktur stärken.

Auch Aktionäre können sich 2017 über mehr Geld in der Kasse freuen, weil die Dividendensaison 2017 alles bisher Dagewesene in den Schatten stellen dürfte: Die Gewinnausschüttungen der DAX-Konzerne an ihre Aktionäre dürften nach Analystenschätzungen so hoch ausfallen wie nie zuvor. Mit welchen Aktien Anleger in diesem Jahr auf Dividendenjagd gehen können, erfahren Sie hier: DAX-Dividendenstrategie: Top-Aktien für 2017

Europa: Wackeln Staaten und Banken?

Die Konjunktur in der Eurozone steht aktuell so gut da wie seit mehreren Jahren nicht mehr. Doch die wirtschaftliche Erholung steht auf einem wackligen Fundament: Viele Staaten sind weiter rekordhoch verschuldet und die Kapitalausstattung vieler europäischen Banken bleibt bedenklich.

Das neue Jahr 2017 ist in Europa vor allem von politischen Risiken geprägt. So finden richtungsentscheidende Wahlen in den Niederlanden und Frankreich statt, in denen rechte Euro-Kritiker sogar den Sieg davon tragen könnten. Sollte es in Italien zu Neuwahlen kommen, könnten dort ebenfalls mit der Fünf-Sterne-Bewegung die Euro-Kritiker zu führenden Kraft werden. Ein Referendum über den Euro-Austritt könnte die Folge sein, bis hin zu einem Auseinanderbrechen der Europäischen Union (EU).

Tabelle: Wichtige Wahlen im neuen Jahr

| 15.03.2017 | Parlamentswahl in den Niederlanden |

| 23.04.2017 | Präsidentschaftswahl in Frankreich |

| 07.05.2017 | Präsidentschaftswahl in Frankreich: Stichwahl |

| 17. oder 24.09. 2017 | Bundestagswahl in Deutschland |

Auf den ersten Blick ist die Euro-Krise abgehakt. Auf den zweiten Blick sind die fundamentalen Faktoren, die zur Entstehung der Krise geführt haben, noch immer akut. Die Staatsverschuldung in den Ländern der Eurozone ist nicht nur weiterhin sehr hoch, sie ist in den vergangenen Jahren sogar weiter kräftig gestiegen. Die Target2-Salden der nationalen Notenbanken klettern wieder und signalisieren damit eine neuerliche Kapitalflucht aus den Krisenländern oder zumindest eine übermäßige Geldschöpfung in den Südländern.

Die Target2-Salden geben die Höhe der Nettoguthaben bzw. -verbindlichkeiten der nationalen Notenbanken der Eurozone gegenüber der Europäischen Zentralbank (EZB) bzw. den anderen nationalen Notenbanken an. Die Target-2-Salden sind ein Indikator für die Kapitalflucht aus den Krisenländern und werden deshalb auch als "Krisenindikator" betrachtet. Während der Zuspitzung der Euro-Krise flüchtete mehr privates Kapital aus den Krisenstaaten ins Ausland. Dieses private Kapital wurde durch Notenbankkredite der Überschussstaaten (insbesondere Deutschland) ersetzt.

Das Target-2-Saldo der Bundesbank ist im Dezember 2016 auf einen neuen Rekordstand gestiegen und hat damit die Niveaus während des Höhepunkts der Euro-Krise überstiegen. Das hat auch mit den Anleihekäufen der EZB zu tun, die für zusätzliche Liquidität sorgen. Da diese zusätzliche Liquidität bevorzugt bei Banken z.B. in Deutschland geparkt wird, erhöht das die Ungleichgewichte im Rahmen des Target2-Systems. Allerdings sind auch die auf QE zurückzuführenden Ungleichgewichte letztlich ein Ausdruck der weiterhin existierenden Fragmentierung im Euroraum, bei der private Investoren überschüssige Gelder nicht in Krisenländern wie Italien oder Spanien parken wollen.

USA: Geht die Trump-Rally weiter?

Am 20. Januar ist der Amtsantritt des neugewählten US-Präsidenten Donald Trump. Wegen der Aussicht auf Steuersenkungen, Milliardeninvestitionen in die Infrastruktur und eine wirtschaftliche Deregulierung befinden sich die US-Börsen seit dem Wahlsieg von Trump in Feierlaune und klettern von Allzeithoch zu Allzeithoch. Doch wie geht es mit den US-Börsen weiter, nachdem Trump sein Amt angetreten hat?

Nach den starken Kursanstiegen besteht ein erhebliches Enttäuschungspotenzial, sollte Trump seine Versprechen nicht wie erwartet umsetzen können. Außerdem besteht die Gefahr, dass es unter Trump doch zu stärkeren Handelsbeschränkungen kommt, als dies aktuell erwartet wird. Sollte Trump einen Handelskrieg mit Ländern wie Mexiko oder China vom Zaun brechen, würden letztlich alle verlieren. Spätestens dann dürfte die Trump-Rally ein Ende finden.

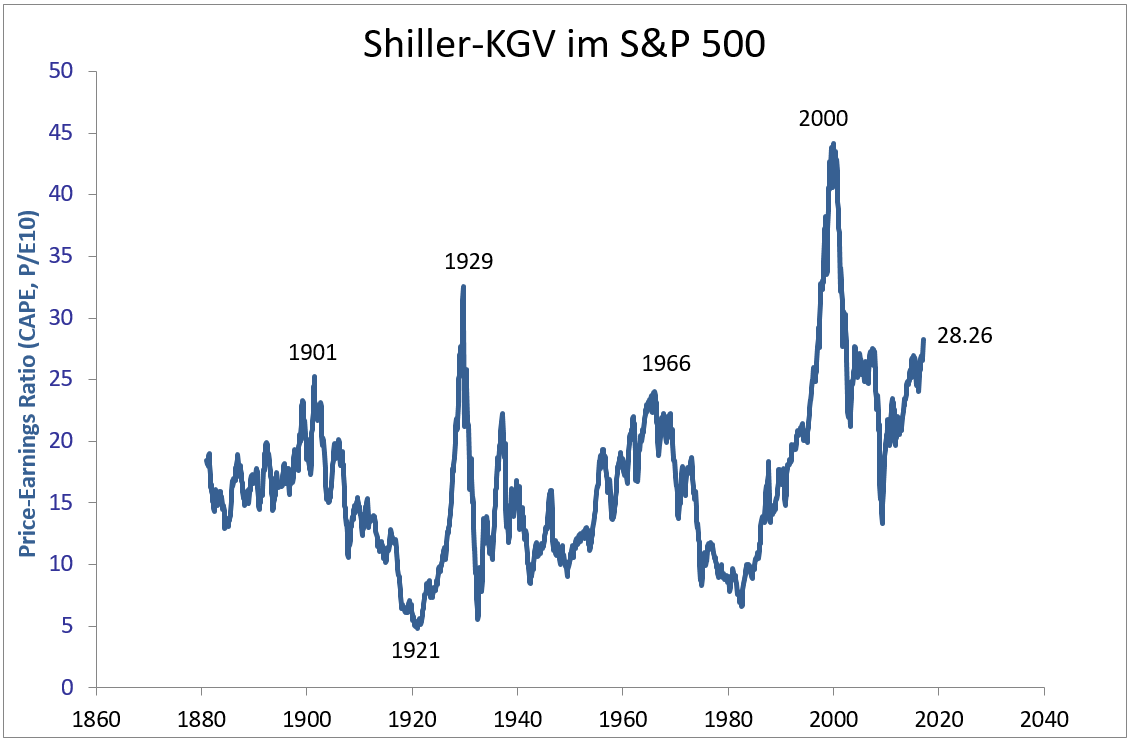

Die Bewertungen am US-Aktienmarkt befinden sich weiter auf einem sehr hohen Niveau, wenn man das sogenannte Shiller-KGV als Maßstab nimmt. Im Gegensatz zum gewöhnlichen Kurs-Gewinn-Verhältnis (KGV) wird beim Shiller-KGV der Kurs nicht durch den aktuellen Gewinn je Aktie, sondern durch den 10-Jahres-Durchschnitt geteilt. Damit sollen konjunkturbedingte Schwankungen des Gewinns ausgeglichen werden. Der Gewinn je Aktie wird außerdem inflationsbereinigt. Es handelt sich um eine Kennzahl, die von Nobelpreisträger Robert Shiller entwickelt wurde. Mit einem Wert von 28,26 befindet sich das Shiller KGV aktuell deutlich über dem langjährigen Durchschnitt von 16,7 und zeigt damit eine massive Überbewertung am US-Aktienmarkt an.

China: Drohen neue Turbulenzen aus Fernost?

Als die chinesische Notenbank den Renminbi am 11. und 12. August 2015 überraschend stark abwertete, reagierte der DAX innerhalb der kommenden Handelstage mit Kursverlusten von beinahe 20 %. Zum Jahresstart 2016 wiederholte sich das Spiel: Eine überraschend starke Abwertung der chinesischen Währung ließ den DAX mehrere Tage in Folge stark fallen. Hintergrund waren vor allem die Sorgen um ein Platzen der Immobilienblase in China, einem der stärksten Wachstumstreiber der Weltwirtschaft in den vergangenen Jahren. Zuletzt waren die Wirtschaftsdaten in China ermutigend und auch die Börsen im Reich der Mitte haben sich wieder erholt. Die Renminbi-Abwertung geht zwar weiter, konnte die Börsen zuletzt aber nicht mehr in Schrecken versetzen.

Was machen die Notenbanken?

Wie bereits in den vergangenen Jahren dürften auch 2017 die Notenbanken einen entscheidenden Einfluss auf die Kursentwicklung an den weltweiten Finanzmärkten haben. In den USA dreht sich alles um die Frage, wie schnell die US-Notenbank Federal Reserve den Leitzins anheben wird. Auf der letzten Zinssitzung im Dezember, bei der der Leitzins um 0,25 Prozentpunkte angehoben wurde, stellten die Mitglieder des Offenmarktausschusses bereits schnellere Zinserhöhungen in Aussicht. Für 2017, 2018 und 2019 rechnen die Fed-Mitglieder nun im Mittel mit drei Leitzinsanhebungen pro Jahr. Das Tempo der Zinserhöhungen dürfte aber auch davon abhängen, wie stark die Regierung unter US-Präsident Trump die Staatsausgaben erhöht. Sollten die Staatsausgaben stark ansteigen, müsste die Fed wohl die Zinsen schneller erhöhen, um ein deutliches Anziehen der Inflation zu verhindern. Steigen die Staatsausgaben hingegen nur leicht, könnte sich die Fed mit Zinserhöhungen deutlich mehr Zeit lassen. Schnell steigende Zinsen könnten die Kurs

Tabelle: US-Zinsentscheide 2017

| 01. Februar 2017 |

| 15. März 2017 |

| 3. Mai 2017 |

| 14. Juni 2017 |

| 26. Juli 2017 |

| 20. September 2017 |

| 1. November 2017 |

| 13. Dezember 2017 |

In Europa könnte die steigende Inflation die Europäische Zentralbank (EZB) dazu zwingen, schneller aus der lockeren Geldpolitik auszusteigen, als sie dies eigentlich möchte. Bereits im Dezember hatte die Inflationsrate in der Eurozone wegen der Erholung der Ölpreise deutlich angezogen. Im ersten Halbjahr könnte sogar das EZB-Ziel von knapp zwei Prozent erreicht werden.

Im Dezember hatte die EZB ihr umstrittenes Anleihekaufprogramm noch bis Dezember 2017 verlängert. Das Volumen der Anleihekäufe wird ab April 2017 allerdings von 80 Milliarden Euro pro Monat auf 60 Milliarden Euro pro Monat reduziert. Draghi wollte das aber ausdrücklich nicht als einen Einstieg in den Ausstieg aus der lockeren Geldpolitik verstanden wissen. Im zweiten Halbjahr 2017 könnte aber eine steigende Inflation die EZB unter Druck setzen, das Anleihekaufprogramm schneller zu beenden. Auch Zinserhöhungen könnten dann ab 2018 wieder ein Thema werden.

Tabelle: EZB-Zinsentscheide im Jahr 2017

| 19. Januar 2017 |

| 09. März 2017 |

| 27. April 2017 |

| 08. Juni 2017 |

| 20. Juli 2017 |

| 07. September 2017 |

| 26. Oktober 2017 |

| 14. Dezember 2017 |

Börsen-Talk: Die Börsen im Jahr 2017 - droht das Ende der Langfristhausse?

Werden die Aktienmärkte ihren im Jahr 2009 begonnenen Bullenmarkt auch 2017 fortsetzen? Und wie geht es mit den Währungen und Edelmetallen sowie Rohstoffen weiter? Diese Fragen besprechen unsere Godmode-Experten heute Abend im Börsentalk. Die Teilnahme am Webinar ist kostenfrei, die Plätze sind allerdings begrenzt. Klicken Sie hier, um sich anzumelden!

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

...liest sich alles wie der wetterbericht... übermorgen regnerisch oder sonnig... Shiller-kgv ist für die trumpprognose ungeeignet, weil NICHT die erwarteten PROFITE (dank STEUERSENKUNG=Preissenkung, EXPANSIVE fiskalpolitik etc) erfasst werden...

POLITISCHE Risiken gibt es immer, sind aber in den aktuellen Kursen schon EINGEPREIST (wir anleger sind doch nicht blöd)... Trump beendet die regime-change-politik, d.h. stoppt die "dollar-KRIEGS-maschine", zugunsten freier MARKTWIRTSCHAFT.... zudem kippt er die wettbewerbschädlichen HANDELSKARTELLE TTIP, TTP, nafta (=hybridkriegskartelle), macht den exxon-chef zum aussenminister, Exxon steigt mit $-billionen beim russ.arktisöl ein (RU kriegt entsprechende US-anteile/Aktientausch)... win-win ...Zitat trump "dumm - dümmer - FEINDBILD RUSSLAND" https://deutsch.rt.com/nordamerika/45168-donald-tr... "beide Länder werden kooperieren und die welt-probleme lösen..."

...Da freuen sich doch alle Bullen... die mainstream-bären (z.b. Handelsblatt gestern) kann man nur bemitleiden... Stichworte: brexit, 8.11.16, italien-referendum = 3x falsche Crashprognosen, entsprechende MAINSTREAM-depots dezimierten sich... der trumpbulle dagegen konnte etwa seit 10/16 verdoppeln!!!!

Woher will der das alles wissen, das weiß ich ja noch nicht mal und meine Glaskugel stimmt immer.