Discountzertifikate - Aktien und andere Basiswerte günstiger kaufen!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Discount-Zertifikate dienen in erster Linie der Partizipation an moderaten Kurssteigerungen des Basiswertes und weisen dabei bis zu einem bestimmten Punkt eine Outperformance auf. Nach oben hin ist die Rendite begrenzt, dafür gibt es aber einen Risikopuffer bis zum Ende der Laufzeit. Gleichzeitig bietet sich die Möglichkeit, eine ansprechende Rendite in seitwärts oder leicht abwärts tendierenden Märkten zu erzielen.

Prinzip und Funktionsweise der Discountzertifikate

Maßgebliche Kenngröße bei einem Discount-Zertifikat ist das Niveau des Cap.

Diese Schwelle bildet zum Laufzeitende das maximal mögliche Auszahlungsniveau des Discount-Zertifikates. Die Gewinne sind somit von Beginn an bis auf ein bestimmtes Kursniveau begrenzt, dafür erhält der Anleger aber einen teilweise deutlichen Abschlag auf den Kurs des Basiswertes.

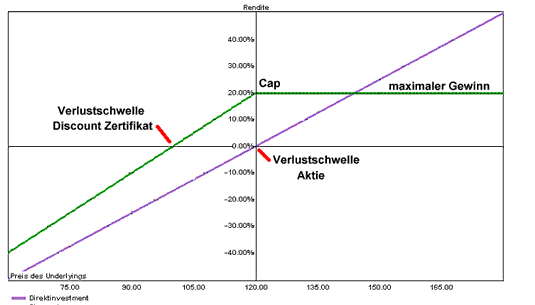

Die Abbildung 1 verdeutlich das Auszahlungsprofil eines Discountzertifikates.

Angenommen wird hierbei ein Discount-Zertifikat mit einem Cap bei 120,00 Euro. Zum Zeitpunkt der Betrachtung soll davon ausgegangen werden, dass der Basiswert ebenfalls bei 120,00 Euro notiert und das Discount-Zertifikat zu einem Kurs von 100,00 Euro zu haben ist. Wenn sich der Basiswert bis zum Laufzeitende nicht bewegt und auch zu diesem Zeitpunkt bei 120,00 Euro notiert, bekommt der Anleger auch diese 120,00 Euro für das Zertifikat ausbezahlt. Steigt die Aktie zum Laufzeitende hin weiter über 120,00 Euro hinaus, erhält der Anleger im Zertifikat weiterhin 120,00 Euro.

Durch die Fixierung des Cap wird die Partizipation nach oben hin begrenzt. Wenn der Basiswert jedoch fällt und zum Laufzeitende bei 100,00 Euro notiert, werden auch diese 100,00 Euro für das Zertifikat ausbezahlt.

Da der Anleger aber nur 100,00 Euro aufwenden musste, kommt es im Gegensatz zum Direktinvestment zu keinem Verlust. Wie beschrieben wird dieses Auszahlungsprofil beim Discount-Zertifikat aber nur zum Laufzeitende sichergestellt. Während der Laufzeit steigt und fällt das Zertifikat in etwas abgeschwächter Form entsprechend der Entwicklung des Basiswerts, maximal aber bis zum Cap.

Das Szenario der Auszahlung zum Laufzeitende lässt sich entsprechend einfach zusammenfassen:

- Notiert der Basiswert zum Laufzeitende über dem Cap, kommt es zu einer Auszahlung in Höhe des Cap-Niveaus.

- Notiert der Basiswert zum Laufzeitende unter dem Cap, erfolgt entweder entsprechend dem Bezugsverhältnis die Lieferung von Aktien des Basiswertes oder eine Auszahlung in Höhe des Basiswertkurses zu diesem Zeitpunkt.

Wie funktioniert ein Discountzertifikat?

Das Discount-Zertifikat ist nichts anderes als die Umsetzung einer einfachen Optionsstrategie, die dem Anleger in Form eines Zertifikats zur Verfügung gestellt wird. Diese Strategie nennt sich Covered Call Writing. Dabei wird zu einer bestehenden Position, beispielsweise in Aktien, eine Call-Option verkauft. Durch den Verkauf der Call-Option wird die darin enthaltene Prämie vereinnahmt. Diese Prämie bildet dann den Abschlag, den Discount vom aktuellen Aktienkurs. Während der Restlaufzeit verringert sich die Optionsprämie, so dass der Discount ebenfalls geringer wird. Der Basispreis dieser Call-Option stellt den Cap des Discount-Zertifikates dar.

Um dieses Prinzip genauer zu erläutern, wird der Kauf einer Aktie zum derzeitigen Kurs von 100,00 Euro angenommen. Auf diese Aktie wird eine Call-Option mit einem Basispreis von 110,00 Euro verkauft. Dafür werden 10,00 Euro vereinnahmt. Jetzt gibt es mehrere Möglichkeiten der Entwicklung dieser Gesamtposition bis zum Verfall der Option:

- Die Aktie steigt auf 110,00 Euro. Dadurch erzielt der Anleger einen Gewinn von 10,00 Euro in der Aktie. Darüber hinaus verfällt die Option gerade noch wertlos, so dass auch die erhaltenen 10,00 Euro Prämie vereinnahmt werden können. Es kommt also zu einem Gewinn von 20,00 Euro, wobei die Aktie nur um 10,00 Euro gestiegen ist.

- Die Aktie steigt auf 130,00 Euro. Der Anleger erzielt also mit der Aktie einen Gewinn von 30,00 Euro. Die Option hat einen inneren Wert von 20,00 Euro (130,00 Euro – 110,00 Euro), der zurück zu zahlen ist. Darüber hinaus besitzt der der Anleger noch die Prämie von 10,00 Euro aus dem Verkauf der Option. Es errechnet sich somit ein Gewinn von 30,00 Euro – 20,00 Euro + 10,00 Euro = 20,00 Euro.

- Fällt die Aktie auf 90,00 Euro, erleidet der Anleger einen Verlust in dieser Position von 10,00 Euro. Die Option verfällt wertlos, da der Aktienkurs unter 110,00 Euro notiert, so dass die 10,00 Euro Prämie vereinnahmt werden können. Diese gleichen den Verlust aus der Aktienoption exakt aus.

- Die Aktie fällt deutlich auf 70,00 Euro zurück. Dadurch erleidet der Anleger einen Verlust der Aktienposition von 30,00 Euro und vereinnahmt wieder die 10,00 Euro Prämie aus der wertlos verfallenen Call-Option. Der ursprüngliche Verlust der Aktienposition wird somit auf noch 20,00 Euro reduziert.

Bezogen auf ein Discount-Zertifikat stellt demnach die vereinnahmte Optionsprämie die Höhe des Discounts dar. Abhängig ist die Optionsprämie vor allem von der verbleibenden Restlaufzeit und von der durch den Markt implizierten Volatilität. Ist diese hoch und die Restlaufzeit noch lang, ist auch die Optionsprämie hoch, so dass es zu einem größeren Discount kommt. Bei niedriger Volatilität und nur noch begrenzter Restlaufzeit sinkt auch die Optionsprämie und somit auch der Discount auf den Aktienkurs.

Gewinnen kann der Anleger mit dieser Strategie nur bis zum Cap, bzw. dem Basispreis der Call-Option. Darüber hinaus steigende Aktienkurse werden über den inneren Wert der Call-Option vollständig kompensiert. Dennoch lässt sich auch oberhalb des Cap eine Rendite erzielen. Diese resultiert dann aber nur noch aus dem Verfall der Prämie der Call-Option.Im Gegenzug wird bei fallendem Aktienkurs aber mit dem Discount-Zertifikat nie genauso viel verloren wie bei einem Direktinvestment, da eine Optionsprämie vereinnahmt werden kann.

Vor- und Nachteile der Discountzertifikate

Vorteile des Discountzertifikates gegenüber einem Direktinvestment:

- Der Anleger kauft den Basiswert mit einem Abschlag, dem Discount, so dass bei stark fallenden Notierungen Verluste verringert, bei leicht nachgebenden Notierungen auch vermieden werden können.

- Es bietet sich die Möglichkeit einer Rendite auch bei einer Seitwärtsbewegung oder leichten Abwärtsbewegung des Basiswertes.

- Bei moderat steigendem Basiswert kann über das Discountzertifikat eine höhere Rendite erzielt werden als über das Direktinvestment.

Nachteil des Discountzertifikates gegenüber einem Direktinvestment

Die über das Discountzertifikat möglichen Kursgewinne werden auf einen Höchstbetrag (Cap) begrenzt.

Arten von Discountzertifikaten

Klassische Discountzertifikate

Die klassischen Discountzertifikate besitzen einen Cap und werden mit einem Abschlag zum Basiswertkurs gehandelt. Eine Partizipation ist nur bis zum Cap möglich. Notiert der Basiswerte zum Laufzeitende darüber, wird der entsprechende Höchstbetrag ausbezahlt. Bei darunter notierendem Basiswert erfolgt im Allgemeinen die Lieferung der Aktien.

Rolling Discountzertifikate

Das Prinzip der Rolling Discountzertifikate entspricht dem eines klassischen Discountzertifikats. Es kommt allerdings in kurzen Zeitabständen, im Allgemeinen ein Monat, zu einer Neuauflage der dahinter stehenden Strategie. So kann der Discount jeweils neu gebildet werden womit das Zertifikat auch ständig günstiger ist als der Basiswert. Dafür sind der Discount, und damit der Risikopuffer deutlich geringer.

Discount Plus Zertifikat

Discount Plus Zertifikate entsprechen zunächst einem klassischen Discountzertifikat, haben aber eine Absicherungsschwelle wie ein Bonuszertifikat. Dafür ist der mögliche Discount geringer. Die Barriere dieses Discountzertifikates liegt deutlich unterhalb des Caps. Wird diese Barriere während der Laufzeit durch den Basiswert nicht berührt oder unterschritten, erfolgt zum Laufzeitende immer eine Auszahlung in Höhe des Caps.

Discount Plus Pro Zertifikat

Die Charakteristik eines Discount Plus Pro Zertifikats entspricht der eines Discount Plus Zertifikats. Die Barriere wird aber erst kurz vor dem Laufzeitende, meist 1-3 Monate, aktiv. Zuvor kann der Basiswert unter der Barriere notieren ohne den Bonusmechanismus außer Kraft zu setzen.

Tipps zur Auswahl von Discountzertifikaten

- Bei der Erwartung einer Seitwärtsbewegung des Basiswertes bietet sich die Auswahl eines Discountzertifikates an, bei dem sich das Cap Niveau im Bereich des Basiswert-Kursstandes befindet. Hier ist im Allgemeinen ein hoher Discount zu erwarten, der vereinnahmt werden kann, wenn der Basiswert das Niveau hält.

- Bei der Erwartung einer moderaten Aufwärtsbewegung kann das Niveau des Cap so gewählt werden, dass dieses dem Zielbereich des erwarten Anstieges entspricht. So lässt sich einerseits von der Kurssteigerung des Basiswertes und andererseits vom sich verringernden Abschlag zum Laufzeitende profitieren. Der Cap sollte aber auch nicht zu hoch gewählt werden, da sonst auch der Discount zunehmend geringer ausfällt.

- Wenn nach einer volatilen Phase der Kursbewegung im Basiswert eine Stabilisierung erwartet wird, kann davon profitiert werden, dass es bei Abnahme der Volatilität bei unverändertem Basiswert zu einem Anstieg im Zertifikat kommt. Auch hier bietet sich ein Cap im Bereich des Basiswert-Kursstandes an.

- Bei konservativer Orientierung fällt die Wahl auf einen Cap, welcher deutlich unterhalb des Kursniveaus des Basiswertes notiert. Die Rendite wird in diesem Fall aus dem sich zum Laufzeitende verringernden Abschlag vom Cap erzielt.

Aktienanleihe versus Discount-Zertifikat

Seit dem Wegfall des Steuermalus mit Einführung der Abgeltungssteuer haben sich Aktien- bzw. Indexanleihen hierzulande nach und nach zu den beliebtesten Teilschutz-Zertifikaten entwickelt. Der eigentliche Sinn dieser Spezies erschließt sich allerdings wesentlich leichter aus dem englischen Begriff „Reverse-Convertible Bond (RCB), oder zu Deutsch „umgedrehter“ Wandelanleihe, was de facto bedeutet, dass das ansonsten beim Anleger angesiedelte Wandlungsrecht beispielsweise in Aktien hier auf den Emittenten übergeht.

Als Entschädigung für das damit einhergehende Aktienrisiko wird ein deutlich über dem allgemeinen Marktzins liegender Kupon an den Anleger ausgezahlt. Investoren sollten sich von dessen Höhe jedoch nicht blenden lassen und beachten, dass die durch den Zusatz „Anleihe“ suggerierte Sicherheit hier nicht gegeben ist, da zwar der attraktive Kupon in jedem Fall gezahlt wird, bei extremen Kursverlusten jedoch statt des Nominalbetrages der Anleihe nur mehr stark im Wert gefallene Aktien ins Depot gebucht werden.

Der Zins stellt dann keinen adäquaten Ausgleich mehr her. Insofern handelt es sich bei RCBs ebenso um Vollrisikopapiere wie bei Discount-Zertifikaten, die noch dazu über die finanzmathematische Beziehung der „Put-Call-Parität“ (Aktie–Call = Festgeld–Put) nahezu das gleiche Endergebnis liefern. Hinter beiden steht also letztendlich ein ähnliches Grundkonstrukt, das über den Verkauf einer optionalen Komponente zu einer Begrenzung des Investments nach oben sorgt.

Doch während beim Discount-Zertifikat die vereinnahmte Prämie zur Verbilligung des Basiswertes führt, gewährt die Aktienanleihe im Gegenzug einen deutlich über dem Marktzins fixierten sicheren Kupon. Die Wahl des einen oder anderen Typs ist aus diesem Blickwinkel heraus also eher Geschmacksache. Allerdings dürfte ein Argument für einen RCB möglicherweise darin bestehen, dass manch ein Anleger ausdrücklich eine fest zugesicherte Kuponzahlung wünscht, die ein Rabatt-Produkt auf den ersten Blick so nicht bieten kann.

Auf der anderen Seite erhält der aktienaffine Investor beim unerwünschten Szenario statt dem meist üblichen Barausgleich hier den jeweiligen Basiswert physisch eingebucht. Ist er von der Aktie weiter überzeugt, braucht er den Titel nicht wieder neu erwerben

Wie findet man passende Discount-Zertifikate ?

Auf dem GodmodeTrader

Zertifikate-Suche aufrufen und Discount als Typ eingeben

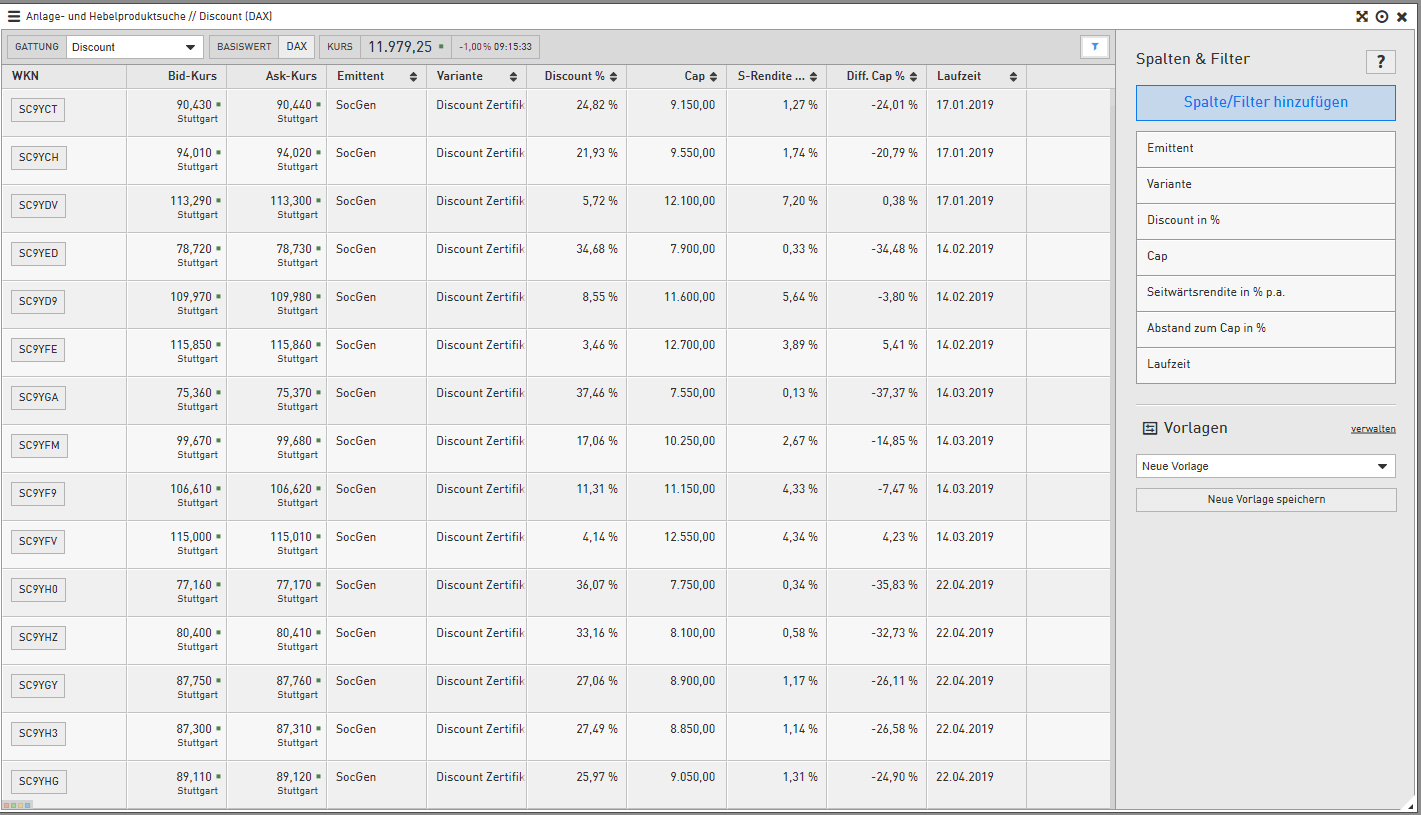

In Guidants

Anlage-und Hebelproduktsuche aufrufen und bei Gattung "Discount" wählen. Anschließend Basiswert selektieren. Ggf. bei "Spalte/Filter hinzufügen" zusätzliche nützliche Spalten einblenden