Zuversicht auf Mehrjahreshoch

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Welches Thema wählt man als Wochenend-Kolumne? Man beginnt zu priorisieren und zu verwerfen. Die optimale „Input-/Output-Relation“ erbringt eine Story, die eine kurze Recherche mit einer maximalen Klickrate verbindet. Aber ist das der richtige Weg? Klickraten messen die Güte der Überschrift, nicht aber den eigentlichen Inhalt.

Eine gute Vorbereitung („man ist im Thema drin“) und das Vorliegen aussagekräftiger Grafiken bilden die Grundlage der Arbeit. Wenn sich dazu ein Thema – wie das heutige – klar aufdrängt, steht der Kolumne nichts mehr im Wege.

Das Thema der heutigen Kolumne ist das Sentiment. Als Faustregel gilt: Je euphorischer die Stimmung, desto mehr Marktteilnehmer sitzen auf einer Seite des Bootes. Die Gefahr, dass das Boot umkippt, nimmt zu. Eine Euphorie herrscht derzeit nicht, insbesondere nicht in Deutschland. Die Marktteilnehmer sind doch eher teilnahmslos.

Aber vielleicht sollte man das Wörtchen „Euphorie“ durch das Wort „Zuversicht“ ersetzen. Zuversicht drückt eine feste optimistische Haltung für zukünftige Geschehnisse aus. Die Investment-Banken überschlagen sich geradezu mit zuversichtlichen Prognosen für das neue Jahr. Das allein ist schon ein Grund, skeptisch zu sein. Hinzu kommt das unerschütterliche Vertrauen, welches US-Fonds-Manager und US-Börsenbrief-Verfasser an den Tag legen.

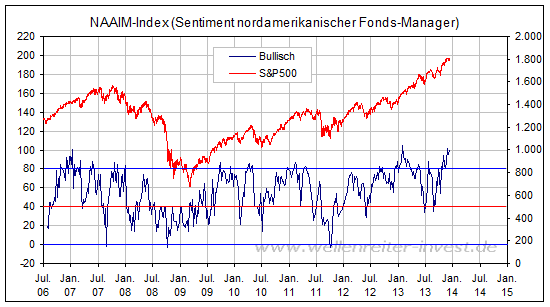

Der Sentiment-Index nordamerikanischer Fonds-Manager (NAAIM-Index) stieg per Mitte Dezember auf den höchsten Stand seit Februar 2013 (101 Punkte, siehe schwarzen Pfeil folgender Chart).

Quelle: NAAIM

Man mag dagegenhalten, dass sich der Optimismus der Fonds-Manager im Februar 2013 gerechtfertigt war (siehe roten Pfeil obiger Chart). Denn die Kurse stiegen anschließend deutlich. Dem lässt sich schwer widersprechen. Aber man sollte sehen, dass derart hohe Werte in den meisten Fällen mit Hochpunkten verbunden waren.

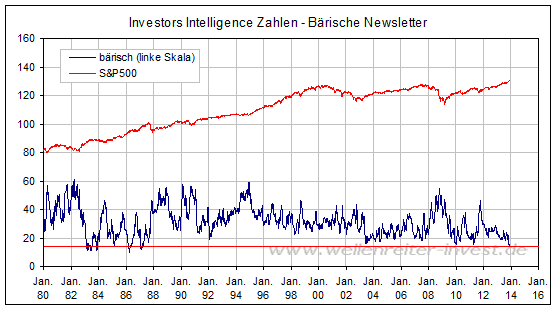

Die Bären unter den US-Börsenbriefschreibern sind nahezu ausgestorben. Nur noch 14,3 Prozent erwarten fallende Kurse. Das ist die geringste Quote seit April 1987. Die untere rote Linie auf dem folgenden Chart kennzeichnet diese Marke.

Quelle: Investors Intelligence

In den vergangenen Wochen versteckten sich einige Börsenbriefschreiber im neutralen Lager. Jetzt aber zeigt sich: Diese Börsenbriefschreiber sind zu Bullen konvertiert. Ein Bullenanteil von mittlerweile 58,2 Prozent bezeichnet eine hohe Zuversichtsrate, die nicht weit von einer Euphorie entfernt ist.

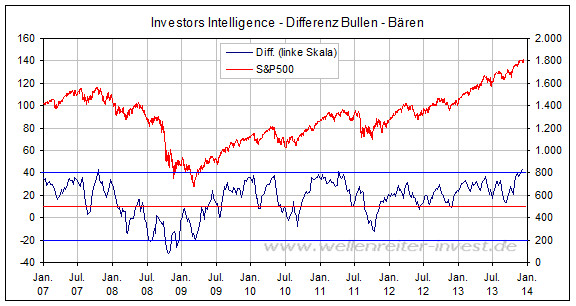

Ein Bullenanteil von 58,2% minus des Anteils der bärischen Börsenbriefschreiber (14,3%) ergibt eine Differenz von 43,9 Prozentpunkten.

Quelle: Investors Intelligence

Auch in diesem Fall gilt: Eine derart hohe Differenz wurde zuletzt im Jahr 1987 registriert.

Wenn Fonds Manager und US-Börsenbriefverfasser sehr zuversichtlich ins neue Jahr gehen, dann wäre es nachvollziehbar, wenn die US-Privatanleger genauso denken würden. Doch Pustekuchen: Die Differenz zwischen Bullen und Bären ist zwar positiv, aber deutlich von einem Extrem entfernt (folgender Chart).

Quelle: American Association of Individual Investors

Hier mag man einwenden können, dass die US-Privatanleger dem Markt vorausgelaufen sind. Denn bereits Ende Oktober 2013 erreichte die Differenz zwischen Bullen und Bären mit 31,6 Prozentpunkten ein Mehrjahreshoch (siehe Pfeil obiger Chart, gemessen durch die US-Vereinigung der Privatanleger, AAII).

Fazit: In allen Umfragen (AAII, II, NAAIM) fiel jüngst der Bärenanteil. Trotz des Umstandes, dass Investoren zum Jahresende hin optimistischer werden, sind die Werte beachtlich. Nicht nur, dass die Bären fast ausgestorben sind. Die Zuversicht durchdringt Volkswirte, Fonds-Manager und US-Börsenbriefschreiber. Der bullishe Wert von 58,2% im Falle der US-Börsenbriefschreiber kommt der Euphoriegrenze (wir definieren sie mit 60%) sehr nahe. Man muss lange zurückschauen, um eine ähnliche Situation ausmachen zu können. Aus Sicht des Sentiments sind Vergleiche zum Sommer/Herbst 2007 nicht übertrieben.

Robert Rethfeld

Wellenreiter-Invest

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.