Zinskurve belehrt Fed eines Besseren

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 2.480,64 Pkt (CME)

- DAX - WKN: 846900 - ISIN: DE0008469008 - Kurs: 9.706,99 Pkt (XETRA)

Die Zinskurve ist immer noch ein hervorragendes Prognoseinstrument. Das hat sich in den zurückliegenden Wochen gezeigt. Leicht hatte sie es dabei nicht. Als die Zinskurve im vergangenen Sommer invertierte, waren viele Notenbanker und andere Experten schnell zur Stelle und bestritten die Aussagekraft.

Es war nicht das erste Mal. Auch vor dem Crash 2008 und der Rezession zu Jahrtausendbeginn wurde die Inversion der Zinskurve abgetan. Dabei ist die Systematik immer dieselbe. Die Wirtschaft schwächt sich mit der Dauer eines Aufschwungs ab. Das merken auch Anleger. Die Notenbank erhöht währenddessen die Zinsen.

Das führt zu steigenden kurzfristigen Zinsen. Die langfristigen Zinsen bleiben hingegen stabil. In Summe führt das zu einer Abflachung der Kurve. Wenn sich der Konjunkturhimmel eintrübt, sinken zuerst die langfristigen Zinsen, weil die Notenbank die Zinsen für gewöhnlich zu spät senkt. Die Kurve invertiert.

Das geschah zuletzt im August 2019. Die Notenbank wiegelte ab. Zudem würden zu viele Anleger auf die Zinskurve achten. Dadurch verliert sie ihre Aussagekraft – so die Argumentation. Doch selbst wenn jeder Anleger die Zinskurve analysiert, wird sie nie ihre Aussagekraft verlieren, ganz im Gegensatz zu anderen Indikatoren.

Für Handelssignale gilt: Wenn jeder auf das Signal achtet, verliert es an Bedeutung. Das liegt daran, dass jeder das Signal zu nutzen beginnt. Will man etwa verkaufen, wenn ein Index die 200-Tagelinie von oben nach unten durchschreitet und achtet jeder auf das Signal, geschieht folgendes: Jeder verkauft, wenn der Fall eintritt. Es kommt zum Crash. Um zu verhindern, dass man selbst darin gefangen wird, muss man immer früher verkaufen. Das Signal verwässert und funktioniert nicht mehr.

Die Zinskurve hängt von der realwirtschaftlichen Entwicklung ab. Invertiert sie, bedeutet das, dass die Wirtschaft schwach ist und die Notenbank die Zinsen senken wird. So war es auch diesmal. In den Medien wurde die Inversion diskutiert. Die Börse war kurzfristig volatil. Am Ende hörte dann wieder niemand auf das Signal, da zwischen Signal und den effektiven realwirtschaftlichen Folgen viel Zeit vergeht.

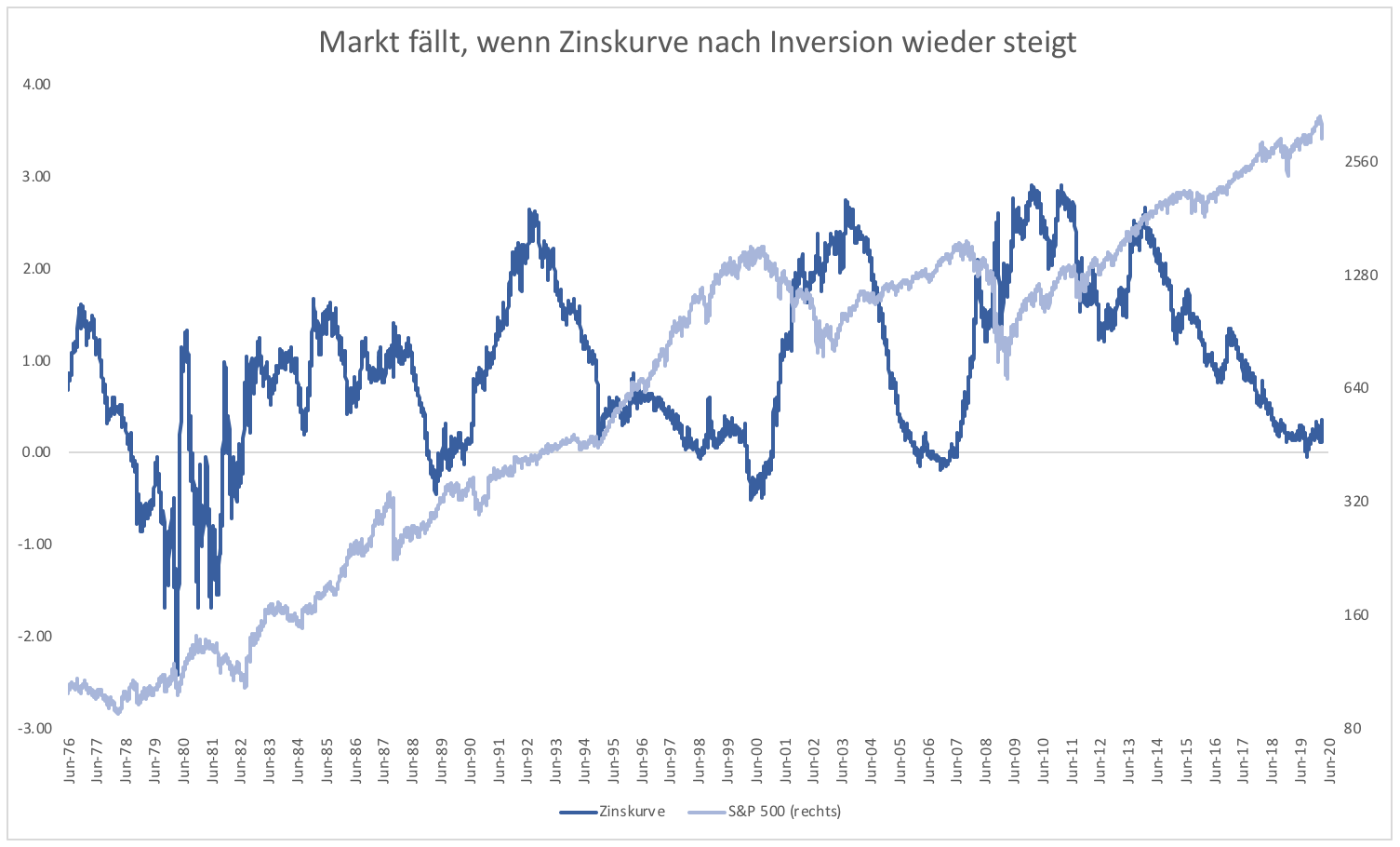

Zwischen Signal und Folgen vergehen viele Monate. Für die Börse ist das zu lang. Sie blickt wenige Monate in die Zukunft. Inzwischen, da die Fed die Zinsen doch gehörig gesenkt hat, steigt die Zinskurve wieder. Beginnt sie wieder zu steigen, fallen die Kurse (Grafik 1).

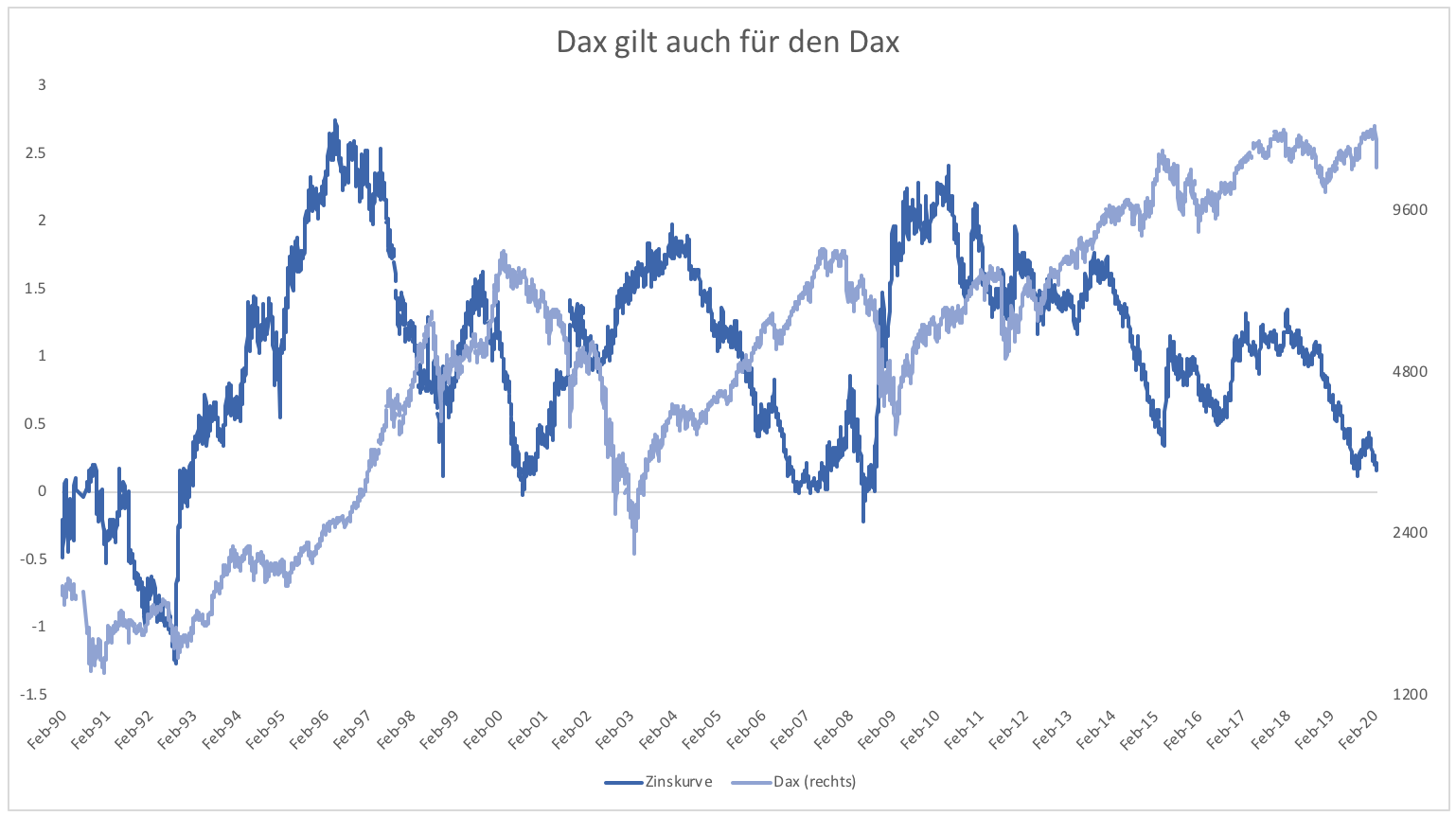

Das gilt nicht nur in den USA, sondern auch in Deutschland (Grafik 2). Die Zinskurven sind noch weit von Umkehrpunkten entfernt. In den USA stieg sie auf 1,5-3 %, bevor der Markt wieder zu steigen begann. Das Zinsumfeld ist heute allerdings ein anderes. Bereits ab 0,5 % könnte der Markt wieder steigen. Senkt die Notenbank noch im März den Leitzins um weitere 50 Basispunkte, ist der Umkehrpunkt schneller erreicht, als man denkt.

Die vergangenen Monate haben gezeigt, dass man auf die Zinskurve hören sollte. Vielleicht hat die Fed diesmal die Lektion gelernt. Das wäre zu wünschen.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

- 25 Euro Startguthaben bei justTRADE

- ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

- 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen & dank Quote-Request-Order

Nur für kurze Zeit: Erhalte 3 Monate stock3 Plus oder stock3 Tech gratis on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

"Dax gilt auch für den Dax" in der unteren Grafik :D

FED wird doch immer behind the curve sein.