Zeit für Gewinnmitnahmen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Kursstand: 31,590 € (Morgan Stanley) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- Dow Jones - WKN: 969420 - ISIN: US2605661048 - Kurs: 33.597,92 $ (NYSE)

- Turbo Short auf Dow Jones Industrial Average - Kurs: 31,590 € (Morgan Stanley)

- Put auf Dow Jones Industrial Average - Kurs: 1,060 € (Société Générale)

Pünktlich vor Beginn des jüngsten Kursanstiegs habe ich auf die Chancen einer Gegenbewegung hingewiesen. Auch Anfang November, als die Rally schon im fortgeschrittenen Stadium war, sah ich noch Potenzial. Doch inzwischen scheint die Zeit reif für Gewinnmitnahmen.

Never fight the Fed!

Das liegt nicht nur an der charttechnisch überkauften Lage. Viel wichtiger ist, dass die Anleger mit verblüffender Hartnäckigkeit die Warnungen der Fed ignorieren. Und das kann nur schiefgehen. Schließlich gilt nach wie vor die Regel „Never fight the Fed!“

Aber hat die Fed zuletzt nicht immer wieder durchblicken lassen, dass die Zeit der Jumbo-Zinsschritte vorbei ist? Ja, und das feierten die Märkte auch ausgiebig. Doch diese Freude der Börsianer ist übertrieben.

Zum einen ist ein kleinerer Zinsschritt von 0,5 Prozentpunkten bereits seit Anfang November eingepreist, also seit dem letzten Fed-Meeting. Zum anderen gibt die Fed seit Langem immer deutlichere Hinweise, dass sich zwar die Höhe der Zinsschritte verringern wird, aber der Zinszyklus insgesamt länger dauern wird. Also: Higher for longer!

Die Botschaft der Fed verhallt ungehört

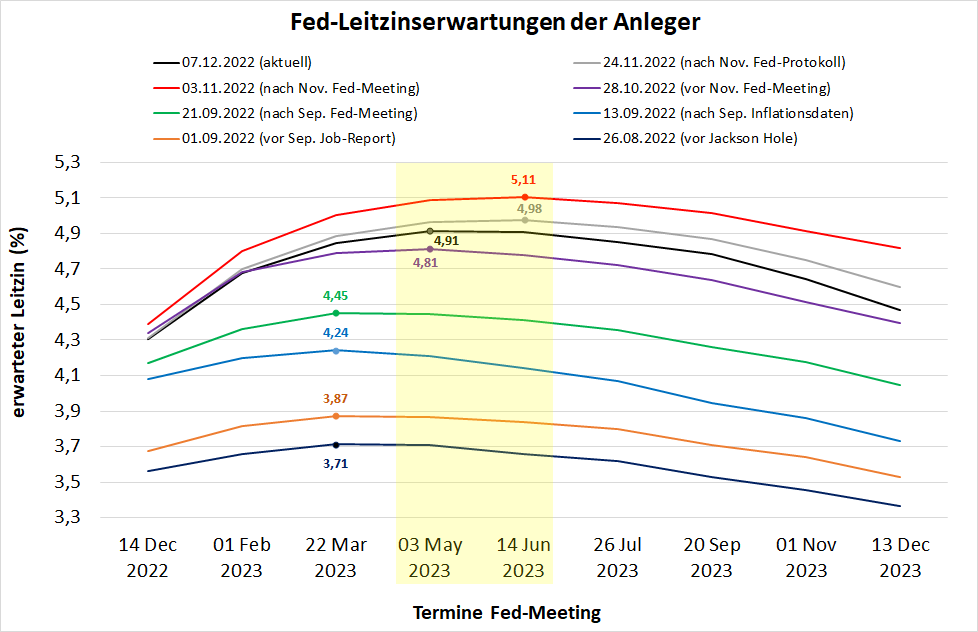

Doch die Zinserwartungen bleiben seit einiger Zeit nahezu unverändert, sowohl was das Zinsniveau als auch den Zeitpunkt des Hochs betrifft:

Dabei haben sich etliche Zentralbanker bemüht, die Euphorie der Märkte zu dämpfen. Aber selbst Powells Aussagen scheinen ungehört zu verhallen.

So bezeichnete der Fed-Chef den US-Arbeitsmarkt als „sehr, sehr stark. Sehr stark.“ Der Arbeitsmarkt ist der Schlüssel für den Erfolg der Fed. Die Angebotsseite kann eine Zentralbank nicht beeinflussen, die Nachfrage schon. Und da die Nachfrage in den USA zu 68 % vom privaten Konsum bestimmt wird, können nur niedrigere Löhne diese Nachfrage dämpfen. Aber die Löhne sinken nur nachhaltig, wenn die Arbeitslosigkeit steigt.

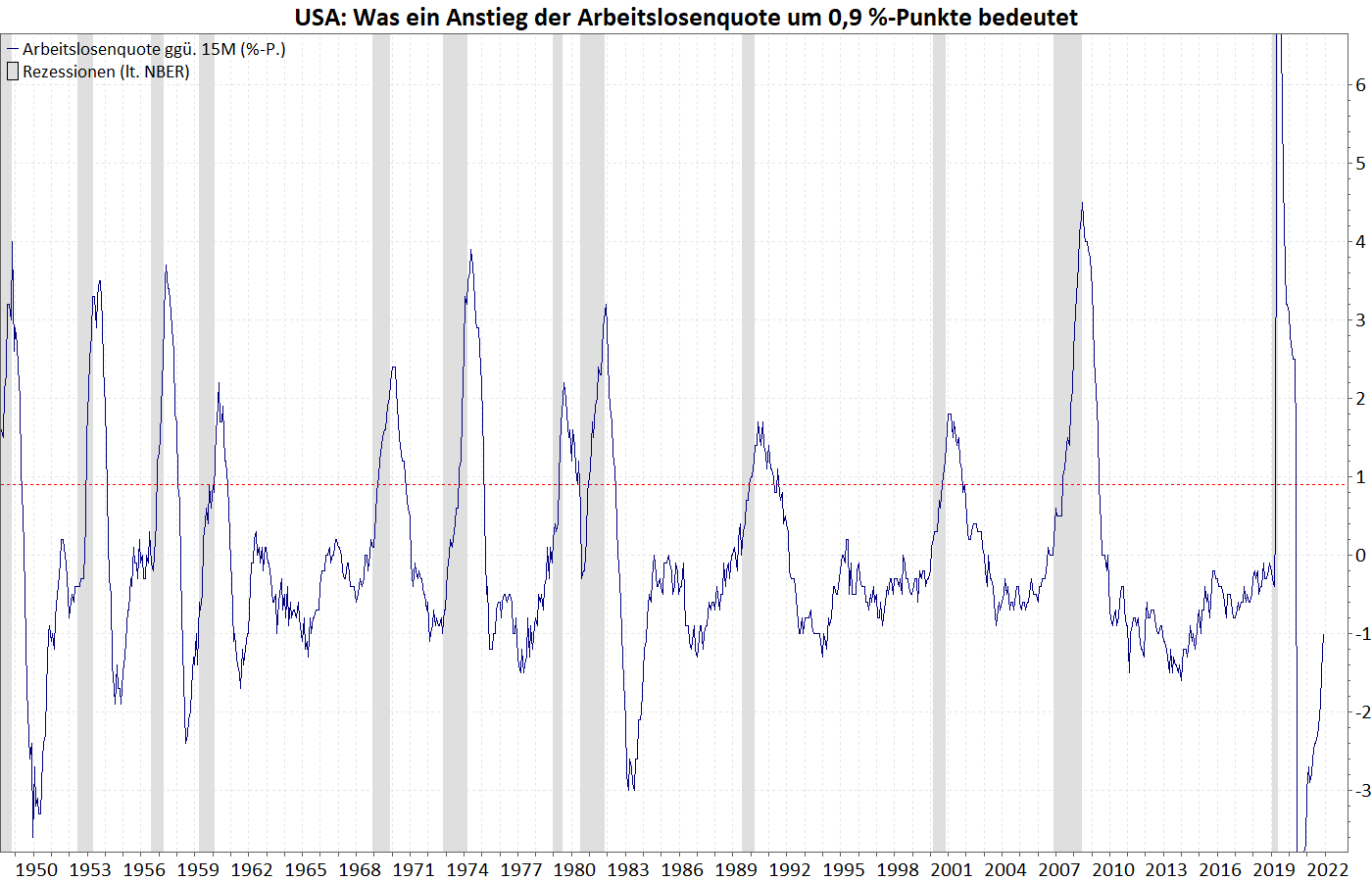

Daher erwartet die Fed für 2023 eine Arbeitslosigkeit von 4,4 % – oder besser: strebt sie an. Im September, als die Fed diese Erwartung veröffentlichte, lag die Arbeitslosigkeit aber nur bei 3,5 %. Das bedeutet einen Anstieg von 0,9 Prozentpunkten innerhalb von bis zu 15 Monaten (bis Ende 2023).

Was die Fed-Projektion bedeutet

Das klingt nicht viel, aber bisher ging ein solcher Anstieg der Arbeitslosenquote stets mit einer Rezession einher:

Bisher ist von dieser Rezession aber noch nichts zu sehen. Daher wird die Fed ihr Ziel, den Arbeitsmarkt nachhaltig zu schwächen, kaum bis Juni oder gar Mai erreichen. Die Hoffnung der Börsen auf wieder fallende Leitzinsen im 2. Halbjahr 2023 dürfte also enttäuscht werden.

Auch bei der Höhe der Zinsen könnten sich die Investoren irren. So sagte Powell auf seiner Pressekonferenz im November ganz klar: „Wir wollen den Leitzins auf ein Niveau bringen, bei dem der Realzins positiv ist. Das werden wir anstreben. [...] Ich denke, dass Sie dem ein gewisses Gewicht beimessen [sollten].“

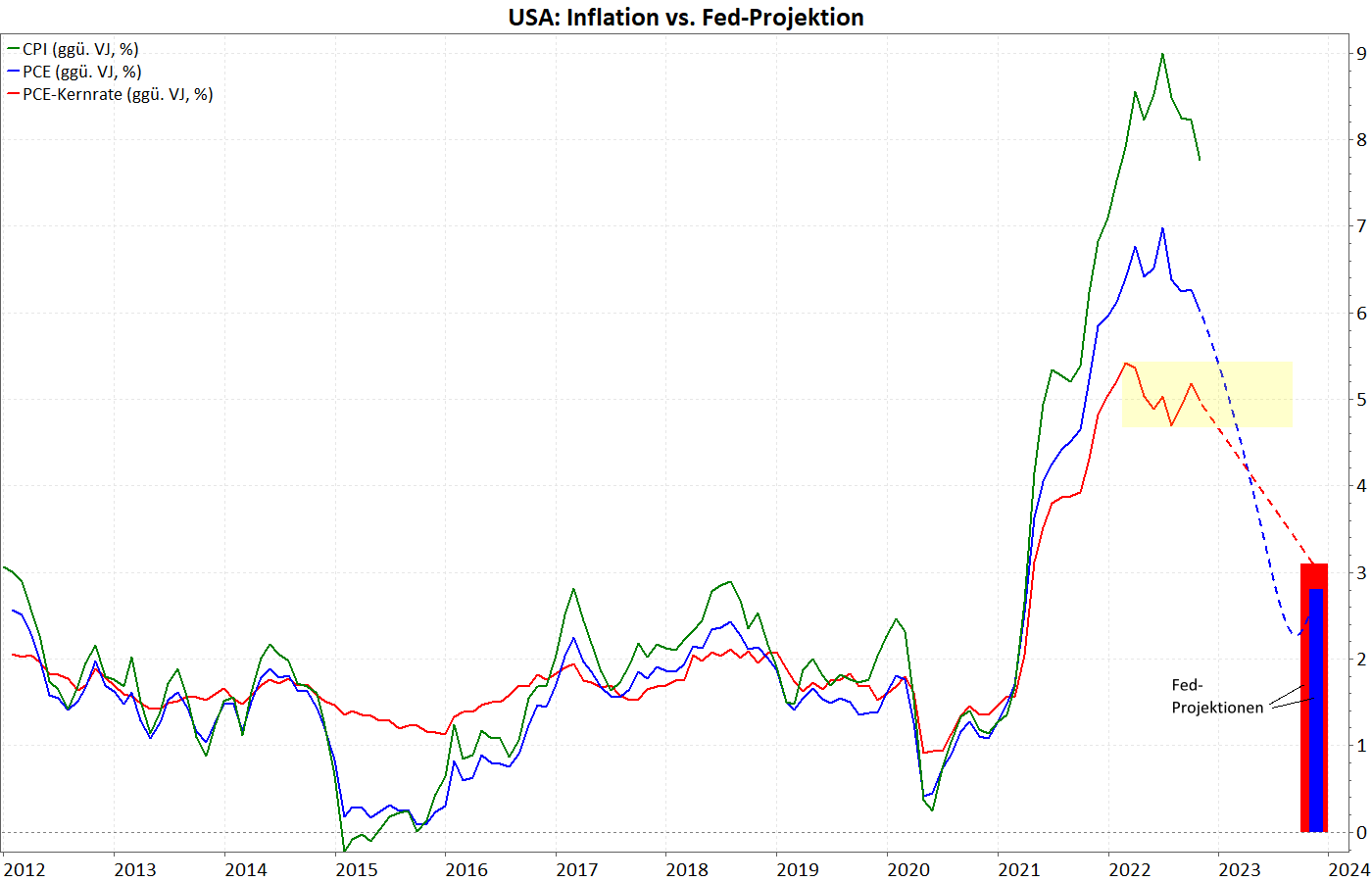

Auch diese Botschaft ist eindeutig: Die Fed will mit dem Leitzins über der Inflationsrate landen. Und die lag im Oktober noch bei 7,8 %! Gut, sie ging schon etwas zurück. Aber die Fed achtet vor allem auf die Inflation bei den persönlichen Konsumausgaben (PCE) und dabei insbesondere auf deren Kernrate, also ohne Berücksichtigung von Nahrungsmitteln und Energie.

Wo der Leitzins bei positiven Realzinsen liegen könnte

Deren Werte liegen zwar niedriger, aber der bisherige Rückgang fiel deutlich geringer aus. Die PCE-Kernrate stagniert sogar bei hohen 5 %:

Das dürfte die Fed beim bevorstehenden Fed-Meeting nochmals unmissverständlich klar machen. Die Märkte könnten dadurch zu einem neuen Glaubensbekenntnis gezwungen werden, indem sie endlich die Pläne der Fed akzeptieren. Das dürfte die Kurse stärker drücken.

Es wird daher Zeit für Gewinnmitnahmen. Alternativ kann man sein Depot absichern. Dafür kommt insbesondere der Dow Jones infrage. Er ist in der Erholung am stärksten gestiegen und hat daher das größte Rückschlagpotenzial. Je nachdem, welche Abwärtsdynamik Sie erwarten, können Sie ein moderates Knock-Out-Zertifikat mit Hebel 10 (z.B. WKN MD6T65) oder einen klassischen Optionsschein nehmen, der knapp am Geld liegt (z.B. WKN SN72UM).

Erwähnte Wertpapiere:

- Dow Jones Industrial Average (WKN 969420)

- OPEN END TURBO SHORT AUF DOW JONES INDUSTRIAL AVERAGE (WKN MD6T65)

- PUT/DOW JONES INDUSTRIAL AVERAGE/33100/0.001/17.03.23 (WKN SN72UM)

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.