Wo steht der US-Aktienmarkt in zehn Jahren?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 4.320,82 Pkt (S&P)

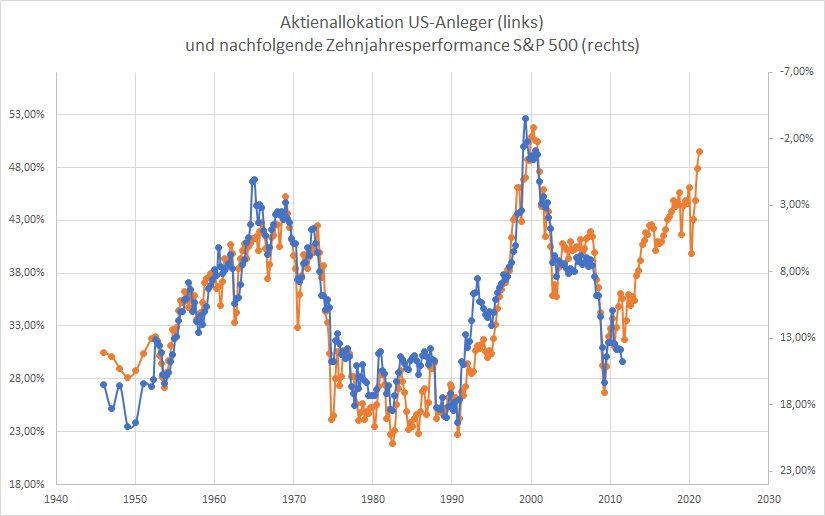

Im Jahr 2013 stellte ein unbekannter Blogger einen Börsenindikator vor, der sehr genau zeigt, wie sich der US-Aktienmarkt auf Sicht der kommenden 10 Jahre entwickeln wird. Der auf dem Blog „Philosophical Economics" veröffentlichte Indikator setzt die aktuelle Aktienallokation der US-Anleger, also den Prozentsatz, den Aktien an den Ersparnissen der Amerikaner ausmachen, in Beziehung zur erwarteten Performance des US-Aktienmarktes in den nachfolgenden zehn Jahren.

Zwischen beiden Größen besteht eine inverse Beziehung: Je höher der Anteil von Aktien an den Ersparnissen der US-Amerikaner, desto geringer ist die erwartete Entwicklung des US-Aktienmarktes in den kommenden zehn Jahren.

In der folgenden Grafik zeigt die Kurve in orange den Anteil, den Aktien an den Ersparnissen der US-Amerikaner derzeit ausmachen (linke Skala) und die Kurve in blau die annualisierte Performance des US-Aktienmarktes in den nachfolgenden zehn Jahren (rechte Skala).

Die blaue Skala endet im Jahr 2011, denn nur bis zu diesem Jahr ist die nachfolgende annualisierte Entwicklung des US-Aktienmarktes auf Sicht von 10 Jahren (also bis zum Jahr 2021) bekannt.

Man kann auf den ersten Blick erkennen, dass beide Kurven eine sehr hohe Korrelation aufweisen. Blickt man auf die Kurve in orange und die linke Skala, so zeigt sich, dass der Anteil der Aktien an den Ersparnissen der US-Amerikaner mit fast 50 Prozent derzeit sehr hoch ist. Entsprechend gering ist die erwartete Performance des US-Aktienmarktes in den kommenden zehn Jahren. Der aktuelle Stand entspricht einer Zehn-Jahres-Performance des S&P 500 (rechte Skala) von ungefähr minus 0,7 Prozent pro Jahr.

Bleibt die Korrelation zwischen den beiden Größen also auf Sicht der kommenden zehn Jahren bestehen, so haben Anleger am US-Aktienmarkt eine unterdurchschnittliche Entwicklung von ungefähr minus 0,7 Prozent pro Jahr zu erwarten. Demnach wäre aktuell also kein guter Zeitpunkt, in den US-Aktienmarkt zu investieren.

Auch wenn ein logischer Zusammenhang zwischen den beiden abgebildeten Größen besteht, so gibt es natürlich keine Garantie dafür, dass diese Beziehung tatsächlich bestehen bleibt. Es ist durchaus denkbar, dass der US-Aktienmarkt weiter steigt und damit auch der Anteil der US-Aktien an den Ersparnissen der US-Amerikaner weiter zunimmt. Hinzu kommt, dass bei der Berechnung des Indikators die (zunehmend wichtigere Rolle) ausländischer Anleger am US-Aktienmarkt nicht berücksichtigt wird. Bei der Berechnung des Indikators wird angenommen, dass sich sämtliche US-Aktien immer im Besitz von US-Investoren besitzen und nur die Höhe der Ersparnisse schwankt.

Ein weiterer Schwachpunkt des Indikators ist seine Korrelation mit der Entwicklung in den kommenden zehn Jahren, was für viele Anleger ein relativ langer Zeitraum sein dürfte. Der Indikator verrät nichts darüber, wie sich die Entwicklung auf den Zehnjahreszeitraum verteilt. So kann eine leicht negative Performance zum Beispiel auch neun Jahre mit starken Kursgewinnen und anschließend ein Jahr mit starken Kursverlusten bedeuten.

Fazit: Die aktuell sehr hohe Aktienallokation der US-Amerikaner mahnt zur Vorsicht. Bleibt die historische Korrelation zur Entwicklung des US-Aktienmarktes bestehen, so signalisiert die hohe Aktienquote auf Sicht der kommenden zehn Jahre eine leicht negative Entwicklung des US-Aktienmarktes. Allerdings gibt es keine Garantie dafür, dass die Beziehung weiter bestehen bleibt. Es ist durchaus möglich, dass der US-Aktienmarkt, zum Beispiel angetrieben von der Nachfrage ausländischer Anleger, weiter zulegt. Dazu passt, dass zuletzt Rekordsummen in den weltweiten Aktienmarkt geflossen sind. Ein weiterer Anstieg (der zuletzt explodierenden Geldmenge) könnte außerdem dazu führen, dass die Ersparnisse der US-Amerikaner weiter steigen, wodurch auch mehr Geld in den Aktienmarkt investiert werden kann. Gleichwohl hat die gezeigte Korrelation seit dem Zweiten Weltkrieg sehr gut funktioniert. Es ist sicher nicht unwahrscheinlich, dass sie auch in Zukunft gute Ergebnisse liefern wird.

Eine fortlaufend aktualisierte Version des Charts ist auf der folgenden Seite zu finden: financial-charts.effingapp.com/

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.