Wird es ein heißer Herbst für Aktien?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Zum Jubiläum der Lehman-Pleite ist mir persönlich kein Artikel untergekommen, der ein positives Licht auf die aktuelle Situation wirft. Im Gegenteil sogar, man gewinnt den Eindruck, dass die Welt am Abgrund steht. Das ist nicht der Fall.

Langfristig gibt es einige Probleme, die den Markt tatsächlich in die Knie zwingen können. Kurz- und mittelfristig ist die Gefahr einer großen Krise überschaubar. Als Anleger sollte man sich daher auf die Fakten konzentrieren und nicht zu sehr von Horrorszenarien beeinflussen lassen.

Die Voraussetzungen für einen lukrativen Herbst sind gegeben. Der Herbst wird heiß, aber vermutlich nicht auf die Art und Weise, wie viele denken. Anstatt eines Crashs wird sich der Markt vermutlich nach oben schieben.

Das wird nicht an jedem einzelnen Tag gelten. Neue US-Zölle gegen China können kurzfristig für Verunsicherung sorgen. Die Entwicklung der letzten Tage hat jedoch gezeigt, dass man solche Ereignisse vorerst ignorieren kann. Der Markt marschiert einfach weiter nach oben. Wieso sollte die Reaktion in Zukunft anders sein?

Ein Tweet oder ein neuer Zoll wird die Marktrichtung nicht verändern. So schwer es ist, diese Ereignisse zu ignorieren, man sollte es tun. Die Dynamik spricht nämlich für eine gute Entwicklung des Aktienmarktes in diesem Herbst.

Die Marktbreite ist besser als ihr Ruf. Das gilt insbesondere für den US-Markt. Die Marktbreite, gemessen am Anteil von Aktien oberhalb ihres 200-Tagesdurchschnitts, ist im Vergleich zu Anfang 2018 niedrig. Das Problem ist aber nicht, dass die Breite jetzt niedriger ist, sondern dass sie zu Jahresbeginn außergewöhnlich hoch war. Aktuell ist sie im Durchschnitt der letzten Jahre. Das ist positiv.

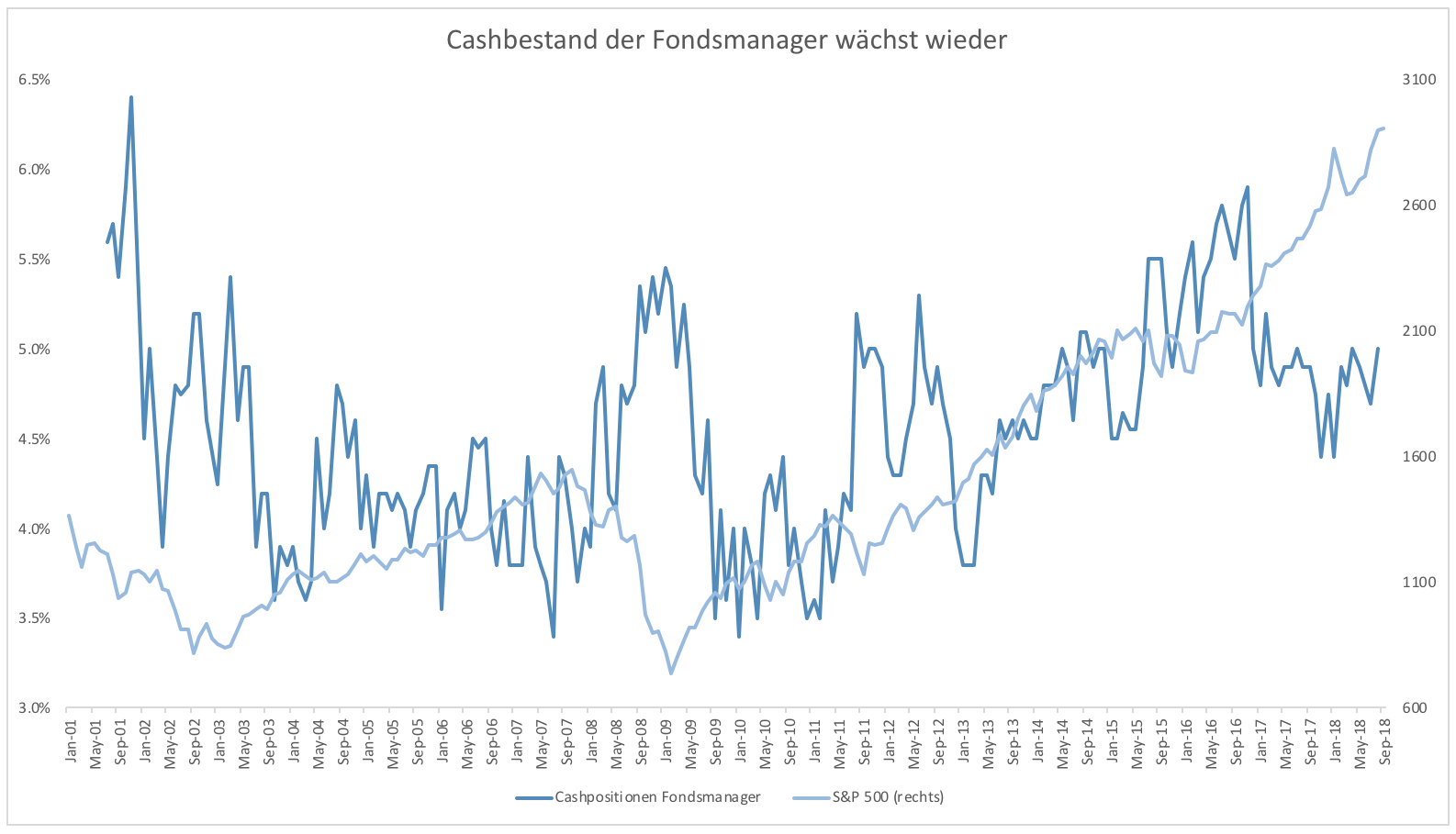

Viel zentraler ist aber, wohin das Geld fließt. Fondsmanager haben im Verhältnis zu den letzten Jahren noch relativ niedrige Cashbestände (Grafik 1). Der Cashbestand läuft der Marktbewegung für gewöhnlich voraus. Der Barbestand wird Monate vor einer Korrektur oder Trendwende erhöht.

Die Erhöhung des Barbestandes hat gerade erst begonnen und ist relativ zaghaft. Bevor die Tendenz zum Belastungsfaktor wird, vergeht noch einige Zeit. Die Jahresendrally sollte es jedenfalls nicht beeinträchtigen.

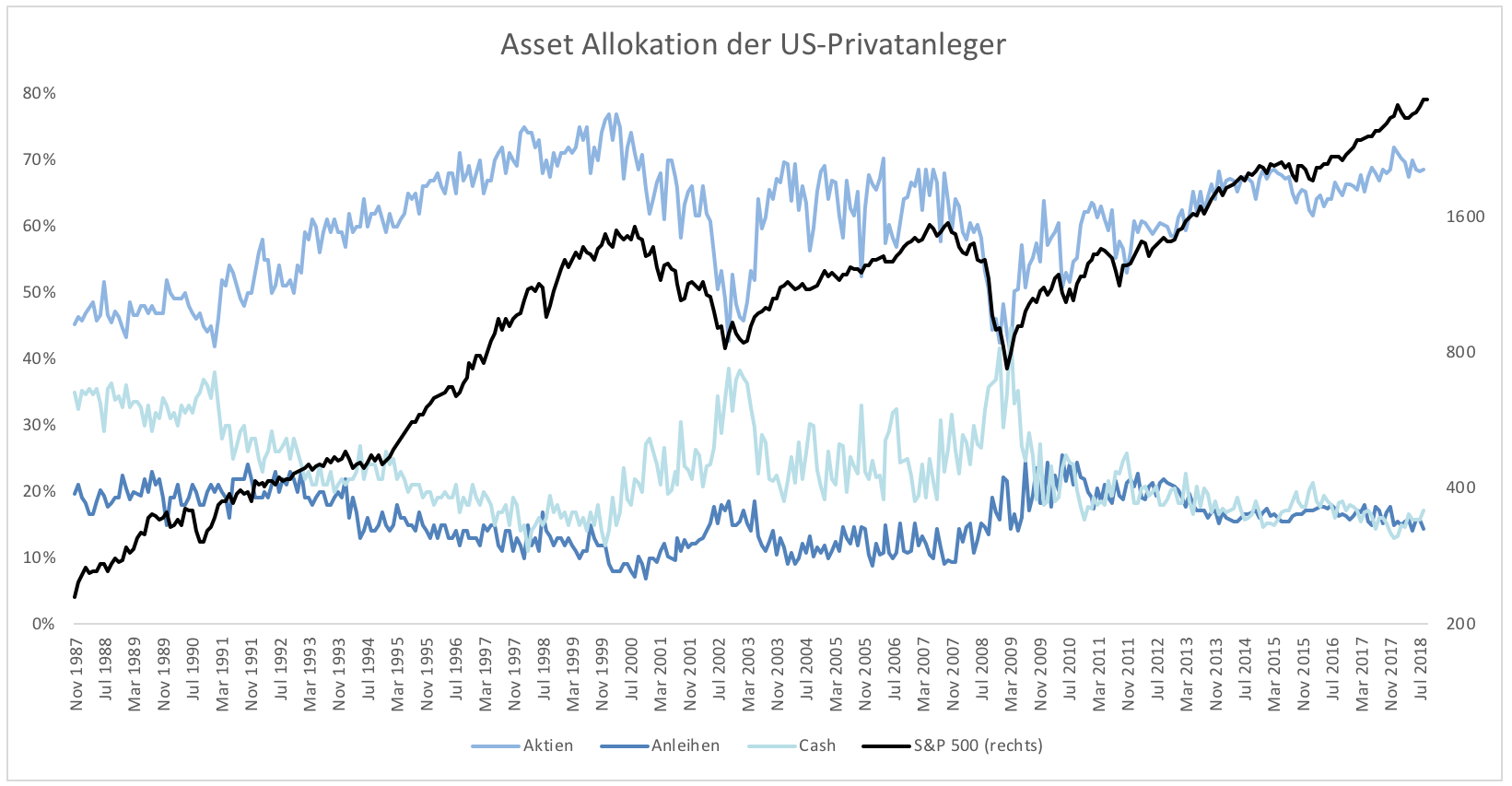

Im Gegensatz zu den Fondsmanagern sind Privatanleger prozyklisch (Grafik 2). Sie bauen mit steigenden Kursen ihren Barbestand ab und in einer Korrektur bauen sie ihn auf. Das ist das Äquivalent zu teuer kaufen und billig verkaufen.

Aktuell ist der Barbestand niedrig, ist aber in den letzten Monaten gestiegen. Anleger haben einen Teil der Erholung nach der Korrektur zu Beginn des Jahres verpasst. Sie dürften bei weiterhin robuster Kursentwicklung den Preisen hinterherlaufen.

Sofern es keinen externen Schock wie vor 10 Jahren mit Lehman gibt, sehe ich keinen Grund, weshalb wir in diesem Jahr keine solide Jahresendrally sehen sollten. Was danach geschieht, steht auf einem anderen Blatt.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.