Wird die Börse zur „Einbahnstraße“?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Je näher der Jahresultimo rückt, desto größer wird bei den Anlegern die Vorfreude auf die Jahresend-Rally. Vielleicht wurde dieses Jahr aber bereits zuviel vorweggenommen oder könnte sogar ein unerwarteter Ausverkauf drohen, wie von so manchem Skeptiker befürchtet wird. Mit dem neuen Flex-Kupon-Express-Papier können sich Anleger auch vor stärkeren Kursrücksetzern wappnen, ohne auf eine Renditechance verzichten zu müssen.

Befindet sich das Jahr in seinen letzten Zügen, wird von den Berichterstattern an den Finanzmärkten immer wieder die gleiche Frage an die Experten gestellt. Was ist mit der Jahresend-Rally, kommt sie noch oder sind wir bereits mitten drin? Bei unserer aktuellen wöchentlichen Umfrage auf www.godmode-trader.de zeigt sich zu dem Thema in diesem zweiten fast ausschließlich von dem billigen Geld der Notenbanken getriebenen Jahr hintereinander keine klare Mehrheit. Während etwa 37 Prozent der User fest damit rechnen, sind sich knapp 27 Prozent bislang noch unsicher und 36 Prozent halten den Markt sogar für so stark überkauft, dass es in den nächsten Wochen nur noch nach unten gehen kann und das mit den beiden nach dem April historisch gesehen besten Börsenmonaten vor der Brust, die laut Thomas Koch auf „welt.de“ beim DAX seit 1987 mit Wahrscheinlichkeiten von 70 bzw. 80 Prozent positiv endeten.

Normal ist das nicht

Was soll da eigentlich noch schiefgehen, zumal eigentlich alles für scheinbar weiter steigende Kurse spricht. Wiederum die Historie bemüht, kam es fast immer nur dann zu Abschlägen zum Jahresende, wenn auch die Monate zuvor nicht besonders gut gelaufen waren. Dreht man den Spieß einmal um und registriert die in diesem Jahr in den beiden gefürchteten Monaten August und vor allem September extrem starke Kursentwicklung als völlig unnormal, wird

schnell klar, dass alte Börsengesetze gerade in diesem Jahr durch die ebenfalls historisch gesehen einzigartige Geldflutung der Märkte nicht mehr so ganz zu gelten scheinen. Großinvestor Carl Icahn hat erst in dieser Woche vor dieser Entwicklung gewarnt und zeigt sich gegenüber Aktien derzeit äußerst vorsichtig. Aber vielleicht ist die Börse gerade dabei, sich tatsächlich zu einer Einbahnstraße zu entwickeln, in der es wie schon von so manchem Anlage-Profi verkündet, über viele Jahre nur noch nach oben gehen kann. Das könnte aber auch ein Trugschluss sein. Ähnliches hatte ja auch schon vor Jahren Franz Beckenbauer behauptet, als es um die Entwicklung des deutschen Fußballs nach dem Anschluss der neuen Bundesländer ging. Einige Jahre später war der Begriff des deutschen Rumpel-Fußballs geboren.

Indexentwicklung bestimmt Zins und Tilgung

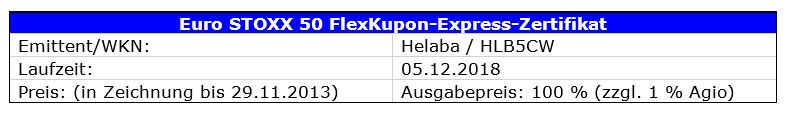

Flexibilität und ein gesundes Risikobewusstsein könnten in den nächsten Jahren also durchaus auch am Anlagemarkt gefragt sein. Ein neues, noch bis 29. November zeichenbares Express-Zertifikat der Landesbank Hessen-Thüringen (Helaba) auf den Euro STOXX 50 bietet dem Investor einen sogenannten FlexKupon, der an den jährlichen Bewertungstagen gezahlt wird, wenn der Index an keinem Tag des vorangegangenen Laufzeitjahres auf Schlusskursbasis unter der Barriere von 58 Prozent des Startlevels notiert. Auf Basis des aktuellen Indexstandes von 3.060 Punkten würde dies einem Niveau von etwa 1.775 Zählern entsprechen. Diese Marke wäre von keinem der beiden letzten großen Crash-Tiefs 2009 und 2003 verletzt worden. Geht die Rechnung auf, erhält der Anleger einen Kupon in Höhe des aktuellen Indexstandes multipliziert mit dem Faktor 0,20 Prozent. Momentan würde dies einem Wert von immerhin 6,12 Prozent entsprechen. Kommt es jedoch zu einer Schwellenverletzung, wird zumindest in dem betreffenden Jahr kein Zins ausgeschüttet. Insgesamt bestehen bei dem bis November 2018 laufenden Papier also fünf unabhängige Möglichkeiten auf eine Kupon-Erstattung.

Hohe Schutzwirkung durch tiefe Barriere

Da es sich hier um ein Express-Zertifikat handelt, besteht außerdem jährlich die Chance auf eine vorzeitige Fälligstellung, wenn der Index diesmal auf Stichtagsbasis das Auflageniveau behauptet. Gelingt dies auch nach dem vierten Jahr nicht, entscheidet die 58-prozentige Barriere ebenfalls darüber, ob es bei Einhaltung zur Nominaltilgung und Zinszahlung oder nur noch zur Rückzahlung des Nennwerts entsprechend der tatsächlichen Indexentwicklung kommt. Auch dabei werden die Schlusskurse des letzten Laufzeitjahres zugrunde gelegt.

Der Börse Go Tipp:

Das Zertifikat zeigt sich äußerst flexibel, da sowohl Zins als auch Tilgung von der Entwicklung des Euro STOXX 50 abhängig sind. Dabei profitiert der Anleger von weiteren Kursanstiegen, während Rücksetzer die Rendite schmälern. Der 42-prozentige Puffer gewährt einen hohen Schutzfaktor, der sich immer nur über einen 1-jährigen Beobachtungszeitraum bewähren muss. Sollte also z.B. ein großer Crash in einem Jahr den Kupon verhindern, besteht in den Folgejahren wieder die Möglichkeit auf eine Rendite und bleibt auch die finale Rückzahlung am regulären Laufzeitende zunächst einmal davon unbelastet, sofern dieser Fall nicht gerade im letzten Jahr eintritt.

Autor: Armin Geier, http://www.godmode-trader.de/zertifikate

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.