Wieso lockert die Fed die Geldpolitik?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die Notenbank hat unter Ben Bernanke und während der Finanzkrise die Transparenz stark erhöht. Vor dieser Zeit gab es nach den Zinsentscheiden keine Pressekonferenz. Als diese 2011 eingeführt wurden, gab es vier Pressekonferenzen pro Jahr. Erst 2018 wurde dies geändert und jeder Zinsentscheid wird nun von einer Pressekonferenz begleitet.

Die Transparenz war aus Sicht der Fed notwendig. Geldpolitik wurde durch die Finanzkrise mehr als nur ein Zinsentscheid. Es gab Erklärungsbedarf. Ebenso war es der Notenbank wichtig, dass Marktteilnehmer keine Fehlinterpretationen vornehmen und einen Ausblick auf die zukünftige Geldpolitik erhielten.

Erwartungen, wie sich die zukünftige Geldpolitik verändern wird, spielen heute eine große Bedeutung. Obwohl der US-Leitzins das zyklische Hoch noch nicht erreicht hat und die Fed die Zinsen wahrscheinlich bis März 2023 anheben wird, erwarten Marktteilnehmer bereits Zinssenkungen.

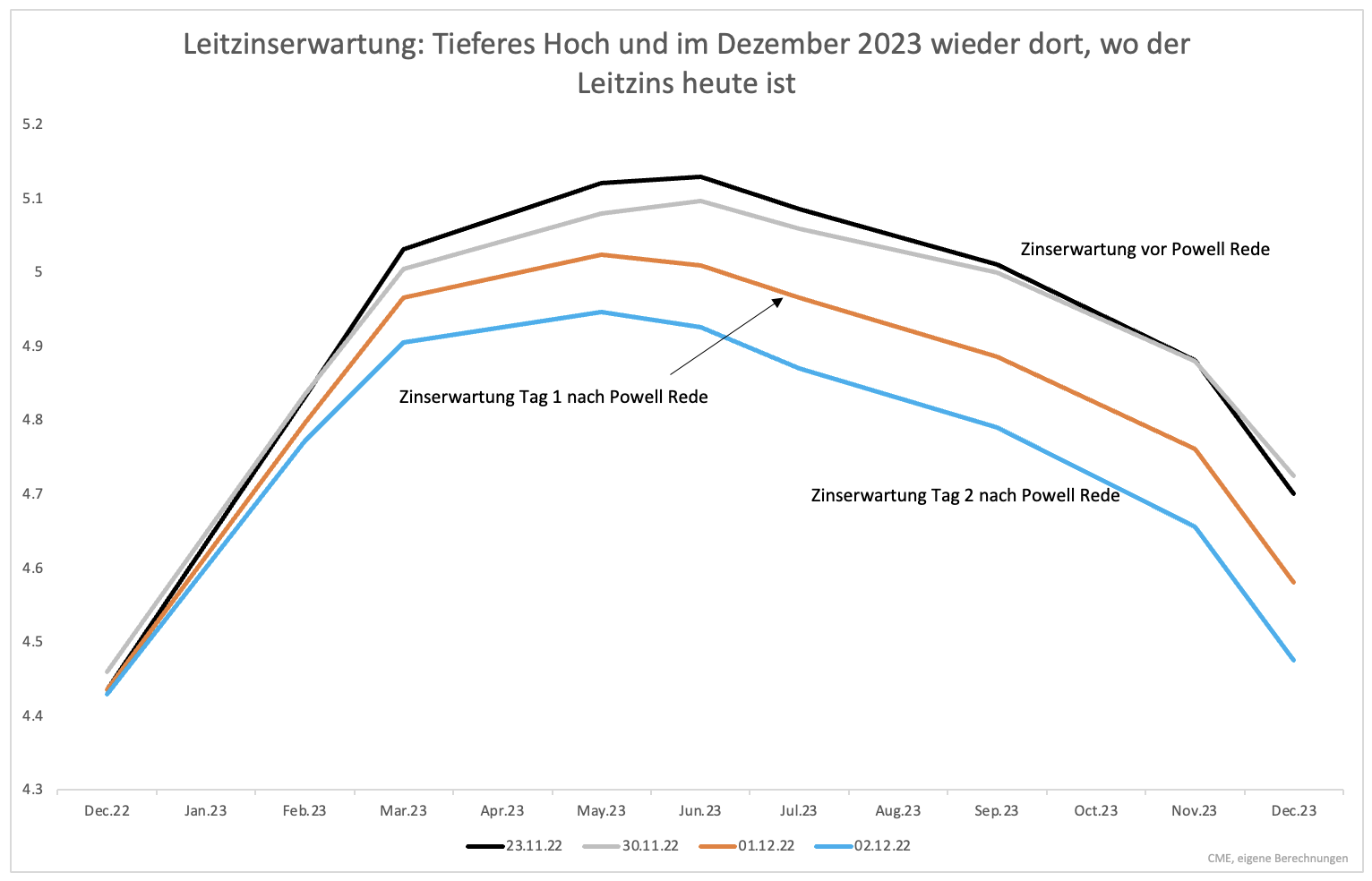

Die Erwartung auf sinkende Zinsen in der zweiten Jahreshälfte 2023 ist nicht neu. In den vergangenen zwei Handelstagen bekam die Erwartung jedoch eine neue Bedeutung. Bevor Jerome Powell am vergangenen Mittwoch praktisch eine Garantie dafür abgab, dass der Zins im Dezember um 0,5 Prozentpunkte und nicht um 0,75 Prozentpunkte steigen wird, erwartete der Markt das Zinshoch im Juni 2023 bei 5-5,25 %.

In den zwei Handelstagen danach verschob sich die Kurve deutlich nach unten. Das Zinshoch wird nun im Mai bei 4,75-5 % erwartet. Danach sollen die Zinsen nicht nur sinken, sondern im Dezember 2023 wieder dort stehen, wo sie im Dezember 2022 stehen werden (siehe Grafik).

Erwartungen bestimmen die Marktzinsen. Die Rendite 10-jähriger Anleihen ist von einem Hoch bei 4,3 % fast einen Prozentpunkt auf 3,45 % gefallen. An der Rendite 10-jähriger Anleihen hängen unter anderem die Zinsen für Immobilienkredite. Diese sind um einen Prozentpunkt gefallen.

Renditen von Unternehmensanleihen im Hochzinsbereich liegen inzwischen wieder unter 8 %. Vor kurzem lagen sie bei 9,5 %. Bei Anleihen von Unternehmen mit guter Bonität liegt die Rendite wieder bei 5 % anstatt bei mehr als 6 %. Dadurch haben sich die Finanzierungsbedingungen deutlich verbessert. Es ist, als ob die Fed die Geldpolitik gelockert hätte.

Das ist die Kehrseite der Transparenz. Wenn der Ausblick klar ist und Garantien abgegeben werden, was beim nächsten Zinsentscheid geschieht, nimmt der Markt die Bewegung vorweg. Es kommt so nun zu einer Lockerung, obwohl die Fed dies nicht unbedingt beabsichtigt hat.

Das führt zu der etwas bizarren Situation, dass der nächste Zinsentscheid aufgrund der Transparenz (führte zu einer Lockerung) zu einer Überraschung werden könnte. Auch wenn die Fed den Leitzins nur um 50 Basispunkte anhebt, hat sie Instrumente, um die Lockerung der Finanzierungsbedingungen wieder zu stoppen.

Sie kann ihre Leitzinsprognose für 2023 deutlicher anheben und das Zinshoch auf Mitte 2023 verschieben und dies anstatt bei 5 % bei 5,5 %. Die Fed kann die Dynamik wieder einfangen. Wieso sie sich überhaupt in diese Situation hineinmanövriert hat, weiß sie allerdings nur selbst.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.