Wieso Intuition Rendite kostet

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Aktuell macht für viele an der Börse ein Aspekt wenig Sinn. Das ist die hohe Bewertung des US-Aktienmarktes. Im Rest der Welt ist die Überbewertung weniger stark ausgeprägt. Das hat auch damit zu tun, dass in den USA sehr viel mehr Privathaushalte an die Börse geströmt sind als etwa in Europa.

Historisch betrachtet ist vollkommen klar, dass der Markt sehr hoch bewertet ist. Die Historie sagt auch, dass die Kurse nicht ewig auf diesem Bewertungsniveau bleiben. Wenn die Bewertung keinen Sinn macht, ist eines nur konsequent und logisch: Man nimmt Gewinne mit, um der unweigerlich kommenden Korrektur zu entgehen.

Diese Überlegung basiert auf zwei Gründen. Einerseits ist vollkommen klar, dass die hohe Bewertung korrigiert werden muss. Andererseits macht es Sinn, dass die Korrektur heftiger ausfällt, wenn der Markt höher bewertet ist. In der Folge nimmt man Gewinne mit. Und was geschieht? Der Markt steigt weiter.

Früher oder später wird die hohe Bewertung tatsächlich korrigiert. In den meisten Fällen ist es allerdings später als man glaubt. Die große Überraschung eines überbewerteten Marktes ist nämlich, dass der Markt selten und nur in geringem Umfang korrigiert.

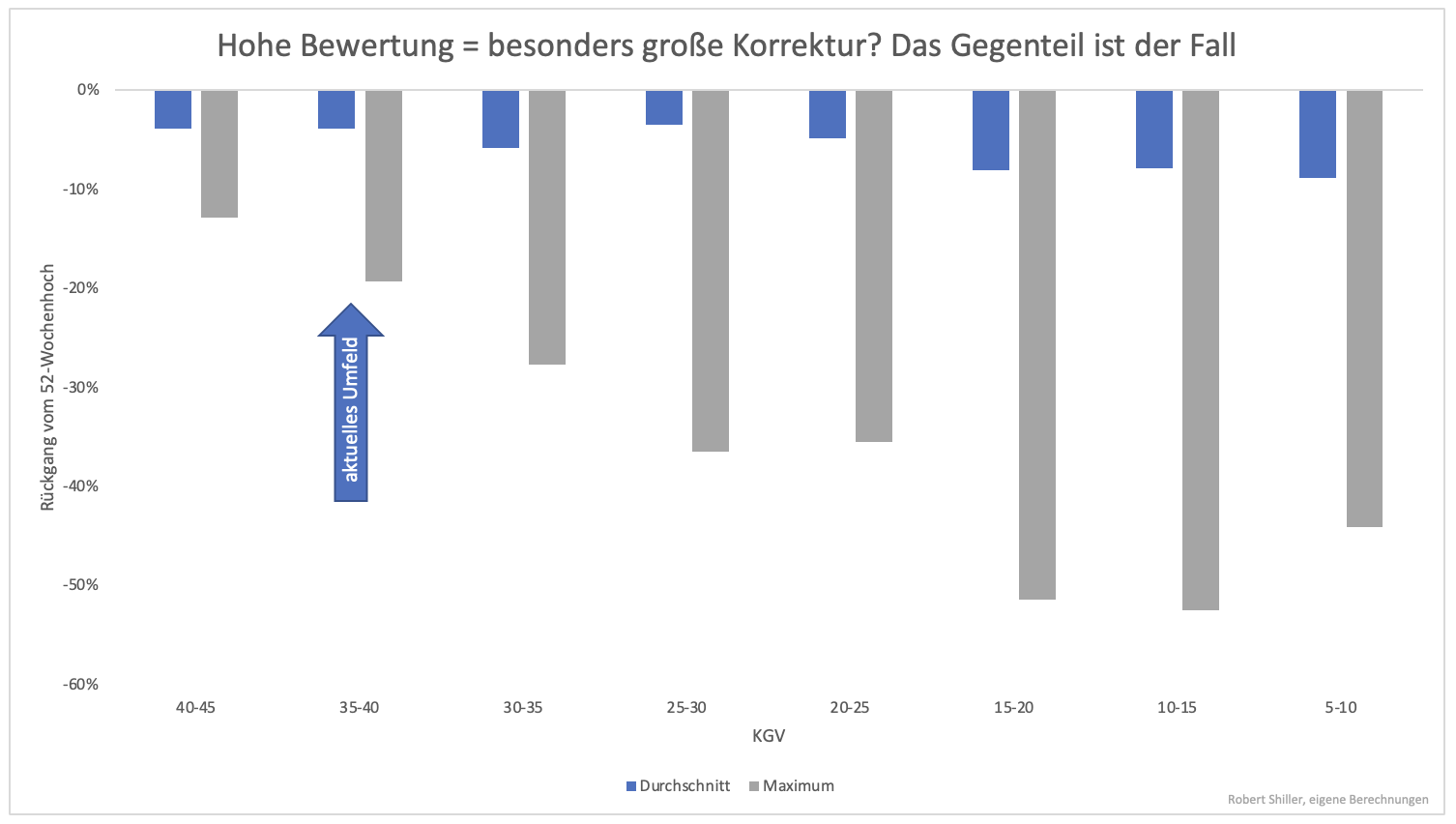

Ist der Markt so hoch bewertet wie jetzt, kommt es im Durchschnitt zu einer Korrektur im Bereich von 4 % vom 52-Wochenhoch. Die größte Korrektur lag bei 20 %. 20 % ist ein schmerzhafter Rückgang. Ist der Markt allerdings weniger hoch bewertet, kommt es zu größeren Korrekturen, sowohl im Durchschnitt als auch im Maximum (Grafik 1).

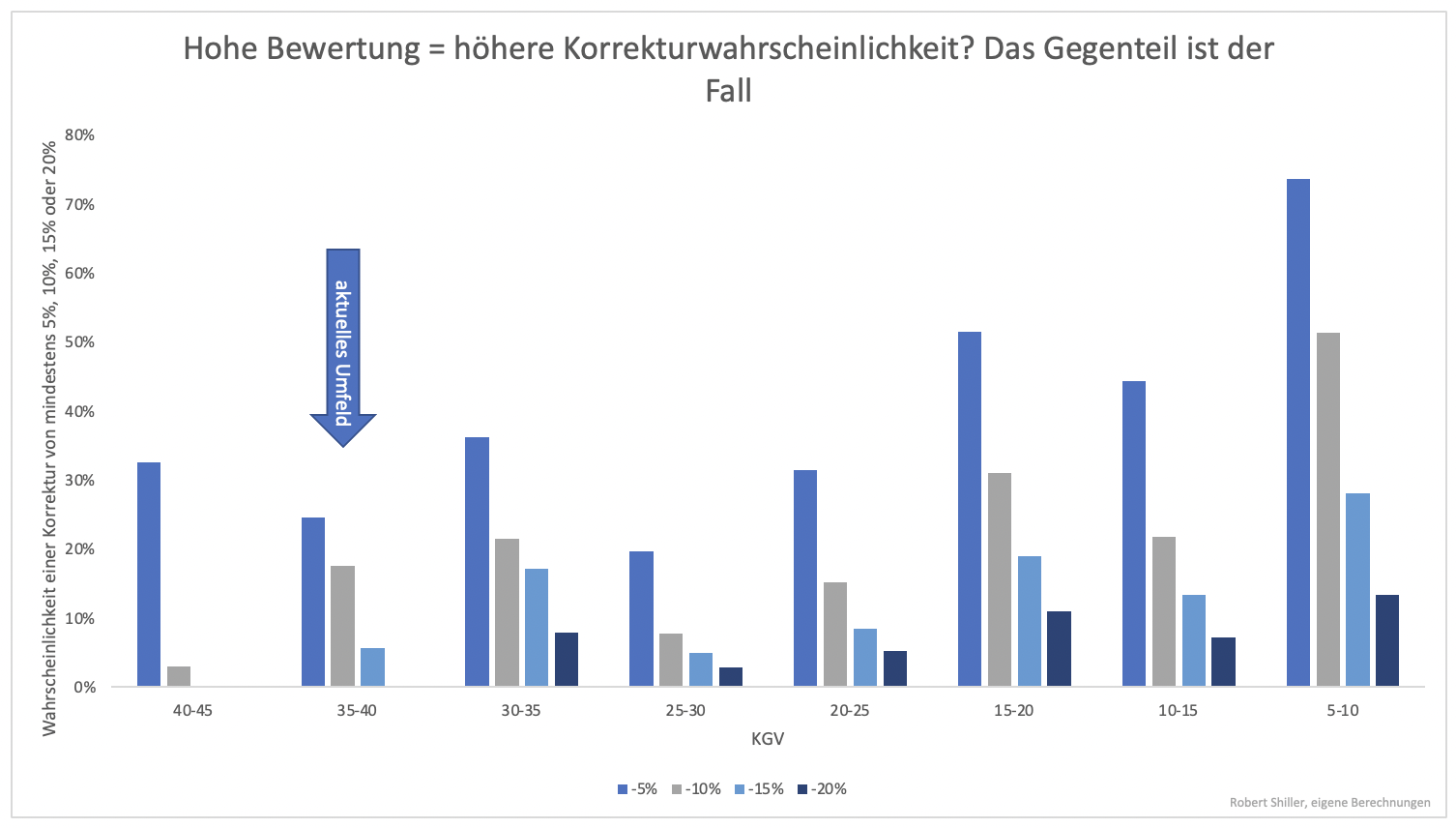

Das ist alles andere als intuitiv. Man erwartet das Gegenteil. Je höher der Markt bewertet ist, desto größer sollte auch die Korrektur sein. Damit der Überraschungen noch nicht genug: Auch die Wahrscheinlichkeit einer Korrektur ist reduziert. Die Wahrscheinlichkeit, dass es zu einer Korrektur von mindestens 5 % kommt, liegt im aktuellen Marktumfeld bei 25 %. Ist der Markt niedriger bewertet, ist die Wahrscheinlichkeit dafür in den meisten Fällen sehr viel höher (Grafik 2). Dass es zu einem Rückgang von mehr als 15 % kommt, ist sogar relativ unwahrscheinlich.

Das ist schon irgendwie ein starkes Stück. Der Aktienmarkt tendiert seltener und zu flacheren Korrekturen, wenn er hoch bewertet ist als umgekehrt. Intuitiv macht das keinen Sinn, lässt sich aber erklären. Nicht umsonst heißt es „the trend is your friend.“ Intakte Trends haben eine höhere Wahrscheinlichkeit, dass sie sich fortsetzen als dass sie sich umkehren.

Korrigiert der Markt hingegen, steigt erst die Volatilität über einen längeren Zeitraum an. Korrekturen sind häufiger und auch deren Größenordnungen steigen. Die Lehre daraus: Nicht zu früh Gewinne mitnehmen. In diesem Marktumfeld muss ich mich selbst täglich daran erinnern.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.