Wieso der Ausstieg aus der ultralockeren Geldpolitik dieses Mal schiefgehen kann

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die ultralockere Geldpolitik soll vor allem aus einem Grund beendet werden: Inflation. Notenbanken fühlen sich momentan sicher, dass sie den Kampf gegen die Inflation guten Gewissens beginnen können. Der Arbeitsmarkt ist solide, die Wirtschaft wächst. Die Bedingungen für eine straffere Geldpolitik sind dadurch gegeben.

Anleger trauen der Einschätzung der Notenbanker jedoch nicht. Sie erahnen einen geldpolitischen Fehler. Die Zinskurve (Differenz von lang- und kurzfristigen Zinsen) flacht rasant ab. Da bedeutet, dass Anleger in Zukunft deutlich geringeres Wachstum erwarten. Die Notenbank dürfte die Geldpolitik zu stark straffen, so lässt sich die aktuelle Entwicklung interpretieren.

Würden Anleger an ein Inflationsproblem glauben, wäre das Problem weniger stark ausgeprägt. Anleger glauben aber nicht an ein Inflationsproblem. Sie bleiben bei der Meinung, die die Notenbank gerade erst geändert hat (es ist ein vorübergehendes Problem). Für diese Meinung gibt es gute Gründe.

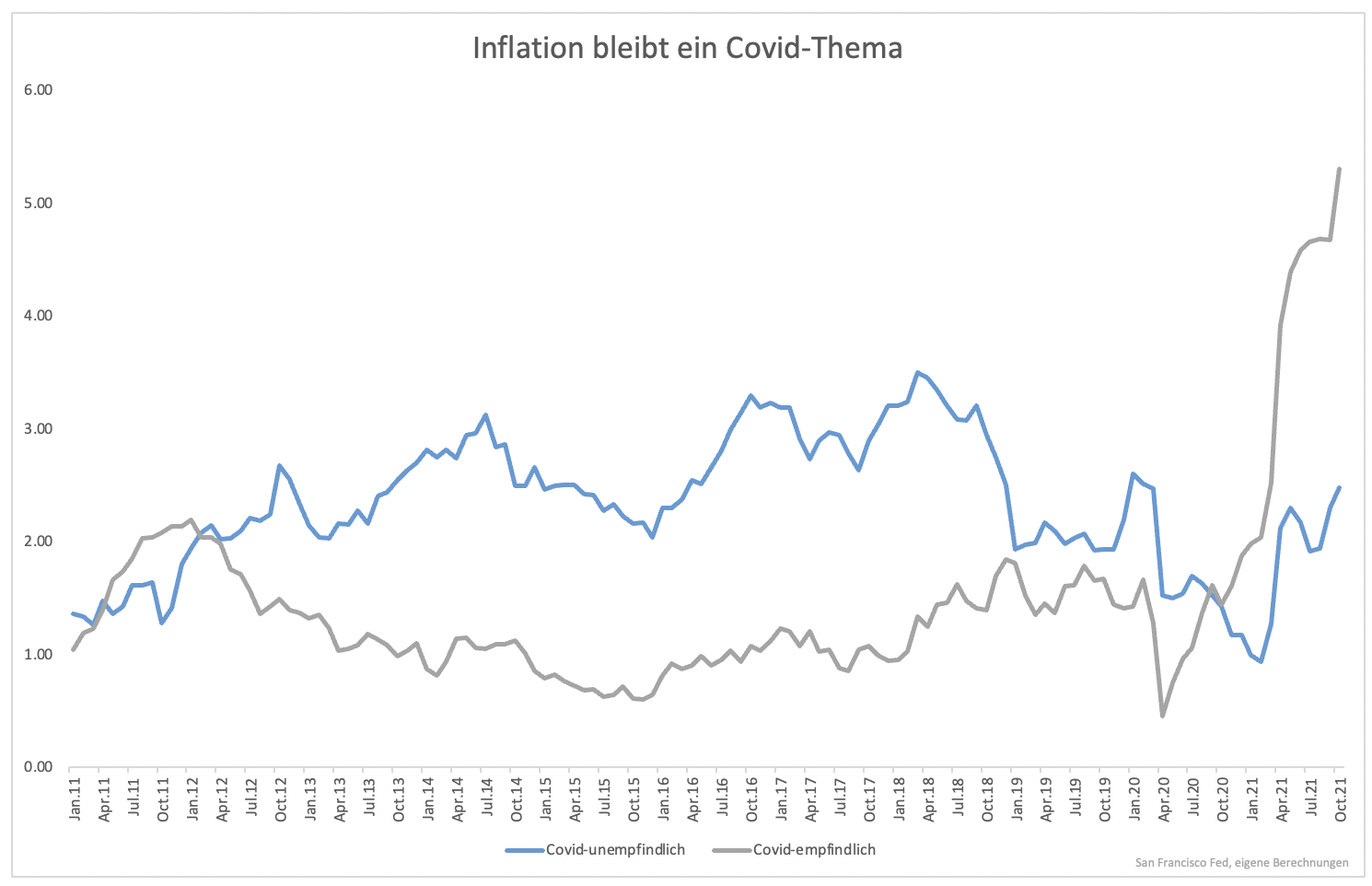

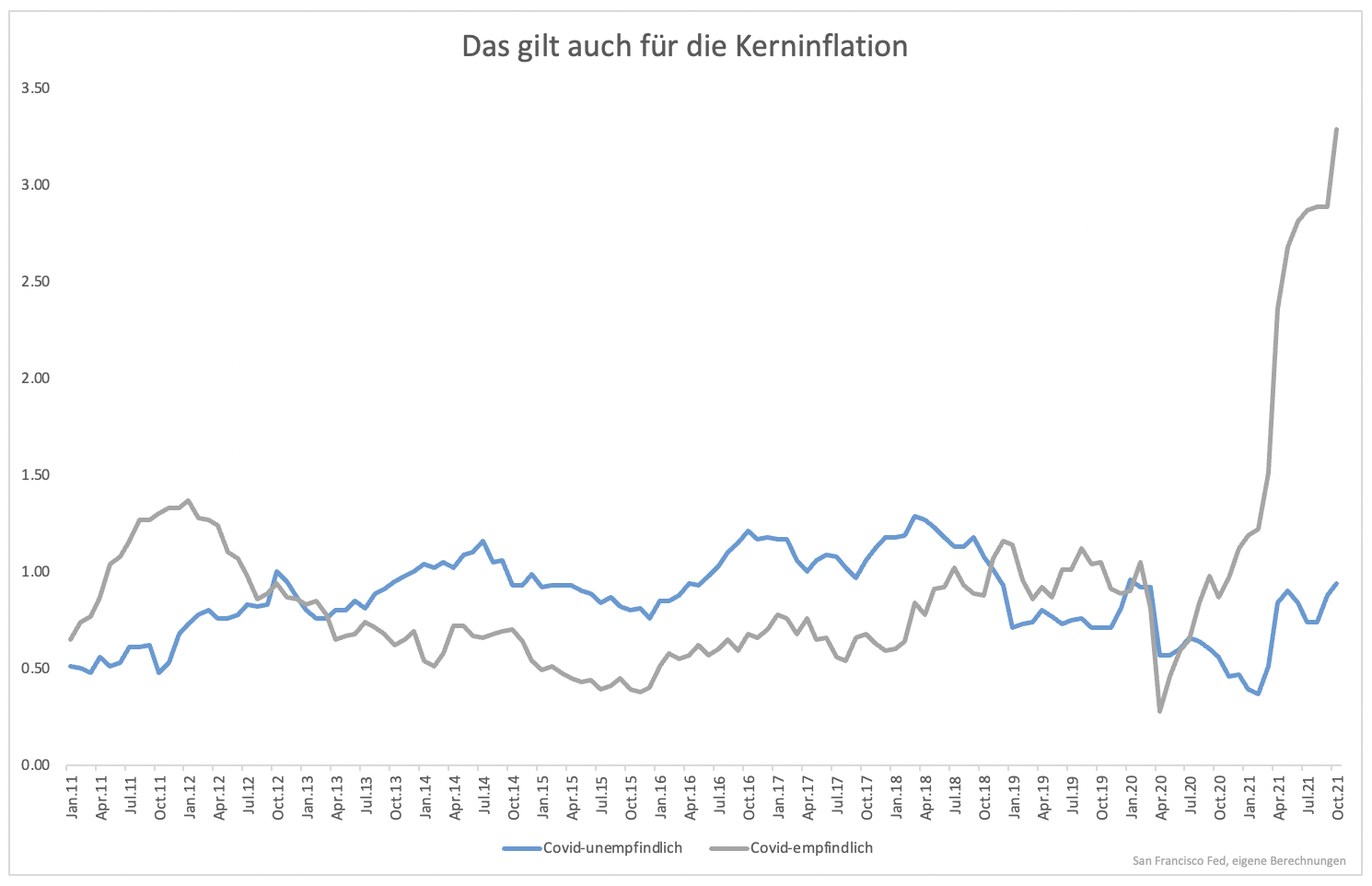

Der Inflationsanstieg ist nach wie vor ein Covid-Problem. Güter und Dienstleistungen, deren Preise von der Pandemie bestimmt werden, steigen stark an. Andere Preise tun dies nicht (Grafik 1). Das gilt für die generelle Inflationsrate ebenso wie für die Kerninflation (Grafik 2).

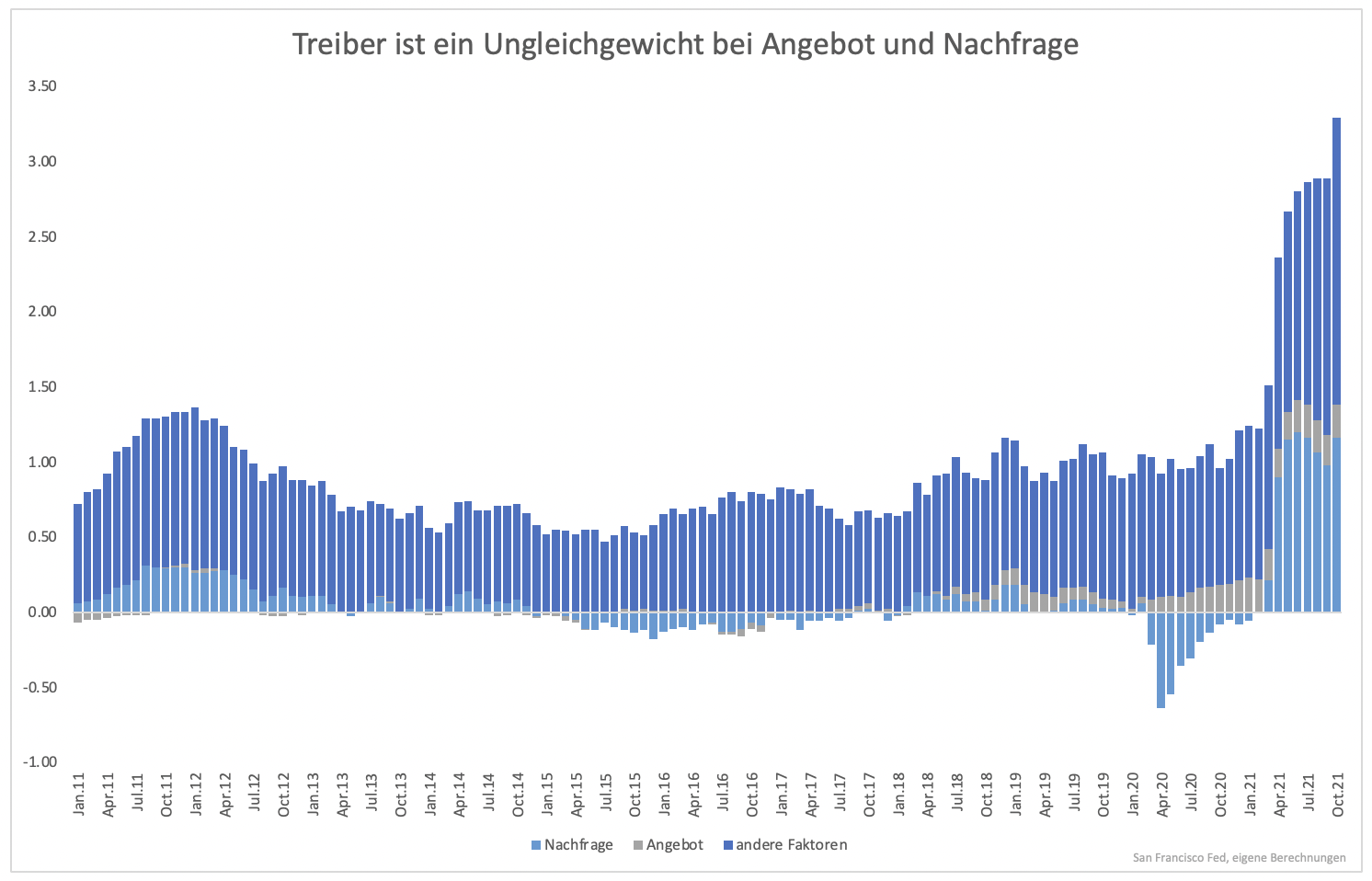

Der Hauptgrund für die höhere Inflation bleibt ein Ungleichgewicht bei Angebot und Nachfrage. Diese Komponenten lassen sich darstellen. Der Beitrag zur Kerninflation von knappem Angebot und ungewöhnlich hoher Nachfrage liegt bei fast 1,5 Prozentpunkten (Grafik 3). Ohne dieses Ungleichgewicht läge die Kernrate nicht bei mehr als 3 %, sondern unterhalb von 2 %.

Die Pandemie kann man inzwischen nicht mehr als vorübergehend bezeichnen. Sie feiert ihren zweiten Geburtstag und wird auch noch einen dritten feiern. Anleger erwarten jedoch, dass sich die Probleme des Ungleichwichts mit der Zeit in jedem Fall abschwächen und die Inflation wieder sinkt.

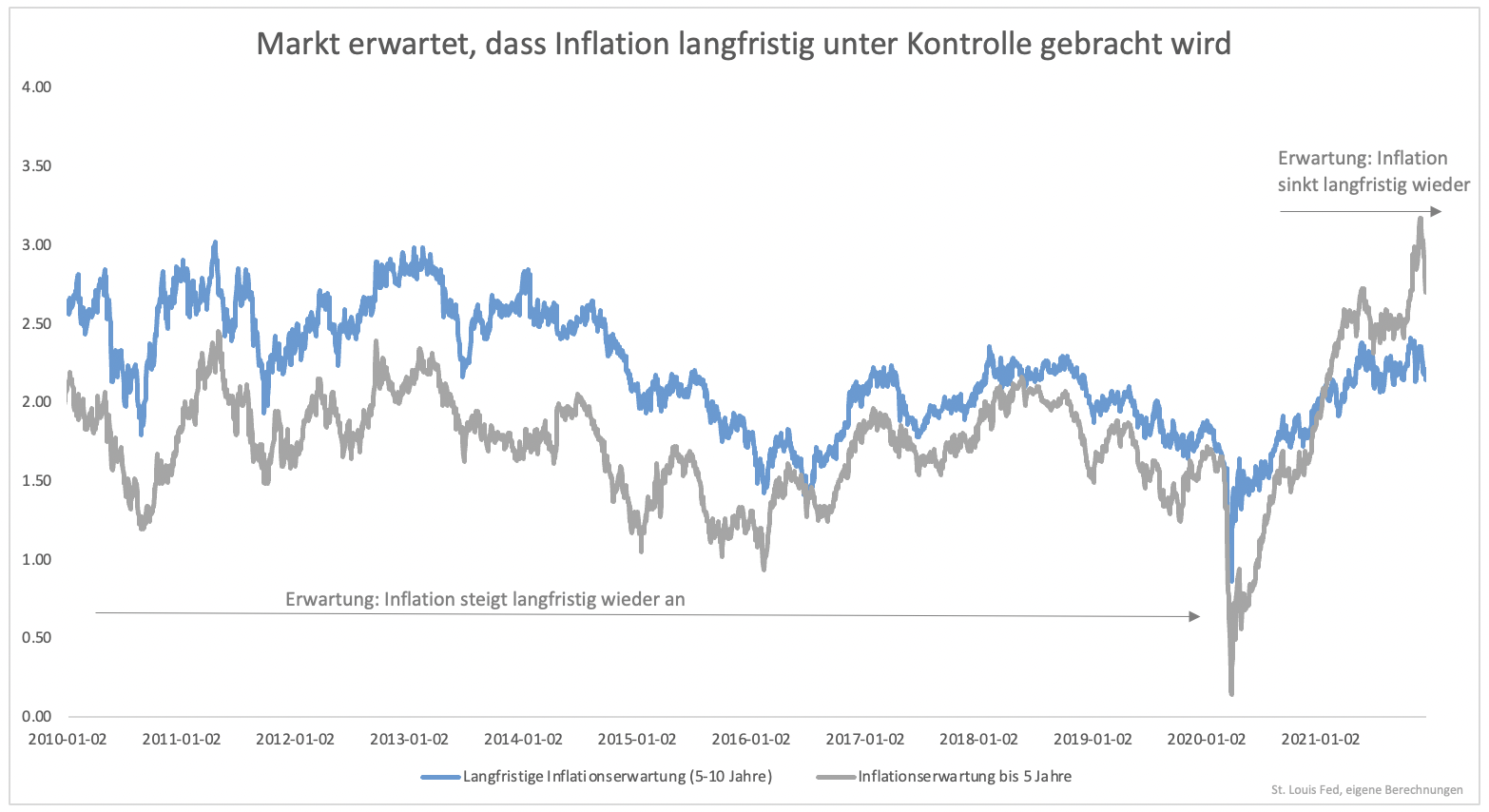

Diese Erwartung wird deutlich, wenn man die Inflationserwartungen betrachtet (Grafik 4). In der Periode, in der die Inflation niedrig war (seit der Finanzkrise), lagen die langfristigen Inflationserwartungen immer über den mittelfristigen. Anleger erwarteten, dass die Notenbank ihr Ziel langfristig erreichen würde.

Derzeit liegt die mittelfristige Erwartung über der langfristigen. Anleger erwarten also, dass die Inflation wieder zurückgeht und sich das Problem in spätestens fünf Jahren aufgelöst hat. Diese Erwartung hatte bereits Gültigkeit, als Notenbanken noch nicht über eine straffere Geldpolitik zur Inflationsbekämpfung nachdachten.

Straffen Notenbanken die Geldpolitik, obwohl es Anleger als Fehler erachten, wird es ungemütlich. Schon einmal erachtete der Markt die rasche Straffung für falsch. Das war Ende 2018. Es folgte beinahe ein Bärenmarkt. Ähnliches wäre auch dieses Mal zu befürchten.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Wenn der Präsident Biden schon vor Bekanntgabe der Inflationszahlen gestern den Markt vorbereiten muss auf höhere Inflationszahlen ist abzusehen wie das Spiel weitergeht. Hat gestern zur Überraschung vieler Markteilnehmer relativ gut funktioniert. Für mich hat es aber eine Signalwirkung für die Zukunft.

Immer wieder sehr interessant ihre Analysen zu lesen.

Vielen Dank und weiter so.