Wieso crasht auch der Emissionsmarkt?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

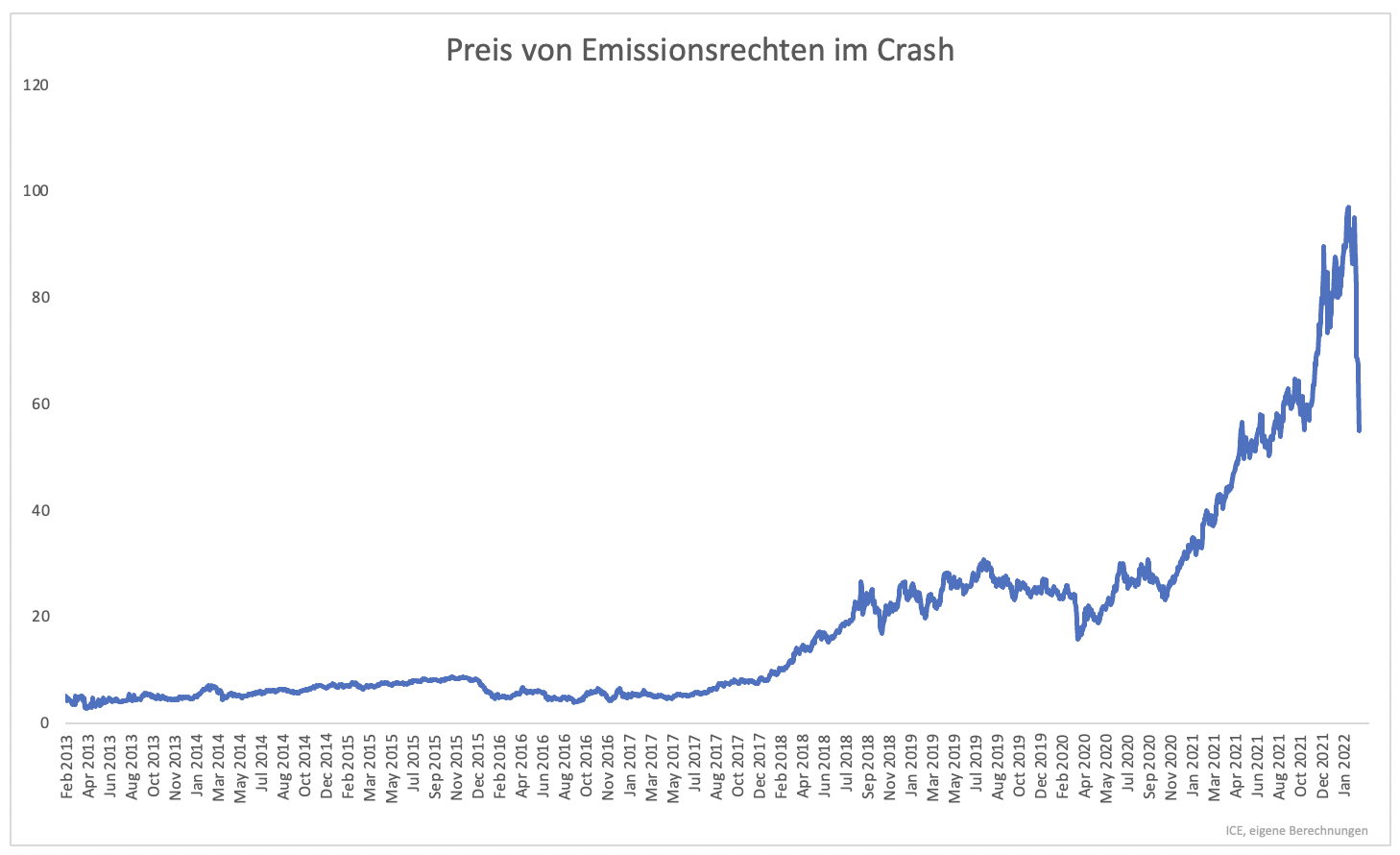

Noch vor wenigen Tagen stand der CO2 Preis in Europa bei fast 100 Euro (Grafik 1). Zeitweise fiel der Preis unter die Marke von 55 Euro. Dagegen hat sich der Aktienmarkt noch gut gehalten… Was steckt also dahinter?

Die Logik sagt eigentlich, dass der Preis für Emissionsrechte steigen sollte. Europa und vor allem Deutschland haben in den vergangenen Jahren vermehrt auf Erdgas gesetzt. Es ist zwar keine erneuerbare Energie, aber weniger schädlich als Kohle. Steigt der Preis für Erdgas stark an, werden Alternativen zu Erdgas (wie Kohle) attraktiv.

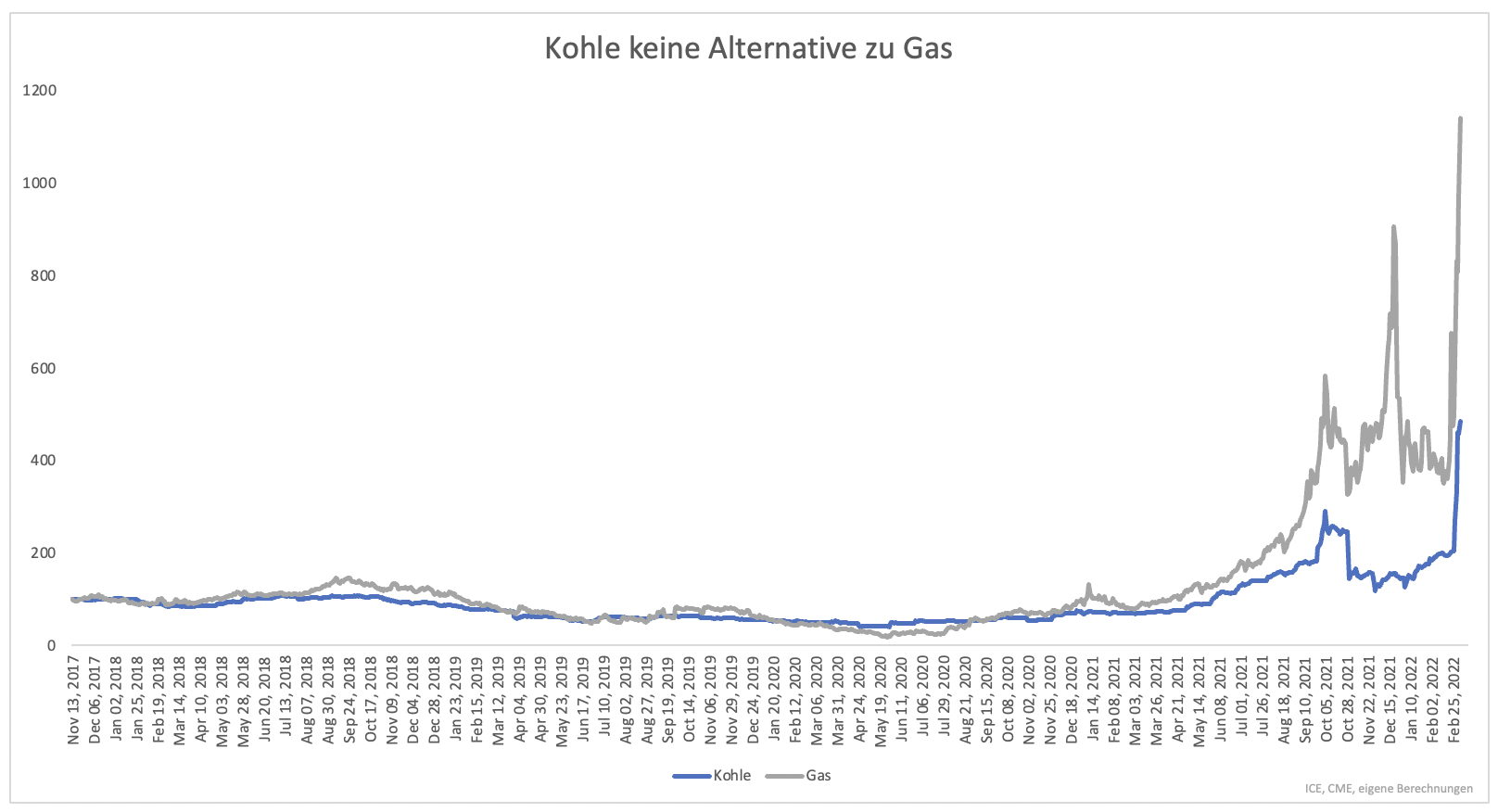

Diesen Fall gab es Ende 2021. Der Gaspreis stieg, weil Russland bereits damals weniger Gas lieferte als sonst üblich. Der Kohlepreis blieb vergleichsweise niedrig. Es bestand ein großer Anreiz auf Kohle umzusteigen. Da Kohle mehr CO2 ausstößt als Gas, stieg der Preis für Emissionsrechte.

Der Gaspreis hat sich zuletzt verdreifacht. Es wäre logisch, wenn nun wieder mehr Kohle nachgefragt wird und daher der Preis von CO2 steigt. Die Sache hat einen Haken. Russland liefert nicht nur Erdgas, es liefert auch Kohle. Ohne russische Kohle gibt es in Europa ein Defizit. Der Preis von Kohle vervierfachte sich seit dem Tief Ende 2021.

Da Kohle und Gas gleichzeitig und schnell teurer werden (Grafik 2), gilt die übliche Logik derzeit nicht. Es besteht zudem die Möglichkeit, dass wegen Knappheit weniger Energie produziert werden kann. Weniger Produktion bedeutet auch weniger Treibhausgase.

Wirtschaftlich befindet sich Europa nun ohnehin in einer Rezession. Knappheit und Preisanstiege bei Rohstoffen machen eine Rezession unausweichlich. Auch das senkt den Ausstoß von Treibhausgasen. Solange nicht klar ist, dass die europäische Wirtschaft wächst, wird eine Erholung des CO2 Preises schwierig.

Der Crash hat allerdings nicht nur fundamentale Gründe. Zum Teil dürften Stop Loss Marken unterschritten worden sein, die zu einem automatischen Selloff führten. Internationale Anleger überlegen sich darüber hinaus gut, wie viele europäische Anlagen sie in ihren Depots haben wollen. Der CO2 Markt ist weniger liquide als etwa der Aktien- oder Anleihemarkt. Je weniger Liquidität vorhanden ist, desto riskanter ist eine Anlage. In unsicheren Zeiten sind Emissionsrechte also nicht unbedingt ein Hort der Stabilität.

Kurzfristig ist schwer abzusehen, wohin der Preis tendiert. Mittelfristig ist ein Rebound wahrscheinlich. Die Sicherheit der Energieversorgung hat heute eine ganz andere Priorität als vor drei Wochen. Selbst Deutschland überlegt Kohle- und Atomkraftwerke nun länger am Netz zu lassen. Mittelfristig sollte der Bedarf an CO2 Zertifikaten höher ausfallen als ohne Krieg. Langfristig gilt das nicht. Die Krise beschleunigt den Wandel zu Erneuerbaren. Der Bedarf an Emissionsrechten wird dann schneller sinken. Das ist jedoch ein Effekt, der sich nicht vor der zweiten Hälfte des Jahrzehnts bemerkbar machen dürfte.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

- 75 Euro Startguthaben bei justTRADE

- ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

- 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen & dank Quote-Request-Order

Nur für kurze Zeit: Erhalte 3 Monate stock3 Plus oder stock3 Tech gratis on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.