Wie viel saisonalen Rückenwind bekommt der Aktienmarkt dieses Jahr?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

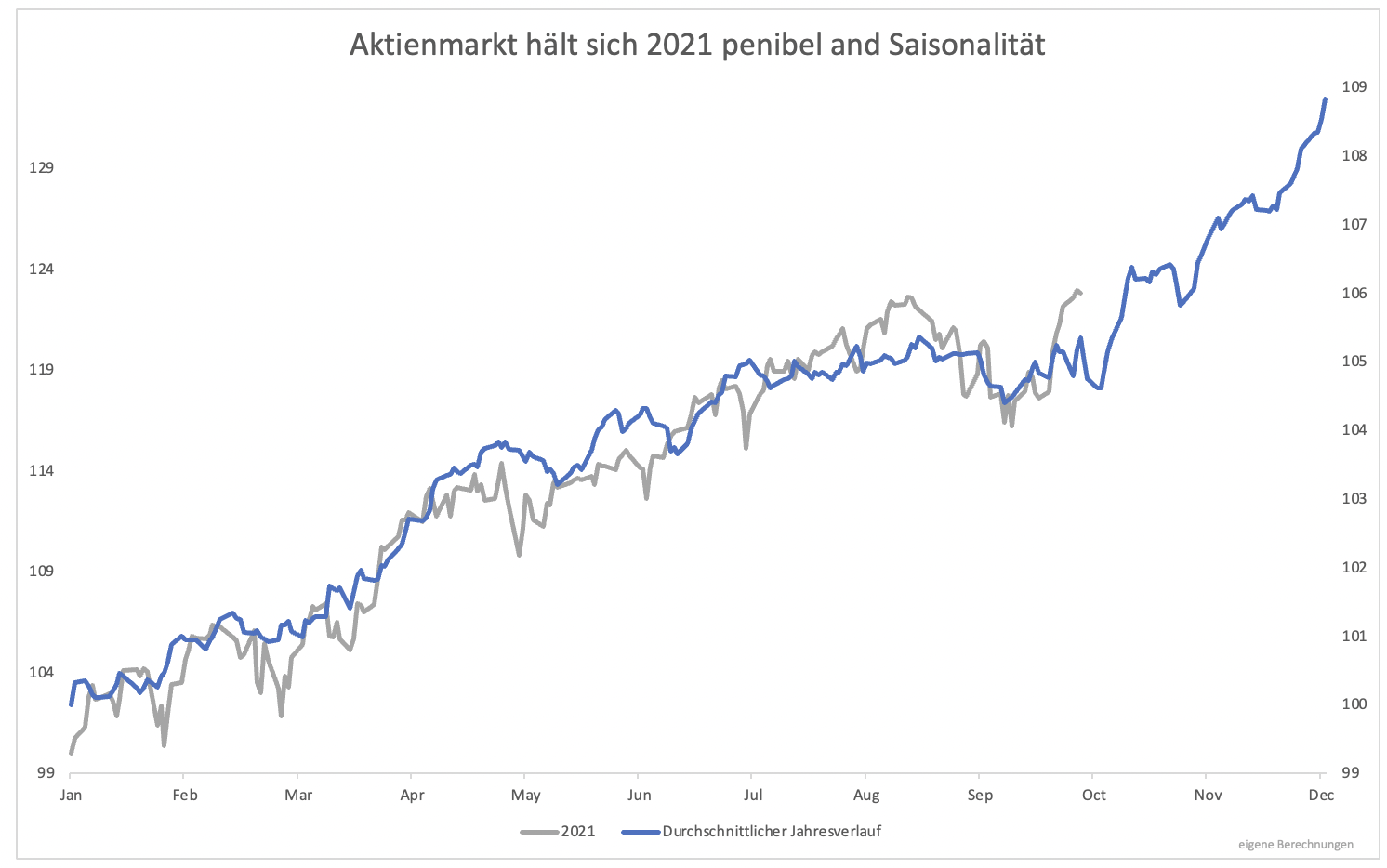

Der Aktienmarkt entwickelt sich entlang eines saisonalen Musters. Ein typisches Muster gesteht dem Markt ab Ende Oktober bis Jahresende einen starken Aufwärtstrend zu. Der Startschuss zu diesem Trend fällt meist im Oktober (Grafik 1). Auch dieses Jahr sieht es genau danach aus.

Überhaupt hat sich der Aktienmarkt in diesem Jahr sehr genau an die Saisonlität gehalten. Das ist überraschend. An Herausforderungen hat es nicht gemangelt. Ob neue Lockdowns, schleppende Impfkampagne, auslaufende Konjunkturprogramme oder eine Verlangsamung des Wachstums in China, nichts konnte den Aktienmarkt aus der Fassung bringen.

Bis Jahresende stehen weitere Herausforderungen an. Inzwischen gilt es als gesichert, dass die US-Notenbank bei ihrer nächsten Sitzung das Ende ihres Wertpapierkaufprogramms bekanntgeben wird. Den Aktienmarkt wird das nicht aus dem Tritt bringen. Die Notenbank hat es angekündigt und wer dann noch überrascht ist, hat einfach nicht zugehört.

Das einzige Überraschungspotential ist das Tempo des QE-Ausstiegs. Der Konsens geht dahin, dass die Käufe bis Juni 2022 auf Null reduziert sein sollen. Wird das Tempo nicht deutlich erhöht, ist auch bei diesem Detail nicht mit erhöhter Marktvolatilität zu rechnen.

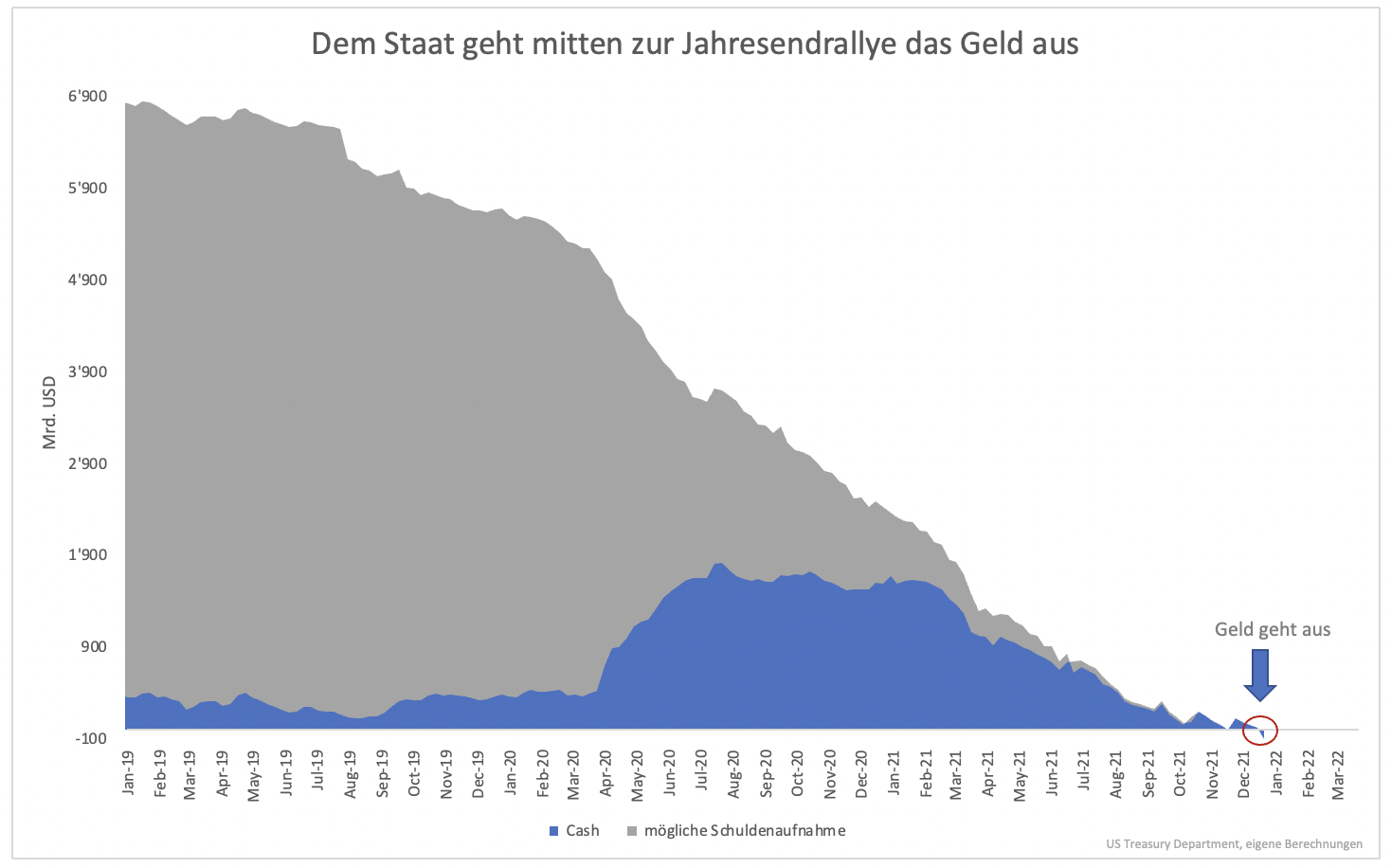

Die größere Herausforderung kommt von staatlicher Seite. Die Schuldenobergrenze wurde zwar angehoben, doch die US-Regierung braucht dringend mehr Geld. Die Ausgaben sind trotz sprudelnder Steuereinnahmen einfach zu hoch. Ohne zusätzliche Schuldenaufnahme geht dem Staat bald das Geld aus.

Aller Voraussicht nach kann der Staat bis Anfang Dezember seinen Geschäften normal nachgehen. Danach greifen außerordentliche Maßnahmen, sodass das Geld effektiv erst Ende Dezember ausgeht (Grafik 2). Die Daten zeigen, wie schnell sich der Barbestand der Regierung bereits reduziert hat.

Schulden können keine mehr aufgenommen werden. Die theoretische Schuldenaufnahme reduziert sich permanent und besteht aus der Differenz der tatsächlichen Schulden zur Schuldenobergrenze. Da diese erreicht ist und um eine Anhebung gerungen wird, kann sich der Staat nicht zusätzlich verschulden.

Bisher haben sich Politiker immer wieder einigen können. Der Aktienmarkt reagiert trotzdem jedes Mal nervös. Niemand kann ausschließen, dass es nicht zu einem Unfall kommt. Die Wahrscheinlichkeit dafür ist aktuell besonders hoch. Republikaner und Demokraten können sich ohnehin nicht einigen. Zu allem Überfluss sind sich Demokraten untereinander nun auch nicht mehr einig. Sie blockieren sich selbst und sind eine stärkere Opposition zur eigenen Regierung als die Republikaner.

Das Geld geht dem Staat just dann aus, wenn die Jahresendrally ihre beste Zeit haben sollte. Bisher konnte sich der Aktienmarkt trotz Widrigkeiten an die Saisonalität halten. Nach derzeitigem Kenntnisstand ist das im Dezember eine gewagte Wette. Bis dahin ist noch Zeit und der Aktienmarkt hat, sofern die Saisonalität hält, theoretisch mehr als 5 % Luft nach oben.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.