Wie sinnvoll ist Hedging zur Absicherung gegen Kursverluste?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Hedging dient zur Absicherung einer Position oder eines Portfolios gegen Kursverluste. Doch wie genau können Privatanleger „hedgen“? Welche Instrumente und Strategien kommen beim Hedging zum Einsatz? Und wann ist ein simples Stop Loss besser geeignet? Diese und weitere Fragen sollen hier beantwortet werden.

Hedging: Begriffsdefinition und Ziele

Hedging ist ein Oberbegriff für Finanzgeschäfte, mit denen Kursrisiken abgesichert werden. Die Absicherung kann sich auf die Änderung von Aktienkursen, Zinssätzen (Bondkursen), Wechselkursen und Rohstoffpreisen beziehen und wird sowohl von institutionellen als auch privaten Investoren angewandt.

Zur Realisierung von Hedging Strategien stehen unterschiedliche Instrumente zur Verfügung.

Erstens können Kursrisiken durch den Einsatz von Futures und Optionen abgesichert werden.

Zweitens lässt sich das Gesamtrisiko eines Portfolios durch die Berücksichtigung von Korrelationen der Einzelwerte untereinander reduzieren.

Hedging dient verschiedenen Zwecken. Je nach Strategie kann das gesamte Marktrisiko oder lediglich ein Teil davon neutralisiert werden. Ein prominentes und von Privatanlegern häufig genutztes Produkt mit integriertem Teil-Hedging sind Quantozertifikate, mit denen z. B. an der Kursentwicklung von Rohstoffen oder US-Aktienindizes partizipiert werden kann.

Mit dem Quanto-Mechanismus wird das Wechselkursrisiko neutralisiert, so dass die Performance ausschließlich von der Kursentwicklung des eigentlichen Basiswertes abhängt.

Hedging Kategorien: Der „Perfect Hedge“ ist nicht die Regel

Die beiden für Privatanleger wesentlichen Hedging Kategorien sind Full Hedging und Downside Hedging. Beide Kategorien finden bei institutionellen Anlegern seit Jahrzehnten Anwendung, können aber auch durch Privatanleger eingesetzt werden.

FULL HEDGING

Mittels Full Hedging wird das gesamte Risiko einer Anlage oder eines Portfolios abgesichert. Im Fall einer Absicherung gegen Währungsrisiken bedeutet Full Hedging, dass der gesamte in einer ausländischen Währung investierte Betrag durch den Abschluss eines Termingeschäfts (Future oder Forward) abgesichert wird. Die Hedge Ratio, definiert als Verhältnis zwischen investierten und abgesichertem Betrag, beläuft sich in diesem Fall auf 1,0.

Die Absicherung gegen Währungsrisiken ist z. B. mit FX-Futures, aber auch durch CFDs möglich. Wechselkursschwankungen lassen sich ohne Basisrisiko hedgen, da der Gegenstand des Hedgings exakt dem abzusichernden Gegenstand des Portfolios entspricht (z. B. 100.000 USD in US-Aktien).

Um einen „Perfect Hedge“ handelt es sich trotz einer Hedge Ratio von 1,0 und nicht existentem Basisrisiko dennoch nicht.

Der Grund: Zum Zeitpunkt der Absicherung ist unklar, wie hoch die Mittelzuflüsse in fremder Währung tatsächlich ausfallen werden.

Soll ein Bestand an US-Aktien im aktuellen Gegenwert von 112.000 USD z. B. in sechs Monaten verkauft werden, lässt sich das Wechselkursrisiko durch den Kauf eines FX Futures im EUR/USD zu einem Kurs von 1,1200 neutralisieren – der aktuelle Kurs wird fixiert. Die Höhe der Mittelzuflüsse in sechs Monaten hängt aber auch von der Aktienkursentwicklung ab.

Steigen die Aktienkurse im selben Zeitraum, ist der auf den Anstieg entfallende Teil des Wechselkursrisikos nicht mehr abgesichert – in diesem Fall liegt ein Under-Hedge vor. Umgekehrt kommt es zu einem Over-Hedge, wenn die Aktienkurse im selben Zeitraum fallen.

Ungeachtet dessen schließt ein Full Hedge neben dem Großteil der Wechselkursverluste auch jegliche Gewinne aus Wechselkursverlusten aus. Dafür ist die Absicherung sehr kostengünstig, weil keine Optionsprämien gezahlt werden müssen.

Wie hoch die Kosten sind, hängt maßgeblich vom Verlauf der Terminpreiskurve ab:

Hat der Markt Wechselkursveränderungen zulasten des Akteurs bereits eingepreist, wird die Versicherung teurer.

DOWNSIDE HEDGING

Downside Hedging ist eine Hedging Strategie mit echtem Versicherungscharakter: Es wird eine Versicherungsprämie für den Schutz gegen Kursverluste gezahlt, während die Chance auf Kursgewinne in (fast) vollem Umfang erhalten bleibt.

Ein möglicher Anwendungsfall: Soll eine Aktie gegen befürchtete, zwischenzeitliche Kursverluste abgesichert werden, wird eine Put-Option auf die Aktie gekauft. Entspricht der Ausübungspreis der Option dem Marktpreis zu diesem Zeitpunkt, sind Kursrisiken vollständig abgesichert. Gleichzeitig besteht keine Einschränkung hinsichtlich der Partizipation an steigenden Kursen.

Durch die Aufnahme der Put-Option ins Portfolio ändert sich dessen Zusammensetzung. Stagniert der Aktienkurs, verfällt die Option irgendwann wertlos. In diesem Fall steht der Verlust der Optionsprämie einem unveränderten Aktienbestand gegenüber. Steigen die Aktienkurse, wird der Gewinn durch den in diesem Fall ebenfalls eintretenden Totalverlust der Option reduziert. Im Fall sinkender Kurse gleicht der Zuwachs beim inneren Wert der Option an deren Fälligkeitstag die Kursverluste vollständig aus, so dass sich der Ausgangswert des Portfolios lediglich um die Optionsprämie reduziert.

Die Deutsche Börse hat mit dem DAXplus Protective Put einen als ETF handelbaren Index mit inkludiertem Downside Hedging entwickelt. In dem Index befinden sich der DAX und eine mit 5 % aus dem Geld notierende Eurex Put-Option.

Wie die Abbildung unten zeigt, verlief die Wertentwicklung über einen langen Zeitraum besser als beim DAX. Erst in den vergangenen Jahren konnte der Leitindex den DAXplus Protective Put bezogen auf den Ausgangswert aus 2007 überholen.

Die beiden übereinander gelegten Charts verraten noch mehr. Wie gut sichtbar wird, reduzierte der Put-Mechanismus die Kursverluste in den Jahren 2007, 2008 und 2010 deutlich. Damals traten die Kursverluste jeweils in sehr plötzlicher und heftiger Form auf. Der eigentliche DAX entwickelte sich dagegen sowohl im langfristigen Aufwärtstrend von 2011-2015 als auch in der volatilen Seitwärtsphase danach besser als der DAX mit Put-Option.

Das lässt sich mit zwei Eigenschaften von Optionen leicht in Verbindung bringen.

Erstens liegt auf der Hand, dass die Versicherungsprämie gegen fallende Kurse in stabilen Aufwärtstrend (rückblickend) lediglich Kosten darstellt.

Zweitens wird die Absicherung mit Optionen in volatilen Marktphasen sehr teuer, da mit der Volatilität auch die Optionsprämien steigen.

Beispiele für Hedging

Nachfolgend sollen einige praktische Beispiele für Hedging dargelegt werden. Grundsätzlich müssen Hedging Strategien anhand von drei Kriterien bewertet werden:

- Die Wirkung

- Die Kosten

- Das Basisrisiko

Die unterschiedlichen Wirkungen und Kosten wurden in den vorangegangenen Abschnitten bereits erläutert: Ein Full Hegde neutralisiert die gesamte Marktposition, ein Downside Hedge das Kursverlustrisiko.

Die Kosten für einen Full Hegde fallen bei Finanzinstrumenten zumeist gering aus; bei Rohstoffen kann sich dies aufgrund einer möglicherweise steileren Terminpreiskurve anders verhalten.

Die Kosten eines Downside Hegde richten sich nach dem Grad der Absicherung („Vollkasko“ kostet mehr als „Teilkasko“ mit Optionen die etwas aus dem Geld liegen) und der Marktvolatilität.

Das Basisrisiko beschreibt den Umstand, dass die Entwicklung des abzusichernden Gegenstands von der des Hedging-Instruments abweicht. Das trifft insbesondere Rohstoffe: Sichert etwa ein europäischer Landwirt die Preise seiner Weizenernte mit einem US-Terminkontrakt ab, kann es zu abweichenden Preisentwicklungen kommen, weil es sich um zwei verschiedene Güter/Märkte handelt.

ABSICHERUNG GEGEN STEIGENDE ZINSEN

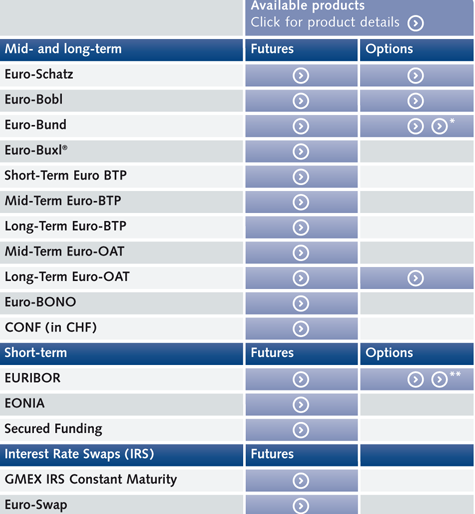

Zinsänderungsrisiken betreffen Besitzer von Fixed-Income-Produkten wie z. B. Anleihen. Ein ansteigendes Zinsniveau ist gleichbedeutend mit sinkenden Kursen am Anleihemarkt. Um die Kursrisiken zu neutralisieren, kann eine Shortposition in einem Zinsfuture der Eurex eröffnet werden. Diese gewinnt an Wert, wenn der Anleihebestand verliert.

Kassa- und Terminposition verhalten sich in diesem Fall (theoretisch) spiegelbildlich zueinander, so dass die Kursrisiken vollständig neutralisiert werden. Die Kosten sind gering, weil keine Optionsprämien anfallen.

Es existiert jedoch ein Basisrisiko. Wird z. B. eine Bund-Future Position eröffnet, liegt dieser ein hypothetisches Portfolio aus deutschen, italienischen, spanischen, französischen und schweizerischen Anleihen mit 8,5-10,5 Jahren Restlaufzeit zugrunde. Dieses dürfte in den meisten Fällen nicht dem tatsächlichen Portfolio entsprechen – etwa weil dieses nur deutsche Titel enthält.

ABSICHERUNG GEGEN FALLENDE GOLDPREISE

Viele Anleger investieren ihr Vermögen in Gold und setzen auf dessen Wertbeständigkeit auch in Krisenzeiten. Was aber, wenn der große Knall ausbleibt und das gelbe Metall plötzlich nicht mehr so gefragt ist? Um einen bestehenden Goldbestand vor banalen Kursverlusten in stabilen Zeiten zu schützen, können Anleger eine Shortposition in einem Gold Future eröffnen.

Die Eurex bietet z. B. Futures auf Xetra-Gold an. Die Kontraktgröße beträgt 1.000 Gramm; bei Fälligkeit ist physische Lieferung von Xetra-Gold Anleihen vereinbart. Verfügbar sind Kontrakte mit Fälligkeit in den nächsten drei Kalender- und den nächsten elf Quartalsmonaten März, Juni, September und Dezember usw.

Besteht die Kassaposition aus 1.000 Xetra-Gold Anleihen (jede verbrieft den Anspruch auf 1 Gramm Gold) und wird ein Short-Future eröffnet, handelt es sich um einen „Perfect Hedge“ ohne Basisrisiko.

STOP LOSS STATT HEDGING?

Anstelle von Hedging können auch Stop Loss Limits im Risikomanagement eingesetzt werden. Im Vergleich zu einem Full Hedge besteht der Unterschied in den Kursverlusten, die im Vorfeld der Glattstellung der Position in Kauf genommen werden - als Gegenleistung für die Chance auf Gewinne.

Da letztere fast immer Gegenstand von Handels- und Investmentstrategien sind, eignen sich Full Hedge Strategien für die meisten Privatanleger nur temporär – sollen jegliche Kursrisiken ausgeschlossen werden, erscheint der Ausstieg aus dem Markt schließlich unkomplizierter. Für die temporäre Nutzung kann es Gründe geben – etwa steuerlichen Bestandsschutz.

Im Hinblick auf Downside Hedge Strategien sollte ein weiterer Aspekt berücksichtigt werden. Kommt es zu einem Verlust in der Kassaposition und einem entsprechenden Gewinn in der Terminposition, kann diese liquidiert und der Profit zur Aufstockung der Kassaposition genutzt werden, weil lediglich ein Teil des Erlöses für die erneute Absicherung mit einem niedrigeren Strike-Preis benötigt wird. Die Stückzahl der Kassaposition erhöht sich dadurch.

Weitere Aspekte rund um Hedging

KEIN HEDGING MIT METATRADER 5 UND ANDEREN PLATTFORMEN

Mit der insbesondere bei CFD Brokern und FX Brokern weit verbreiteten Handelsplattform MetaTrader 5 ist Hedging durch Eröffnung gegenläufiger Positionen nicht möglich. Mit der weiterhin vielfach genutzten Vorgängerversion MT4 dagegen schon – diese verrechnet gegenläufige Positionen nicht automatisch. Ebenso ist Hedging bei den meisten Plattformen die intern entwickelt wurden nicht möglich.

HEDGING MIT VOLATILITÄTSPRODUKTEN

Volatilitätsindizes wie z. B. VIX werden mitunter als Möglichkeit zur dem Hedging verwandten Risikominimierung betrachtet. In der Tat steigen die Kurse dieser u.a. als ETNs erhältlichen Produkte bei Kursverlusten in anderen Anlageklassen deutlich an. Die Eignung für Privatanleger ist aber aufgrund der komplizierten Konstruktion und der hohen Verluste in ruhigen Zeiten umstritten.

Hallo Harry , was fürn Blödsinn,

ich habe a ) long oder b) short dazwischen ist nur doof