Wie gut schützen Sachwerte wie Immobilien wirklich vor Inflation?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Immobilien werden aus unterschiedlichen Gründen gekauft. Ein Grund, der spätestens seit 2008 bei jedem angekommen ist: Sicherheit. Nach 12 Jahren unterdurchschnittlicher hoher Inflation kann man es sich kaum vorstellen, doch direkt nach der Finanzkrise fand ein Run auf Immobilien statt, um sich vor ausufernder Inflation zu schützen. Das Argument war damals ähnlich zu heute. Es wird viel Geld gedruckt. Das muss zu Inflation führen und davor schützt eine Immobilie. Damals kam die Inflation nicht und auch diesmal ist keine Hyperinflation zu befürchten. Die Preise werden kurzfristig überdurchschnittlich schnell steigen. In den USA sind sogar 4 % Inflation im Frühsommer denkbar. Einen solchen Anstieg gab es auch nach 2008. Nachhaltig war dieser nicht und er wird auch diesmal nicht nachhaltig sein. Wer eine Immobilie aus Angst vor Inflation kauft, setzt aufs falsche Pferd. Immobilien laufen langfristig vor allem dann gut, wenn die Inflation stark steigt. Das war zuletzt in den 70er Jahren der Fall.

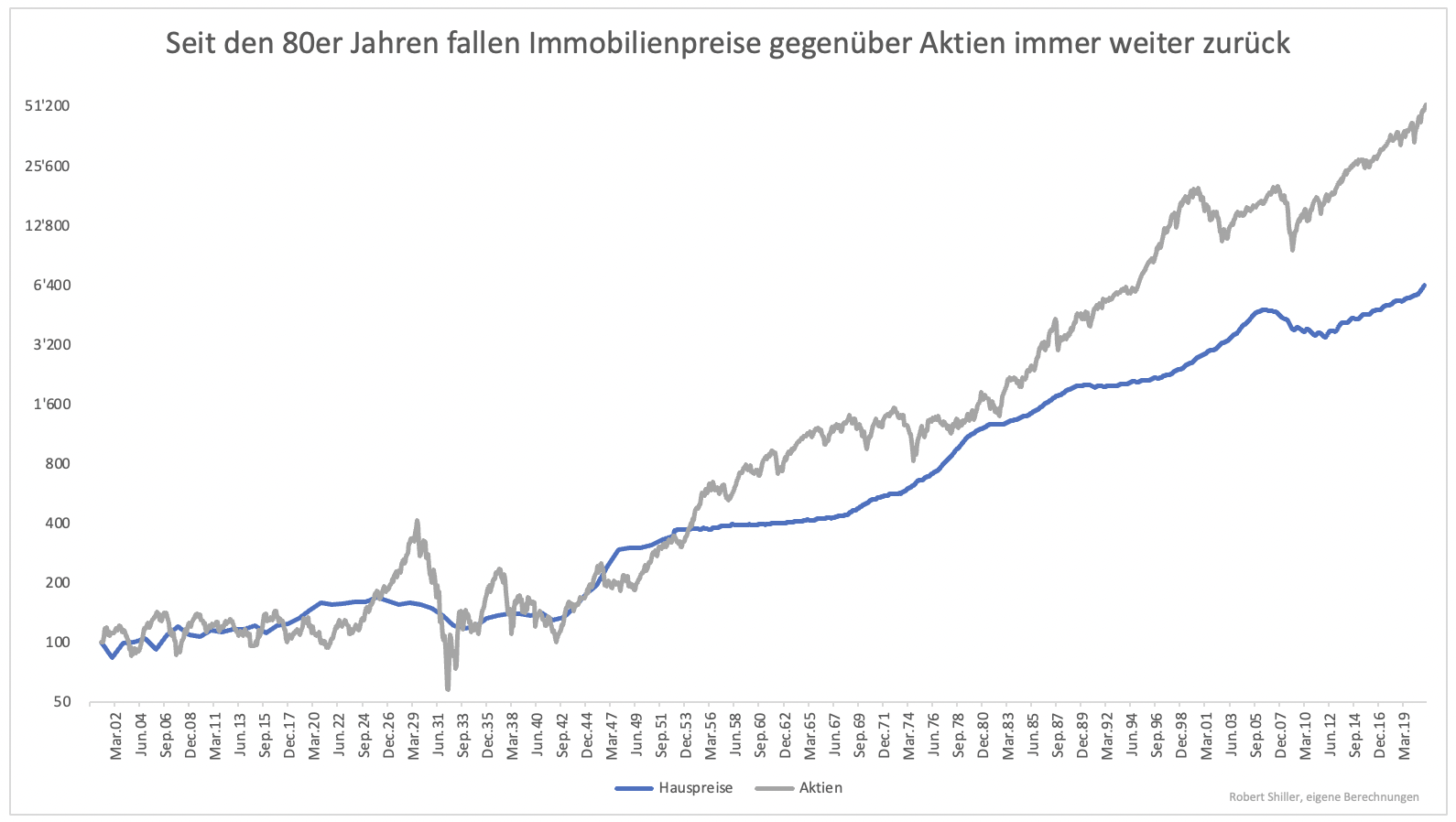

In den USA waren Immobilien von 1900 bis 1950 eine gute Anlage. Die Werte schwankten relativ wenig. Die Rendite war ähnlich hoch wie die von Aktien, ganz ohne den großen Nervenkitzel der Börse. In den 50er und 60er Jahren war die Inflation vergleichsweise niedrig. Aktien setzten sich von der Hauspreisentwicklung ab (Grafik 1).

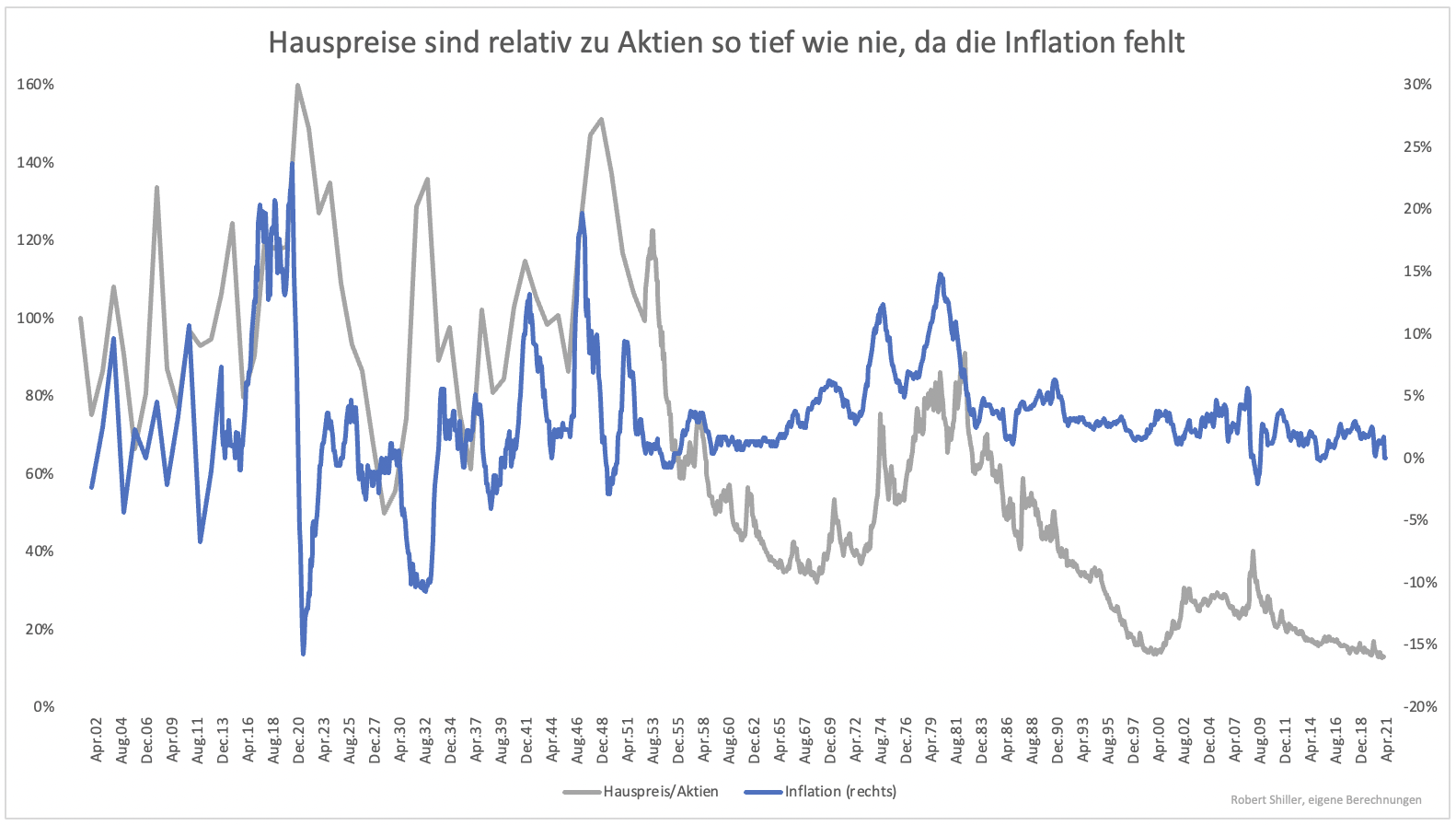

Erst mit der hohen Inflation der 70er Jahre holten Immobilien wieder auf. Seit dem Ende der großen Inflation hinken Immobilien dem Aktienmarkt merklich hinterher. Tatsächlich war die Performancelücke noch die so groß wie heute (Grafik 2). Der Grund dafür ist mangelnde Inflation. Die Korrelation zwischen Inflation und Hauspreisen war und ist sehr hoch.

Ohne Inflation haben Immobilien gegenüber Aktien das Nachsehen. Für sich allein genommen sind Immobilien nicht schlecht. Der Wert steigt tendenziell, er steigt nur sehr viel langsamer als der von Aktien.

Steigt die Inflation, haben es Aktien schwer. Theoretisch sollten Unternehmen höhere Preise weitergeben können und Inflation daher keinen Einfluss auf die Kurse haben. Praktisch funktioniert das nicht. Die Margen sinken und zusätzlich werden Aktien mit niedrigerem KGV bewertet.

Immobilien hingegen gleichen die Inflation souverän aus. Das führt zu einer Outperformance von Immobilien. Historisch gesehen sind die ein hervorragender Inflationsschutz. Sie eignen sich als Schutz vor der Teuerung besser als Aktien und Gold. Aktuell gibt es aber eben das Problem, dass die Inflation nicht permanent höher sein wird. Die Rendite von Immobilien wird daher wohl auch in den nächsten Jahren niedriger ausfallen als die von Aktien.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Hungrig auf mehr? Jetzt beim Derivate-Deal zuschnappen.

Handeln Sie rund 800.000 Zertifikate und Hebelprodukte ab 0 Euro Ordergebühr (plus Produktkosten, Spreads und Zuwendungen) – mit dem ING Direkt-Depot.

Immobilien werden immer ein Basisinvestment sein.

Man kann den Bereich ja sehr schön mit Immobilienaktien abdecken.

Ich tue dies gut gestreut mit einem ETF:

A14P7G