Wie groß ist der Einfluss von Zinsen auf die Kurse von Technologieaktien?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- US 10Y Bond YieldKursstand: 1,436 % (Bonds) - Zum Zeitpunkt der Veröffentlichung

- Nasdaq-100Kursstand: 16.399,24 Pkt (Nasdaq) - Zum Zeitpunkt der Veröffentlichung

- US 10Y Bond Yield - Kurs: 1,436 % (Bonds)

- Nasdaq-100 - WKN: A0AE1X - ISIN: US6311011026 - Kurs: 16.399,24 Pkt (Nasdaq)

- Nasdaq Composite - WKN: 969427 - ISIN: XC0009694271 - Kurs: 15.782,83 Pkt (Nasdaq)

Die Logik, weshalb Zinsen die Kurse bestimmen sollen, ist bestechend. Das gilt vor allem für Firmen, die als Wachstumsunternehmen gelten. Im Gegensatz zu reifen Unternehmen, die bereits heute hohe Umsätze haben, schreiben Wachstumsunternehmen erst in ferner Zukunft hohen Umsatz.

Der Aktienkurs eines solchen Unternehmens ist in der Theorie der abgezinste zukünftige Cashflow oder Gewinn. Je weiter die Gewinne in der Zukunft liegen, desto mehr wirkt der Abzinsungsfaktor. Steigen nun die Zinsen, bleibt bei der Abzinsung immer weniger übrig. Die Bewertung des Unternehmens sollte also fallen.

Die Theorie macht Sinn und ist absolut rational. Zudem lässt sich an Tagen, an denen Marktzinsen (Renditen von Anleihen) stark steigen, eine negative Reaktion z.B. des Nasdaq 100 beobachten. Theorie und Praxis scheinen zu funktionieren.

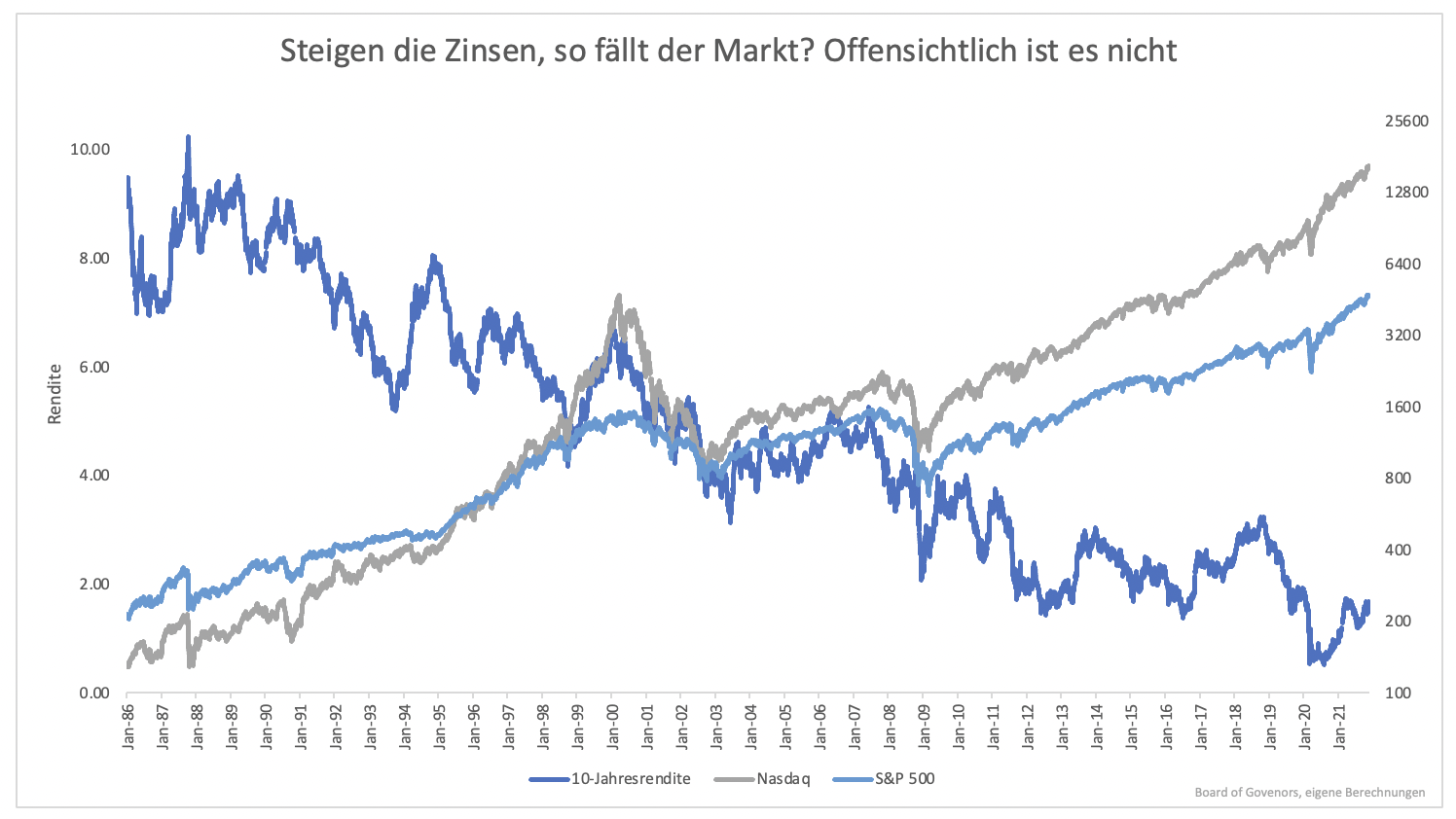

Das Problem ist nicht die Kursreaktion an einem bestimmten Tag. An einem bestimmten Tag können Zinsbewegung und Kursreaktion übereinstimmen, sodass die Theorie auch in der Praxis zu gelten scheint. Mittel- und langfristig ist das nicht der Fall. Betrachtet man die Kursentwicklung des S&P 500 und Nasdaq 100 über einen langen Zeitraum, erkennt man nicht, dass die Kurse fallen, wenn die Zinsen steigen (Grafik 1).

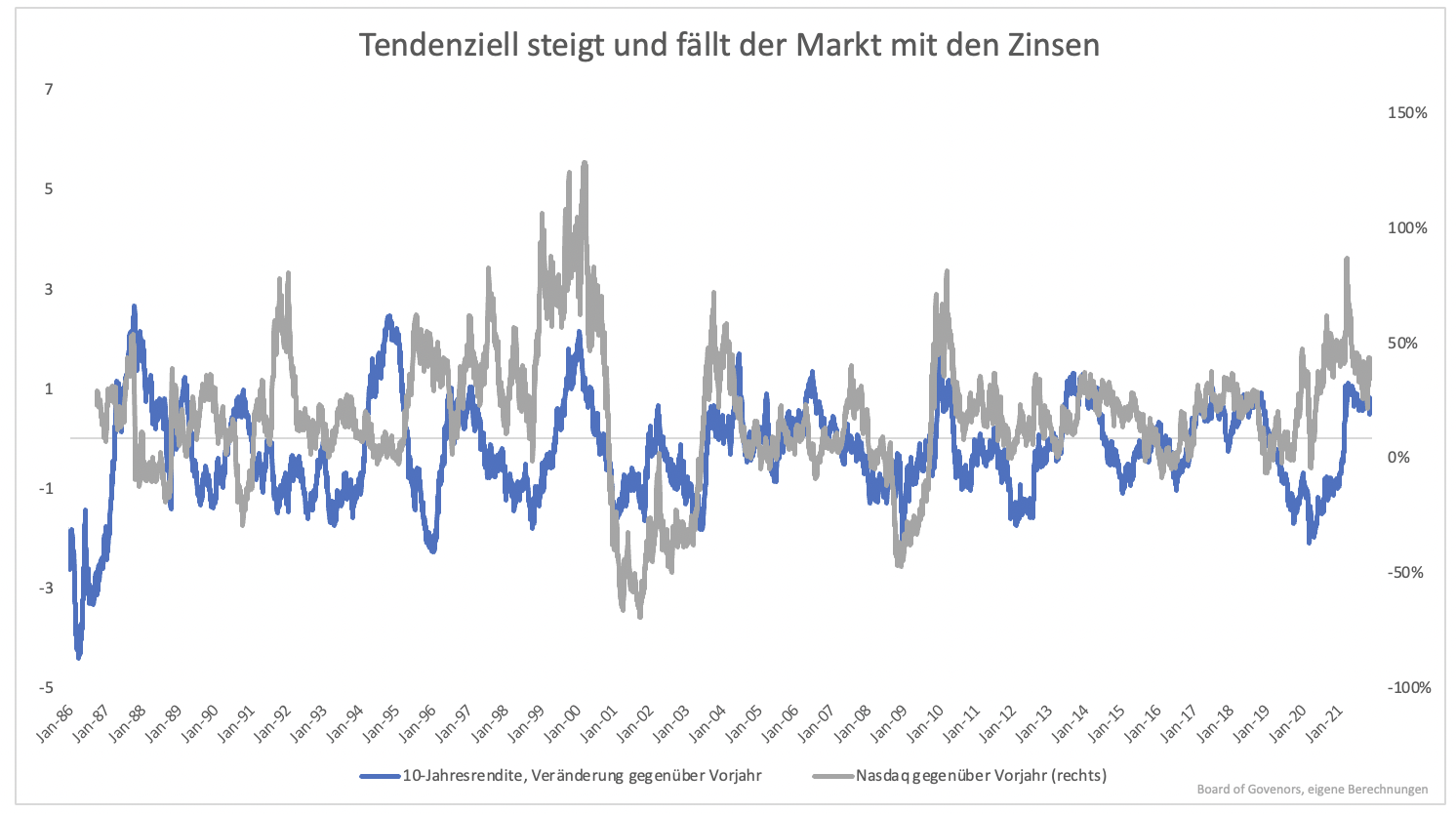

Man kann stattdessen eher das Gegenteil feststellen. Besonders gut ist das in Grafik 1 von 1998 bis 2010 zu sehen. Aktienkurse und Zinsen verlaufen parallel. Stellt man die Entwicklung als Performance dar (Grafik 2), wird es noch offensichtlicher. Größtenteils steigen die Kurse, wenn auch die Zinsen steigen.

Würde die Theorie in der Praxis gelten, müsste es genau umgekehrt sein, ist es aber nicht. Nun kann man argumentieren, dass ein Index wie der Nasdaq 100 kein guter Maßstab ist. Der Index enthält auch viele Großunternehmen, die bereits heute viel Umsatz und Gewinn schreiben. Würde man nur Wachstumsaktien mit den Zinsen vergleichen, müsste die Theorie doch zutreffen…

Auch dort trifft sie nicht zu. Der ARK Innovation ETF, der nur Wachstumswerte beinhaltet, zeigt ebenfalls nur einen zufälligen Zusammenhang zur Zinsentwicklung (Grafik 3). Es gibt Phasen, in denen die Kurse mit den Zinsen steigen oder mit den Zinsen fallen und umgekehrt. Die Korrelation ist insgesamt schwach.

Ist die Theorie damit falsch? Nicht ganz. Es kommt auf das Zinsniveau an. Ob Anleiherenditen bei 1,5 % oder 1,6 % stehen oder der Leitzins bei 0 % oder 0,2 % ist für die Kurse unerheblich. Andere Faktoren sind einfach wichtiger. Bei Unternehmen, die mit 30 % pro Jahr wachsen, ist ein Zinsanstieg im homöopathischen Bereich nicht ausschlaggebend. Anders verhält es sich, wenn die Zinsen von 5 % auf 15 % steigen, wie sie es in den 70er Jahren taten. Dann sind Zinsen plötzlich sehr relevant. Von solchen Zuständen sind wir jedoch noch weit entfernt.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 50 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.