Welcher Korrekturverlauf darf es denn sein?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Wie bettet sich die aktuelle Korrektur an den US-Märkten in historische Kursverläufe ein? Welche Parallelen lassen sich ziehen? Dieser Artikel vergleicht den aktuellen Status Quo mit ähnlichen Rücksetzern in der Vergangenheit.

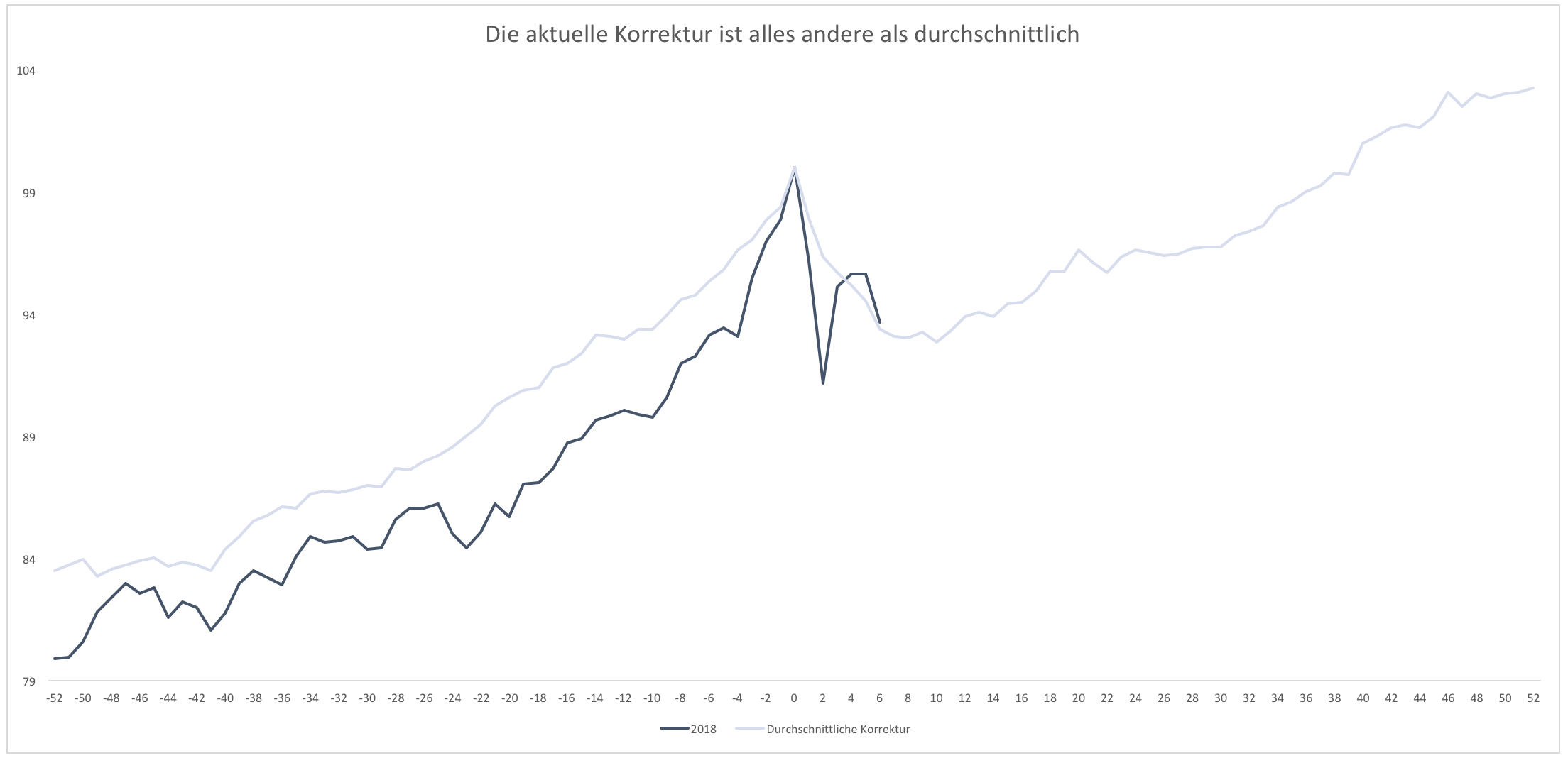

Auch wenn Anleger von der Korrektur überrascht wurden, gibt es eigentlich kein Grund zur Sorge. Vergleicht man die Korrektur im Februar mit einer durchschnittlichen Korrektur (Grafik 1), sollte das Schlimmste schon wieder vorüber sein. 52 Wochen vor Beginn einer Korrektur gewinnt der Markt an die 20 %. Diese Performance wird dann durch einen Abwärtsimpuls durchbrochen.

Im Normalfall geht es gerade einmal 10 % nach unten. Dieses Ausmaß hatten wir bereits nach zwei Wochen abgehakt. Es kam schnell zu einem beachtlichen Rebound. Relativ untypisch ist allerdings der zweite Abwärtsimpuls. Hier liegt das Problem.

Jetzt können vor allem Charttechniker mit dem Rätselraten beginnen. Ein Aufwärtstrend ist durch höhere Hochs und höhere Tiefs charakterisiert. Nun sehen wir allerdings ein tieferes Hoch. Ein tieferes Tief lässt sich noch nicht erkennen, doch käme es hinzu, gilt die Bewegung als Abwärtstrend.

Die Korrekturbewegung ist noch nicht vollendet. Bis dahin bleibt unklar, was geschehen wird. Der Markt hat zwar ein tieferes Hochs markiert, doch wenn das zweite Tief höher bleibt und der Markt ein Hoch geniert, welches oberhalb des Hochs des Rebounds liegt, befinden wir uns in einem Aufwärtstrend.

Anleger werden wohl oder übel noch ein bis zwei Wochen abwarten müssen, bevor feststeht, ob wir hier den Beginn eines Abwärtstrends sehen oder den Beginn eines neuen Aufwärtstrends. Um die Sache noch etwas komplizierter zu gestalten, sagen weder der durchschnittliche Korrekturverlauf noch der aktuelle viel über die Wahrscheinlichkeit des zukünftigen Verlaufs aus.

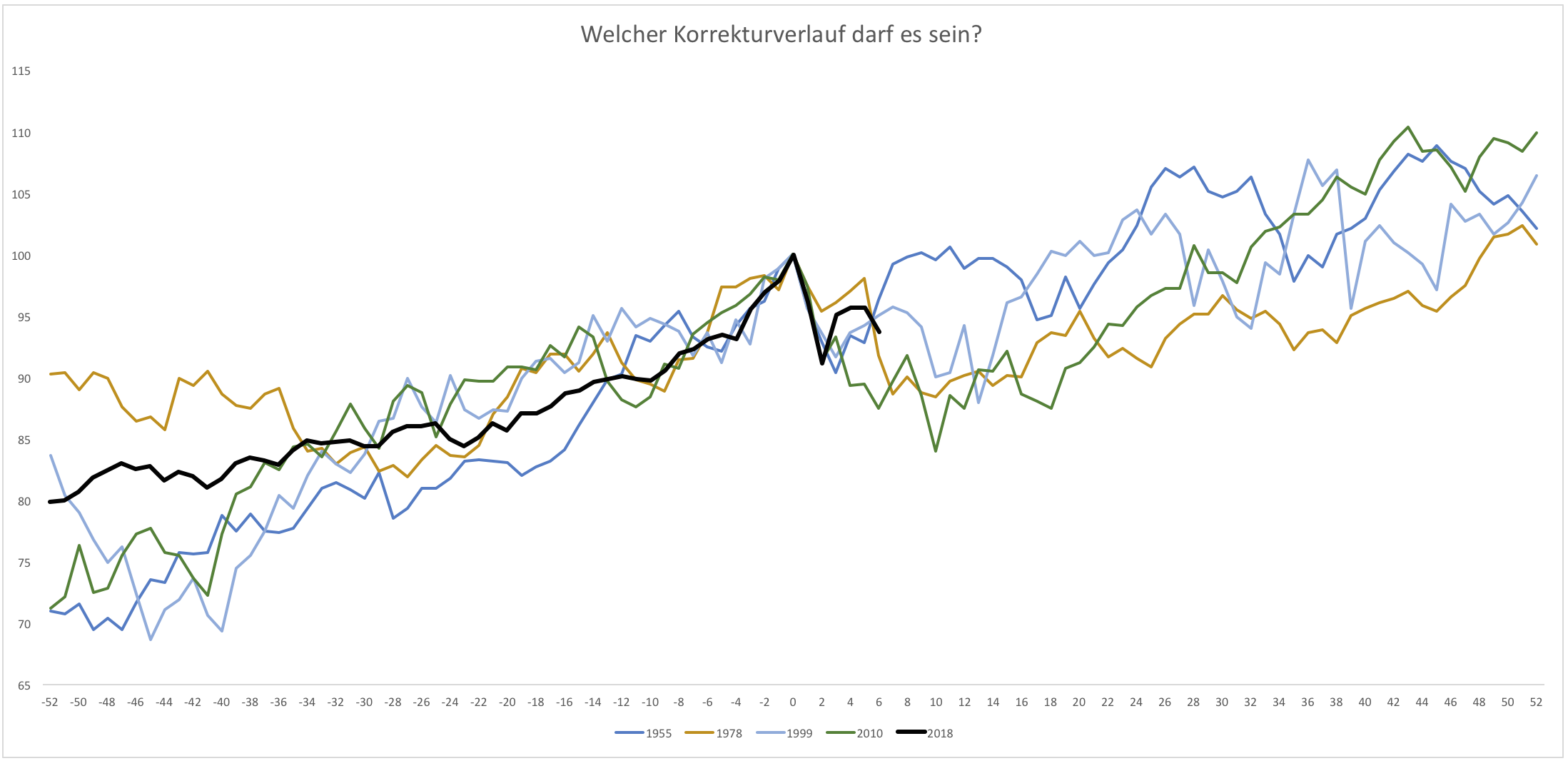

Grafik 2 zeigt dazu die aktuelle Korrektur im Vergleich mit vier anderen. Es lassen sich vage Ähnlichkeiten zu 1978 und 1999 erkennen. Vor allem der Korrekturverlauf von 1978 würde für Anleger eine große Herausforderung darstellen. Per Definition weitete sich die Korrektur nach dem ersten Rebound zu einem handfesten Abwärtstrend aus. Wer dann allerdings darauf setzte und verkaufte oder leerverkaufte, verbrannte sich die Finger. Ein Jahr nach Beginn der Korrektur stand der Markt höher als davor.

Es ist fast unmöglich zu wissen, wie sich die Lage entwickeln wird. Derzeit ist noch alles offen und selbst wenn sich ein zweites, tieferes Tief zeigt, kann der Markt immer noch nach oben ziehen. Börse ist eben doch nicht so einfach wie das Allgemeinwissen rund um die Charttechnik.

Eines lässt sich allerdings durchaus ableiten. Eine Korrektur ist nicht nach vier Wochen vorbei. Bis sich die Lage normalisiert, ein klarer Trend zu erkennen ist und auch die Volatilität wieder deutlich fällt, vergeht für gewöhnlich ein halbes Jahr. Anleger sollten das im Kopf behalten, bevor sie auf jede tägliche Schwankung reagieren.

Die Unsicherheit kann sich monatelang hinziehen. Wer auf jede Schwankung reagiert und sein Portfolio neu ausrichtet, verliert am Ende viel Geld. Bis sich der Nebel lichtet, ist es am effektivsten, still auf den Händen zu sitzen. Das fällt nicht leicht, ist aber besser als in Hyperaktivität zu verfallen.

Sie interessieren sich für Makrothemen und Trading in exotischen Basiswerten? Dann folgen Sie mir unbedingt auf Guidants!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

- 25 Euro Startguthaben bei justTRADE

- ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

- 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen & dank Quote-Request-Order

Nur für kurze Zeit: Erhalte 3 Monate stock3 Plus oder stock3 Tech gratis on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.