Welcher Aktienmarkt bietet am meisten Rendite?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Allzeithochs bedeuten nicht automatisch, dass ein Aktienmarkt auch hoch bewertet sein muss. Wachsen die Gewinne der Unternehmen schnell genug und schneller als die Kurse steigen, kann die Bewertung trotz Allzeithochs vernünftig sein. Das ist aktuell jedoch nicht der Fall. Hohe Kurse bedeuten fast überall auf der Welt auch hohe Bewertung. Dazu gibt es global nur wenige Ausnahmen. Diese sind zumeist in Emerging Markets zu finden. Der russische Aktienmarkt befindet sich auf Allzeithoch und ist dabei im internationalen Vergleich günstig bewertet. Das Allzeithoch ergibt sich jedoch in Rubel. Rechnet man die Kursentwicklung in Euro um, sieht die Welt anders aus.

Darüber hinaus will nicht jeder Anleger über Aktien politischen Risiken ausgesetzt sein. Diesem Risiko ist man bei Emerging Markets eher ausgesetzt als in Deutschland, seinen Nachbarländern oder den USA.

Man muss nicht weit blicken, um in der Nähe einen interessanten Markt zu finden. Britische Aktien sind im Vergleich zu den europäischen Märkten und Nordamerika günstig bewertet. Zugegeben, das hat einen Grund. Großbritannien ist nicht mehr in der Europäischen Union und das bringt im Handel Nachteile. Dieser Umstand hat zu einer geringeren Bewertung geführt.

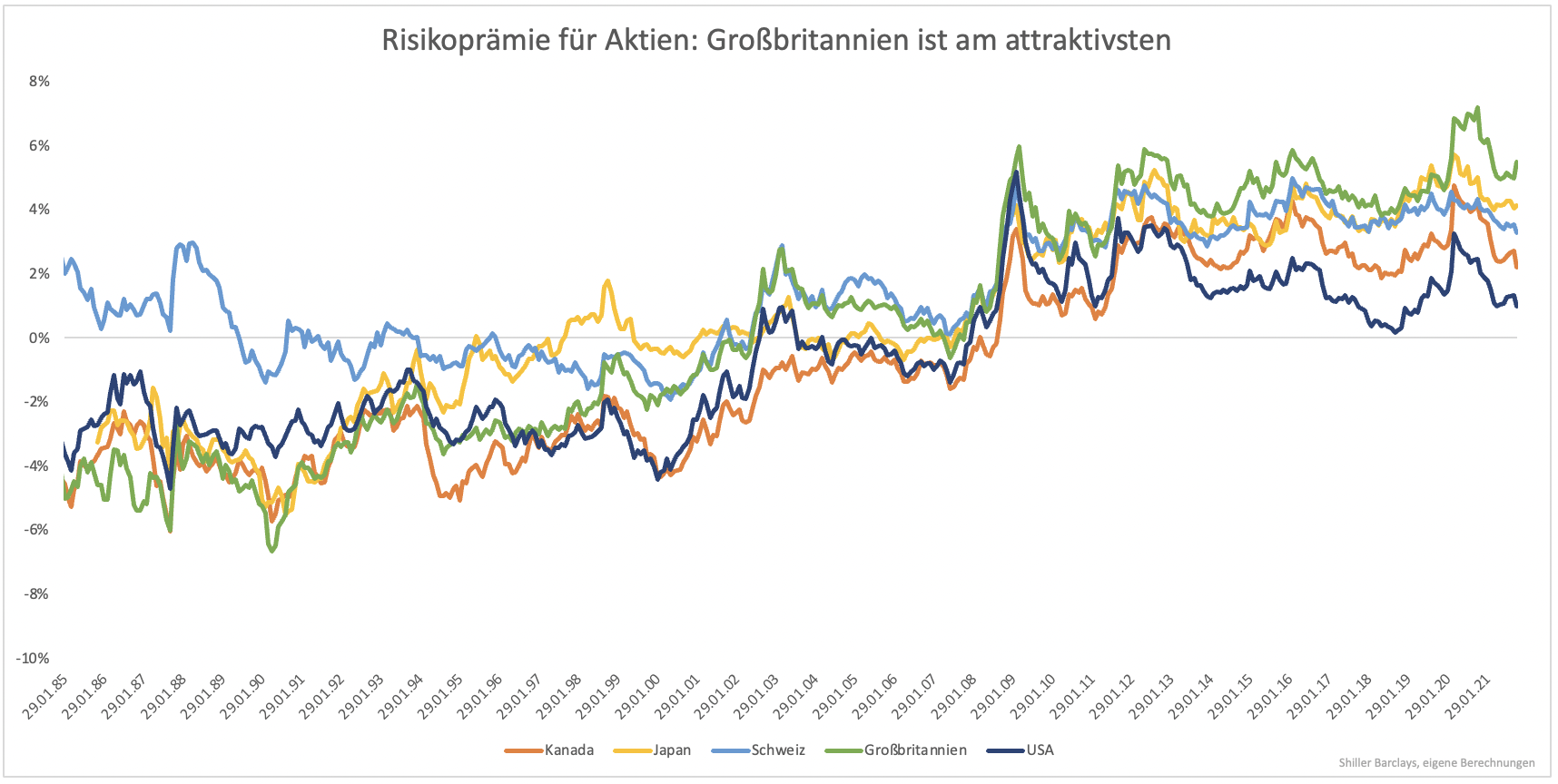

Diese geringere Bewertung lässt sich anhand der Risikoprämie erkennen. Die Risikoprämie ist die Aktienrendite, die den sicheren Zinssatz (10-jährige Staatsanleihe) übersteigt. Je höher die Prämie ist, desto höher ist die Rendite, die Anleger erwarten, um Aktien zu kaufen.

Unter den westlichen Märkten ist die Prämie in Großbritannien am höchsten. Das ist durchaus bemerkenswert, denn die Renditen für Staatsanleihen sind im Vergleich relativ hoch. Es wird ein höherer Zins von der Aktienrendite abgezogen als etwa in Deutschland. Dort sind die Zinsen negativ und man addiert zur Aktienmarktrendite.

Trotz vergleichsweise hoher Zinsen ist auch die Risikoprämie hoch (Grafik 1). Über viele Jahre lag die Prämie auf ähnlich hohem Niveau wie in den USA oder der Schweiz. Das erste Mal entkoppelte sich die Prämie durch die Finanzkrise, später durch den Brexit. Aktuell ist die Differenz so hoch wie lange nicht.

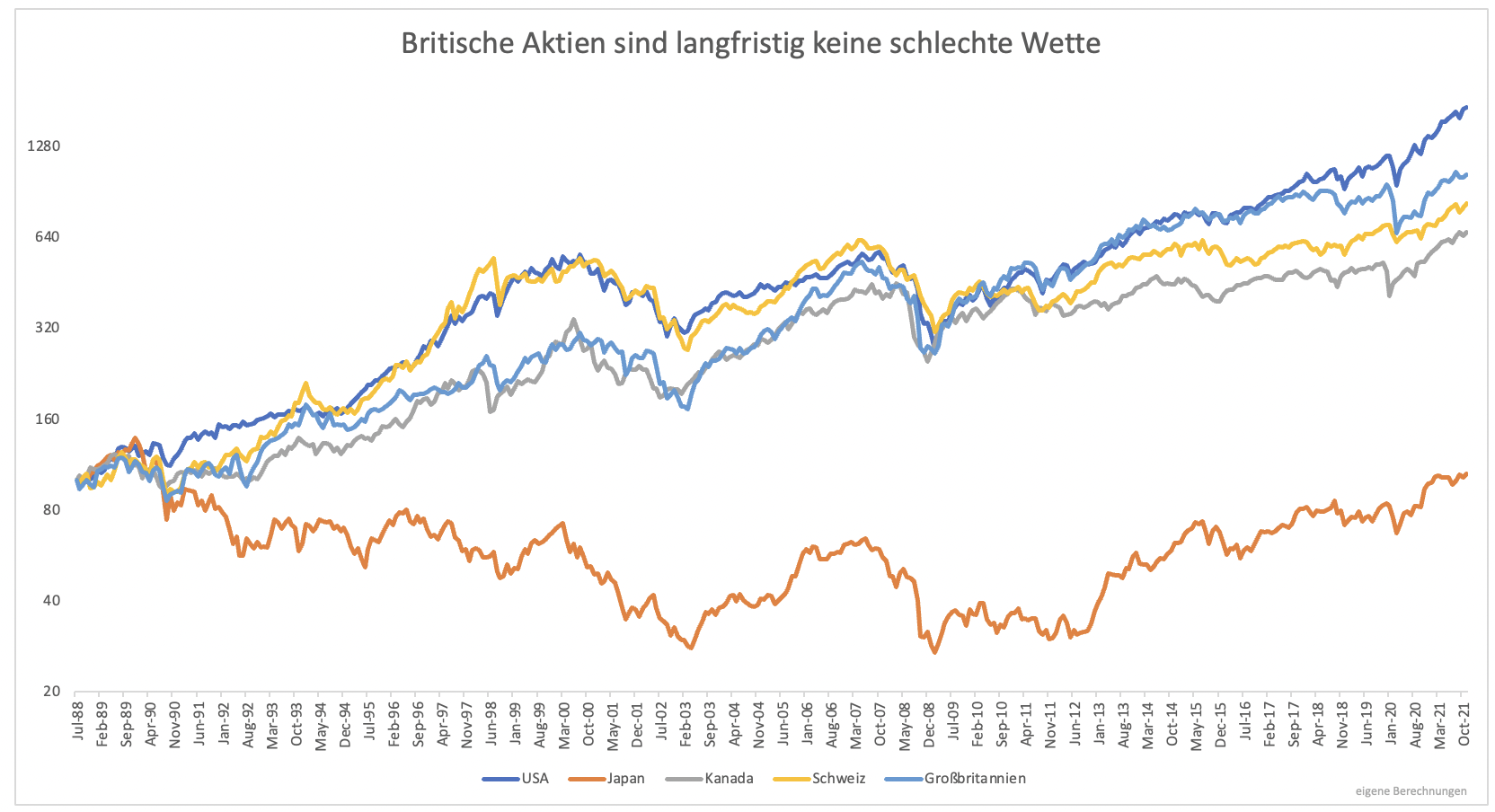

Britische Aktien sind dabei langfristig keine schlechte Wette. In den vergangenen drei Jahrzehnten sind lediglich US-Aktien besser gelaufen als britische (Grafik 2). In Großbritannien notieren viele Aktien von internationalen Unternehmen, die nicht unbedingt einen starken Bezug zu England haben. Dazu gehören etwa Bergbauunternehmen wie Rio Tinto. Brexit hin oder her, die Auswirkungen sind da begrenzt.

Britische Aktien werden pauschal abgestraft und sind damit relativ zu anderen Märkten günstig bewertet. Wer Sitzfleisch hat, kann mit britischen Aktien nicht viel falsch machen.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.