Weitere Tiefs im Anmarsch: Was tun?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Korrekturen, wie wir sie gerade erleben, lassen die Emotionen immer etwas hochkochen. Schnell wird man als Anleger unsicher über den weiteren Verlauf der Märkte. Man ahnt gar einen Trendwechsel und überlegt möglichst aus allem rauszugehen, was nur irgendwie mit Aktien zu tun hat.

Die Medien springen gerade auf den Zug auf. Immer mehr Artikel befassen sich mit der Absicherung des Portfolios. Das ist schon fast eine Kontraindikation. Trotzdem: so richtig geheuer ist es nicht. Starke Bewegungen an den Märkten fordern geradezu nach einer Reaktion. Oft entschließen sich Anleger zu spät dazu zu reagieren und tun es dann, wenn die Korrektur bereits vorbei ist.

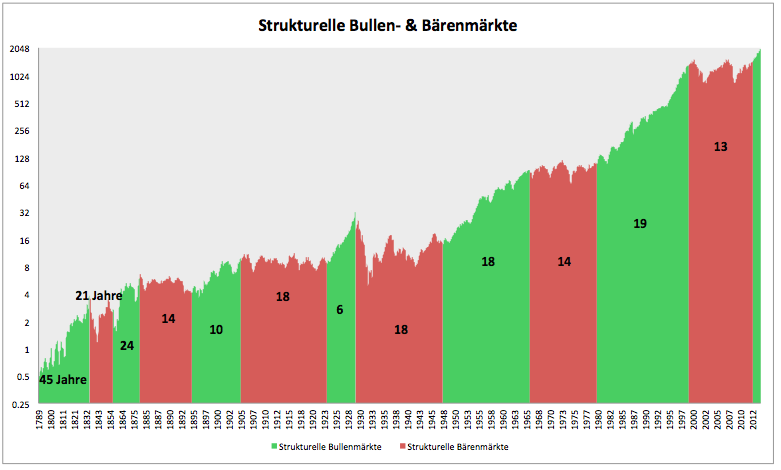

In solchen Fällen hilft manchmal der Blick aufs große Ganze. Die Grafik bezieht sich zwar auf die US Märkte, hat aber auch eine hohe Relevanz für den europäischen Markt. Indizes dies- und jenseits des Atlantiks laufen tendenziell parallel.

Die Grafik zeigt (neben meines Faibles für Langzeitcharts) die Entwicklung von US Aktien über die vergangenen 220 Jahre. Der Verlauf von Aktien über die Jahrzehnte zeigt eine gewisse Zyklizität. Es wechseln langanhaltende Bullen- und Bärenmärkte einander ab. Dabei handelt es sich nicht um die "normalen" Bullen- und Bärenmärkte, die vom Konjunkturzyklus maßgeblich bestimmt werden, sondern um sog. strukturelle Bullen- und Bärenmärkte.

Die strukturellen Auf- oder Abschwungphasen sind keine Einbahnstraße. Die normalen, mehrere Jahre dauernden Bullen- und Bärenmärkte gibt es weiterhin. Auch in der Zeit von 1980 bis 2000 gab es teils heftige Kursabgaben. Man denke nur an 1987. Trotzdem gilt die Zeit als einer der größten Bullenmärkte überhaupt. Das ist nicht ganz richtig. Im Durchschnitt dauern solche großen Aufwärtsbewegungen 20 Jahre und im Vergleich zum ersten Bullenmarkt der US Geschichte mit einer Dauer von 45 Jahren war die Zeit von 1980 bis 2000 bescheiden. Die langen Abschwung- bzw. Seitwärtsphasen haben eine durchschnittliche Dauer von 14 Jahren.

Die Farben im Chart zeigen, was ich persönlich erwarte. Die letzten Monate sind bereits wieder grün und deuten meiner Meinung nach die nächste große Aufwärtsbewegung an. Das heißt nicht, dass es nicht weiter korrigieren kann. Es heißt auch nicht, dass wir keine Rezession und damit einhergehende Bärenmärkte mehr erleben können. Es heißt lediglich, dass die ganz große Trendumkehr ausbleibt. Korrekturen bleiben Kaufgelegenheiten.

Kurzfristig gehe ich von weiter fallenden Kursen aus. Im Idealfall bildet sich bis Ende September ein markantes Tief im Dax und Dow Jones. Danach sollte es wieder aufwärts gehen.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

nicht ganz richtig gerechnet im Schnitt dauern Seitwärtsphasen zwischen 17-20Jahre.

Auch wenn man deine roten Jahre berechnet kommt man auf einen Schnitt von 17Jahre.

Zudem werden in in diesen Phasen meist mehr als 3Perioden ausgebildet die Seitwärts verlaufen. In der derzeitigen Seitwärtsphase sind erst zwei Perioden entstanden. Die Wahrscheinlichkeit steht daher nicht auf der Seite einer länger andauernden Kurssteigerung.

Zudem stimmt auch die Gesamtsituation nicht zu einem bevorstehendem längeren Aufwärtstrend. Du weist doch sicher das Kurse stark durch Fantasieen getrieben sind, vor allem in solchen Phasen (Erinnerung an den Neuen Markt) - Wir bräuchten eine Branche oder Technologie die solche Fantasien einer besseren Zukunft zurück in den Markt bringt.

Die einzige Branche die mir dazu einfällt ist eine "Energie-Revolution" also die Entwicklung von Hochleistungsakku's oder auch einem Graphen Akku. Mit dieser Technologie kommt wieder Phantasie in den Markt, die "Zukunft" wird dadurch greifbarer. Dadurch wird sich viel ändern. Die neue Art der Fortbewegung kann dadurch entstehen und an die Masse verkauft werden. Unsere Weltwirtschaft kann meiner Meinung nur Wachsen wenn wir Vertreibswege modernisieren, ein Internationales Elektrisches Transportsystem entwickeln -> zb. ein Schienensystem direkt von West-Europa nach Ost China mit Ausläufer in alle Länder worauf nur Gütertransporte unterwegs sind. Das lässt sich weiterspinnen auf ein Internationales Straßennetz, laut Zukunftsvisionen. mit selbstfahrenden mini E-Autos - Konvois etc.

Es ist sicher, der nächste Schritt wird irgendwann kommen. Wie damals auch (Computer - Internet - Maschinen - Automatisierung) -> Die Computer und das Internet ebenso Maschinen und die Automatisierung haben alle die Unternehmensgewinne gesteigert und dadurch auch Aktien, alles wurde schneller, konnte besser verarbeitet werden etc.

Faktisch sehen wir aber seit länger als 14 Jahren keinen wirklichen Fortschritt, das Internet ist noch immer so wie vor 14Jahren, ebenso die Computer, die Maschinen und all dies was die Aktien damals in die höhe getrieben hat.

Folglich kann ohne einer neuen Technik oder Branche, die das zusammenleben vereinfacht und die Kraft hat Unternehmensgewinn zu steigern wird es keine neue Aktien Rally über 20 Jahre geben, denn woher sollen die Unternehmen ihre Gewinne merklich stiegern !? Nur durch das Bevölkerungswachstum lässt sich das nicht machen.

Grüße

Interessante Betrachtungsweise. Es wäre jedoch ggf. hilfreich die strukturellen Bullen- und Bärenmärkte etwas fundamental zu untermauern. Wie z.B. 1980 - 2000. Eine Phase fallender Zinssätze (tendenziell positiv für Aktien) und steigender Verschuldung (auch tendenziell positiv für Aktien). Die fallenden Zinssätze ließen Aktien in relativer Betrachtung immer atraktiver erscheinen. Die steigende Verschuldung schob die Konjunktur immer weiter an.

Diese beiden Argumente dürften für die nächsten Jahre aber leider wegfallen. Stellt sich die Frage: Welche fundamentalen Argumente könnten den für den nächsten langfristigen strukturellen Bullenmarkt sorgen? Der Kreditzyklus (zufälligerweise ebenfalls ein langfristiger Zyklus) ist es mit sicherheit nicht.

Ich sehe den nächsten strukturellen Bullenmarkt erst dann, wenn die Schulden im System "abgebaut" bzw. abgeschrieben wurden. Erst dann kann sich ein neuer gesunder Bullenmarkt - fundamental untermauert - bilden. Das Endspiel im Kreditzyklus steht uns aber sehr wahrscheinlich noch bevor...

Trotzdem würde ich im Moment unbedingt eine enge Absicherung der Aktien vornehmen. Denn so lange der Russe nicht in der Ost-Ukraine steht und so lange man nicht die westlichen Reaktionen darauf gut zu erkennen sind, bleibt die Szene angespannt und wenig kalkulierbar.