Was nun an den Börsen wieder wichtig wird

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die neue alte Welt

Die Zeit vor der massiven geldpolitischen Lockerung in den USA scheint Ewigkeiten her zu sein. Anleger haben sich an die neue Realität gewöhnt. In den ersten zwei Jahren der Lockerung waren Anleger noch skeptisch. Die Angst flaute im Laufe der Zeit aber ab. Irgendwann vertrauten Anleger der Notenbank endlich und für Aktien gab es de facto nur noch eine Richtung: nach oben. Das haben viele Marktteilnehmer erkannt, wenn auch spät. Seit 2012 wird dieser Zustand als „new normal“ – die neue Normalität – bezeichnet. Jetzt, da sich wirklich auch der letzte Anleger daran gewöhnt hat, kommt es zum Kurswechsel.

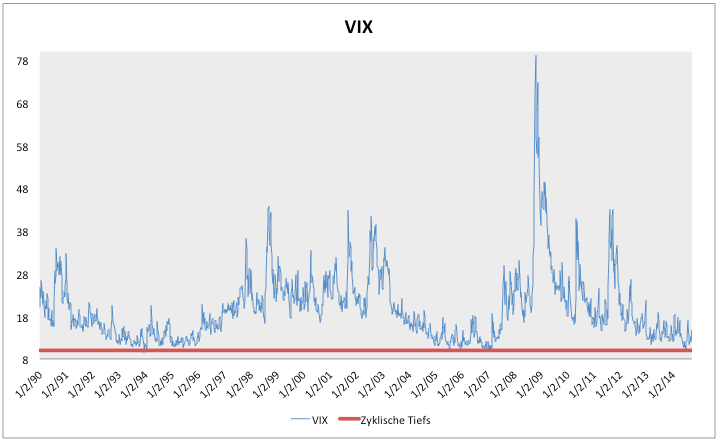

Nach jahrelang fallender Volatilität hat die Volatilität in den USA dieses Jahr ein zyklisches Tief erreicht. Das bedeutet nicht, dass die Schwankungsbreite ab jetzt nur noch ansteigt. Es ist allerdings wahrscheinlich, dass die Volatilität selbst wieder volatiler wird und von 12 Punkten auch einmal wieder schneller auf 20 Punkte ansteigt. Für Volatilitätstrader ist das sehr willkommen. Je mehr die Volatilitätsindizes schwanken, desto mehr Geld lässt sich letztlich verdienen.

Was für Volatrader sehr willkommen ist, ist für den Normalanleger problematisch. Kurse dürften in Zukunft deutlich stärkere Bewegungen zeigen. Das kann bei guter Aktienauswahl einen positiven Effekt auf die Performance haben. Bei einem schlechten Händchen führt es schneller zu Verlusten. Eine gute Aktienauswahl wird daher in den kommenden Jahren wieder wichtiger.

Bisher galt: die Flut lässt alle Boote steigen. Grob gesagt hieß das, dass es nicht so sehr auf die Qualität der Unternehmen ankam. Tendenziell stiegen alle Aktien gleichzeitig. In Zukunft wird es wieder mehr zu einer Differenzierung kommen. Einige Aktien werden deutlich zurückbleiben und gegen den Markt stark an Wert verlieren.

Aktives Management wird wieder interessant. In den vergangenen Jahren war es besonders schwer den Markt zu schlagen, weil sich fast alles in die gleiche Richtung bewegte. Ein passives Investment (z.B. Index ETF) war sehr erfolgreich. In Zukunft dürfte aktives Management wieder erfolgreicher werden.

Vielen Anlegern ist das zwar nicht ganz neu, aber die Zeiten, in denen aktives Management en vogue waren, sind lange vorbei. Seit 2009 sind zudem viele neue Anleger an die Börse gekommen, die keinen anderen Zustand kennen. Für diese wird die neue alte Welt herausfordernd und möglicherweise verlustreich.

Was zu erwarten ist

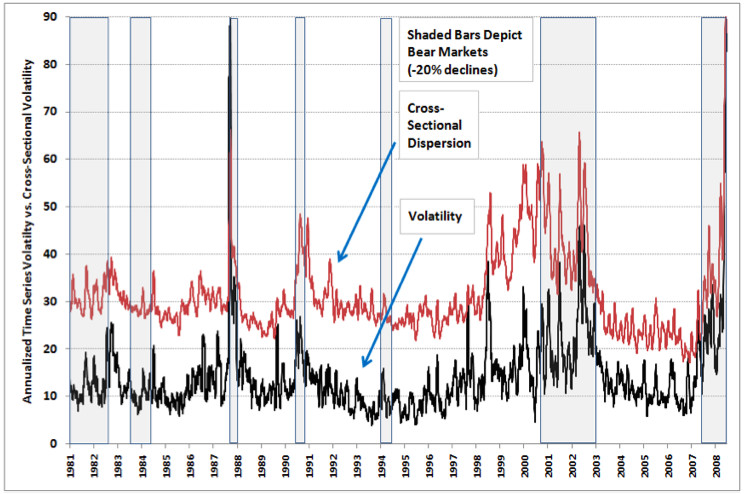

In den USA gibt es eine sehr ausführliche Studie zum Thema Outperformance und wie sie mit Volatilität zusammenhängt. Die Korrelation von Outperformance und Volatilität ist sehr hoch und positiv. Das heißt: je höher die Volatilität, desto höher kann die Outperformance gegenüber dem Markt sein.

Das stellt die nächste Grafik dar. Sie zeigt die Volatilität und die „Cross-Sectional Dispersion.“ Dieser etwas umständliche Begriff soll bedeuten: je höher der Wert, desto größer ist die Abweichung von Einzeltiteln zum Gesamtmarkt. Einige Aktien bewegen sich deutlich schlechter als der Markt, andere deutlich besser. Das richtige Stock-Picking bringt in einem solchen Markt die größte Outperformance.

Für Fondsmanager ist ein Anstieg der Volatilität eine sehr gute Nachricht. Jetzt können sie zeigen, was sie können (bzw. ob sie etwas können). Besonders für Hedge Fonds ist Volatilität wichtig. Wenn alle Werte sehr ähnlich performen, ist es extrem schwierig, den Markt auch deutlich zu schlagen. Auf der Suche nach Überrendite (Alpha) ist so mancher Hedge Fonds schon verzweifelt. Das dürfte in Zukunft wieder besser werden und Hedge Fonds den Markt auch wieder mehr outperformen können.

Wie groß der Unterschied sein kann zeigen die Ergebnisse der Studie. Bei ansteigender Volatilität weichen die schlechtesten 10% des Marktes vom Gesamtmarkt um 76% ab. Würde der Dow Jones in einem solchen Jahr konstant bleiben, also um 0% steigen, dann würden die schlechtesten 10% des Marktes im Vergleich dazu um 76% sinken. Die besten 10% hingegen würden um 86% steigen.

Auch bei niedriger Volatilität gibt es Aktien, die überproportional an Wert verlieren oder gewinnen. Bei steigender Volatilität tun sie es einfach nur noch mehr. Im Normalfall würde man von den schlechtesten 10% einen Jahresverlust von 52% erwarten. Bei hoher Marktvolatilität sind es die oben erwähnten 76%. Bei den Outperformern sind es im Normalfall jährliche Gewinne von 53%. In volatilen Marktphasen sind es 86%. Es macht also einen enormen Unterschied auf welcher Seite man sich befindet.

Im langjährigen Mittel war die monatliche Abweichung vom S&P 500 7% pro Monat. Die Outperformer legten im Durchschnitt pro Monat 7% mehr zu als der S&P 500, die Underperformer verloren im Vergleich zum S&P 7% im Monat. 2013 war diese Bandbreite auf historisch niedrigem Niveau bei gerade einmal 4,5%. Der Unterschied klingt nicht nach viel. Bedenkt man aber, dass es sich um monatliche Werte handelt, kommt auf ein Jahr gerechnet eine enorme Out- bzw. Underperformance zustande.

Für Anleger mit Fokus auf US Aktien werden die nächsten Jahre schwierig. Ob das auch für Europa gilt, muss sich erst noch zeigen. Im Zentrum steht die Frage, ob Anleger zwischen den USA und Europa differenzieren. Tun sie es nicht, dann steigt auch hierzulande die Volatilität an. Tun sie es, dann sollten die Maßnahmen der EZB eigentlich dazu führen, dass man in Europa kaum Möglichkeiten zur Outperformance hat und am besten bedient ist, einen passiven Investmentstil umzusetzen

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

- 25 Euro Startguthaben bei justTRADE

- ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

- 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen & dank Quote-Request-Order

Nur für kurze Zeit: Erhalte 3 Monate stock3 Plus oder stock3 Tech gratis on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.