Was macht der Durchschnittsanleger nur falsch?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

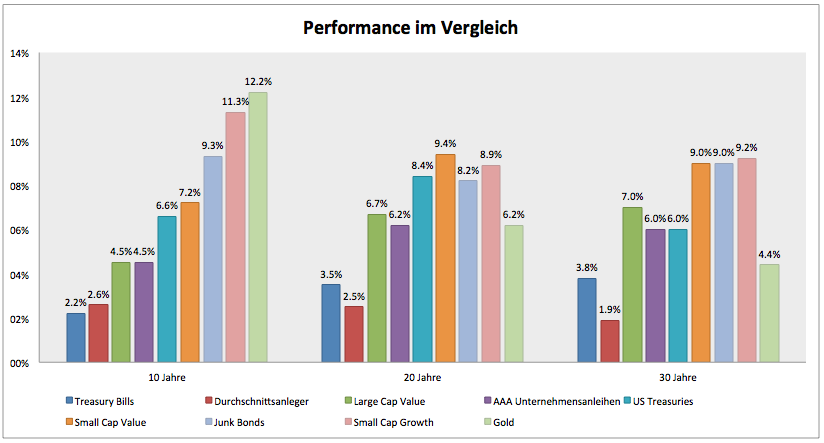

In den vergangenen 10 Jahren hat ein Durchschnittsanleger (definiert als nicht institutioneller Anleger) 2,6% pro Jahr erwirtschaftet. Ein klein wenig schlechter wäre nur ein Investment in kurzlaufende Staatsanleihen gewesen. Hier waren nur 2,2% zu holen. Alle anderen Anlageklassen performten deutlich stärker. Am besten wären Anleger im vergangenen Jahrzehnt mit Gold gefahren.

Über einen Zeitraum von 20 Jahren wird das Bild nicht wesentlich besser für Durchschnittsanleger. Hier haben sogar die kurzlaufenden US Treasury Bills die Rendite des normalen Anlegers überboten. Ansonsten wechseln die Plätze der besten Anlageformen untereinander. Gold steht nicht mehr an erster Stelle, sondern teilt sich mit AAA Unternehmensanleihen den sechsten Platz (von insgesamt 9).

Über einen noch längeren Zeitraum, über 30 Jahre, wird die Situation immer noch nicht besser. Im Gegenteil. Je länger der Zeitraum, desto schlechter die Performance der Anleger. Mit Aktien und Junk Bonds wären Anleger ziemlich gut gewesen.

Wie man es dreht und wendet, Durchschnittsanleger weisen eine extreme Underperformance auf. In den seltensten Fällen wird die Inflation geschlagen. Damit reduzieren Anleger durch aktives Management ihres Vermögens ihre eigene Kaufkraft. Mit allen passiven Anlagestilen hätten sie ihre Kaufkraft zumindest behalten oder ausgebaut.

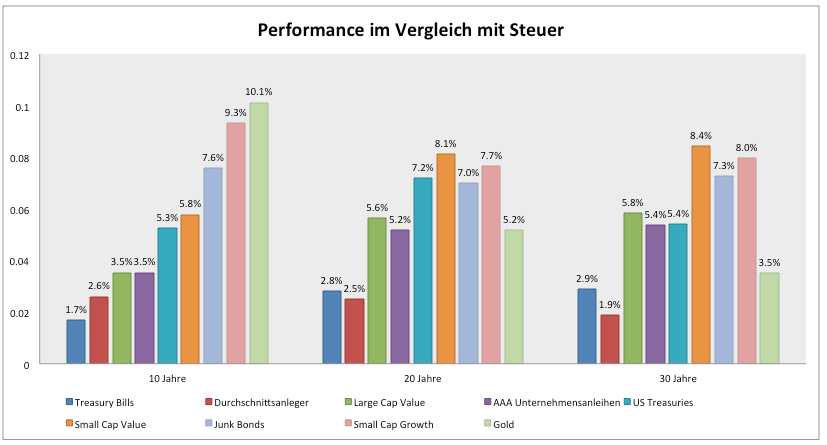

Bei solchen Zahlen fragt man sich, ob es überhaupt Sinn macht, aktiv zu investieren. Die Zahlen geben darauf eine klare Antwort. Aber: die Zahlen sind auch ein wenig verfälscht. Während die Performance des Durchschnittsanlegers für gewöhnlich eine Nettorendite zeigt, werden bei allen anderen Anlageklassen für gewöhnlich Steuern vernachlässigt. Das ist nicht ganz fair. Die zweite Grafik zeigt daher noch einmal das ganze, allerdings unter Berücksichtigung von Steuern. Leider ändert das das Bild nur unwesentlich.

Als Steuersatz habe ich einmalig 25% berechnet. Die Annahme ist, dass in alle Anlageklassen unter Buy and Hold Gesichtspunkten investiert wurde. Die Steuer fällt damit am Ende der Periode auf den Gesamtgewinn an.

Für die Underperformance des Durchschnittsanlegers werden viele Gründe genannt. Einer der Hauptgründe ist die mangelnde Disziplin. Es wird viel zu viel undiszipliniert getradet. Dadurch fallen hohe Kosten an. Die Kosten bei Buy and Hold sind dagegen absolut zu vernachlässigen. Einen ETF kann man heutzutage um 2-5 USD kaufen. Wenn ich das mit 10.000 USD mache und nach 10 Jahren auf einen Gewinn von z.B. 5.000 USD Gesamttransaktionskosten von 4 USD anwende (2 USD für den Kauf, 2 für den Verkauf des ETF), dann ist das de facto 0%.

In der Praxis werden 5.000 an Gewinn jedoch nicht mit 4 USD Kosten generiert, sondern mit mehreren hundert Dollar. In einigen extremen Fällen sogar mit mehr als 1.000 USD. Auf 5.000 USD werden erst Steuern bezahlt, dann bleiben noch 3.750 USD. Danach kommen die Spesen und es bleiben nur noch 3.500 USD oder teils sogar deutlich weniger.

Gegen aktives Management der eigenen Positionen ist nichts einzuwenden. Man muss nur eben wissen, wann es wirklich Sinn macht eine Position zu kaufen und wieder zu verkaufen. Es läuft letztlich immer aufs Timing hinaus und den Standardfehler schlechthin: Verluste laufen lassen, Gewinne begrenzen.

Beides - Timing und Gewinne laufen lassen - klingt eigentlich einfach. Das Konzept ist jedem sofort klar, nur mit der Umsetzung hapert's. Sonst würden Durchschnittsanleger nicht so unglaublich unterdurchschnittlich abschneiden.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

- 75 Euro Startguthaben bei justTRADE

- ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

- 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen & dank Quote-Request-Order

Nur für kurze Zeit: Erhalte 3 Monate stock3 Plus oder stock3 Tech gratis on top!

Wer sich mit dem weit verzweigten Feld des Daytradens nicht aufmerksam zwei bis drei Jahre beschäftigt, ist mit Aktien am besten beraten. Vielleicht noch etwas Gold dazu.

Davor sollte man die Schulden tilgen.

Einfach die Dividendenstudie des DSW 2013 gratis herunterladen. Dort sind 6.000 Investmentclubs zuhause.

Oder die Dividendenstars von GMT mal googeln.

Von Bankprodukten aller Art rate ich ab!

sehr geehrter herr schmale

...........................................

abschließend noch eine Bemerkung zu ihrer Analyse..bzw. behauptung

..................................................................................................................

ich werde den verdacht nicht los, dass sie die privatanleger in erster Linie

als unerfahren, uninformiert und emotional handelnd einschätzen.

eine sehr pauschale Sichtweise.

..

dabei ist es doch oftmals so, dass die banken durch falschberatung zum

zur schlechten performance oder gar zum verlust beitragen.

..

also

wer trägt die Verantwortung .??

die depotbanken oder die Anleger.??

Hallo Clemens

"Damit reduzieren Anleger durch aktives Management ihres Vermögens ihre eigene Kaufkraft."

wie ist "aktives Management" hier definiert? Welche Gebühren liegen zugrunde, wie oft wurden Positionen gedreht? Wurden bei dieser Aussage Steuern berücksichtigt?

Danke

Kapitalanlage oder kurzfristiges "traden"

................................................................

seit jahren werden Derivate - insbesondere auch bei godemode - angepriesen,

mit denen man mit geringem kapitaleinsatz viel bewegen kann.

verschwiegen werden der mögliche Totalverlust und die hohen gebühren bei

ständigen an- und verkäufen..

..

ein sinnvoller vermögensaufbau ist damit nicht möglich - nur auf der ertragsseite

der banken..!!

..

Hallo Clemens,

interessanter Artikel.

Ich würde mal vermuten, eines der Hauptprobleme besteht darin, dass viele Anleger zu ungeduldig sind und möglichst "über Nacht" reich werden wollen.

Die Börse ist ja auch verführerisch: Da sieht man, wie Aktienkurse innerhalb einer Woche um 100 oder 200 Prozent zulegen, und dann will man das im eigenen Depot natürlich auch erleben. Also wird fleißig umgeschichtet - was Banken und Broker natürlich außerordentilch freut.

Sicherlich schadet es daher nicht, sich gelegentlich an eine uralte Börsenweisheit zu erinnern, die da lautet:

"An der Börse werden die größten Gewinne mit dem Hintern gemacht" ;-)

selber anlegen und schauen , ob es was wird

Schuld bin ich an der Statistik :-)

was soll er denn machen der kleine "Trader" ? er hat vielleicht 5000 € und will "traden" ,dann macht er ein Abo für 12 Monate da sind schon mal 10 % weg :-( aber er folgt ja einem PROFI =kann ja nix schief gehen.

Mit sicherer Hand sucht er sich die Trades raus die schief gehen (für alle reicht es nicht /fehlt ihm der Überblick ,hat er keine Traude undundund ) und nach 10 Monaten hat er viel Aufregung ,nur noch 1800 € und denkt sich : Sch.... =Börse ist sch....

minus 60 % == wahrscheinlich ein (erlebter ) Einzelfall = aber aus dem Leben

Rechenaufgabe : wieviel Gewinn müssen wieviele Durchschnittsanleger machen damit zumindest diese 2,6 % rauskommen

PS kein Vorwurf an irgend jemanden nur Lehre fürs Leben

Hallo Herr Schmale,

das klingt in meinen Ohren doch ein wenig tendenziös. Ein halbwegs geschickter Privatanleger, der eine recht simple Strategie wie z.B. im Mai raus und im September wieder rein, konsequent durchzieht , kommt schon auf eine auskömmliche Rendite und zwar nach Inflation und Steuer. Das der deutsche Durchschnittsanleger aufgrund mangelnder finanzieller Bildung von den Protagonisten der Finanzbranche regelmässig über den Tisch gezogen wird, dürfte der Misere schon deutlich näher kommen. Im übrigen bleibt festzustellen, das viele von teuren Fondsmanagern gesteuerte Fonds geradezu peinliche Renditen abwerfen. Von Fonds und Fondsmanagern die das Geld der Anleger regelrecht verbrannt haben, wäre ja auch noch zu reden. Ein unrühmliches Beispiel ist Kurt Ochner, aus der Zeit der Internetblase. Die Bank Julius Bär hat sich letztlich von Ochner getrennt, weil sie um ihren guten Ruf fürchtete.

Jetzt weiß ich zwar, dass die Zahlen amtlich sind, aber woher stammen sie denn?

Ist hier der amerikanische, oder der deutsche Durchschnittsanleger gemeint?

Ich vermute mal, das sind amerikanische Zahlen, und der deutsche Durchschnittsanleger würde noch bedeutend schlechter abschneiden.

man kann ja mal den godmode fond im vergleich dazumachen

dann sieht der Amateuranleger schon wieder gut aus :)