Was macht der Aktienmarkt, wenn die erste US-Zinssenkung wirklich im März 2023 kommt?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die Notenbank tut alles, um Anleger davon zu überzeugen, dass die Zinswende noch lange nicht vorüber ist. Trotz Beteuerungen, dass die Zinswende weitergeht und Erwartungen über eine Zinssenkung Anfang 2023 verfrüht sind, bleiben Anleger dabei: Ab März 2023 sinken die Zinsen.

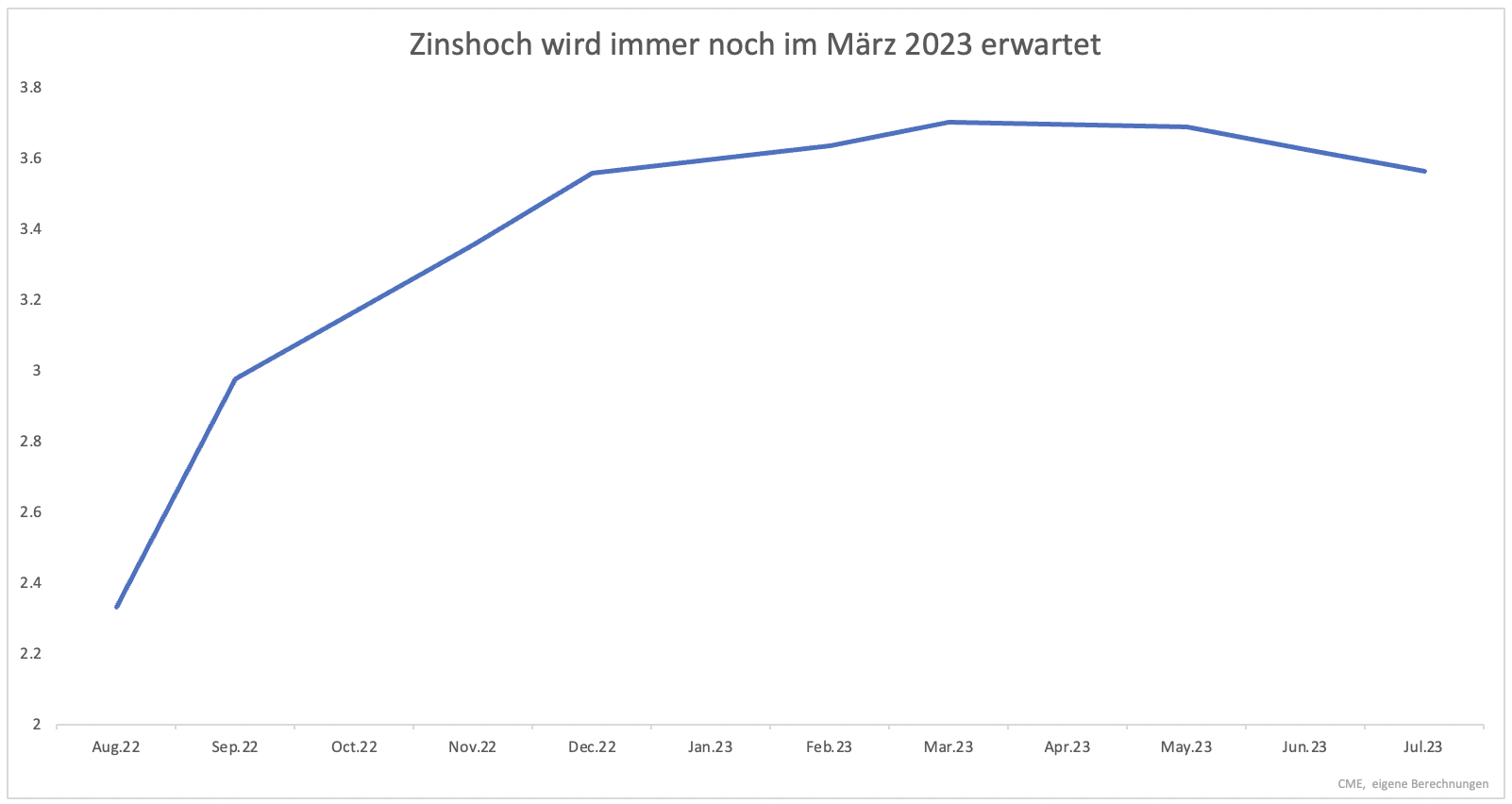

Nach aktuellem Stand soll das Zinshoch im März mit 3,7 % erreicht werden. Danach werden Zinssenkungen erwartet, wenn auch keine großen (Grafik 1). Bis Sommer 2023 wird immerhin ein Zinsschritt nach unten erwartet. Diese Erwartung macht nur Sinn, wenn die Inflation bis dahin unter Kontrolle ist.

Man soll zwar nicht gegen die Notenbank spekulieren („Don’t fight the Fed“), doch in der Vergangenheit wussten Anleger häufig mehr als die Fed. Bereits zu Beginn der letzten Zinswende lag der Markt mit seiner Erwartung häufig besser als die Notenbank selbst. Die Fed erwartete nach dem ersten Zinsschritt Ende 2015 eine deutlich schnellere Zinswende. Anleger glaubten dies nicht und tatsächlich kam der zweite Zinsschritt erst ein Jahr nach dem ersten.

Es ist also nicht ausgeschlossen, dass sich die Erwartung am Ende erfüllt, selbst wenn es die Notenbanker derzeit noch anders sehen. Die Kernfrage ist jedoch nicht unbedingt, wer Recht hat, sondern was mit dem Aktienmarkt geschieht, wenn sich die Markterwartungen erfüllen. Derzeit wird die Aussicht auf ein Ende der Zinswende oder sogar Zinssenkungen gefeiert. Ein Blick auf die Historie genügt jedoch, um sich zu fragen, was da überhaupt gefeiert wird.

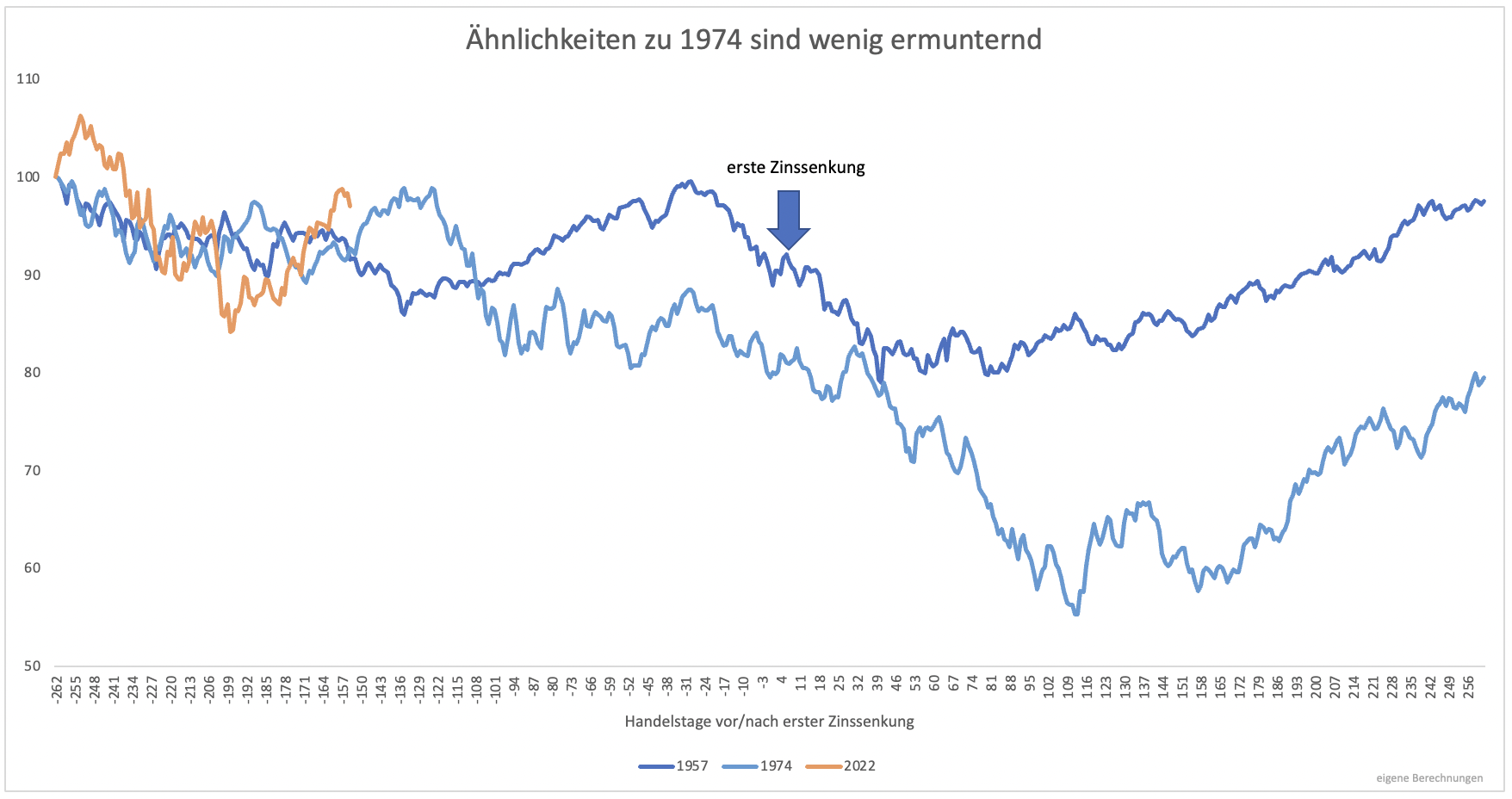

Der Aktienmarkt tendiert im Durchschnitt vor der ersten Zinssenkung positiv. Kurse können in den zwölf Monaten bis zur ersten Zinssenkung durchschnittlich um fast 10 % steigen. Nach der ersten Zinssenkung geht es dann jedoch mit dem Markt abwärts (Grafik 2). Mehrere Monate später steht der Markt tiefer als zu Beginn der Zinswende nach unten.

Der aktuelle Kursverlauf erinnert an das Jahr 1974 (Grafik 3). Angesichts der hohen Inflation und anderer Parallelen ist das nicht verwunderlich. Damals kam es weder vor, noch direkt nach der ersten Zinssenkung zu einer positiven Performance. Wieso dieses Mal ein vollkommen anderes Resultat erwartet wird, ist rätselhaft.

Zudem darf man nicht vergessen, dass Zinssenkungen nicht ohne Grund erfolgen. Die Zinsen werden gesenkt, wenn es wirtschaftliche Probleme gibt. Das wiederum ist keine gute Ausgangslage für Unternehmensgewinne und den Aktienmarkt. Damit die Fed im aktuellen Umfeld die Zinsen senkt, braucht es einen gehörigen Abschwung. In diesem Fall ist ein Bärenmarkt gerechtfertigt. Dass die Inflationsrate das Ziel von 2 % ohne tiefe Rezession bis Frühjahr 2023 wieder erreicht und aus diesem Grund die Zinsen gesenkt werden können, ist nahezu ausgeschlossen.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.