Was Gold und Kupfer über die Zinsen sagen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- US 10Y Bond Yield - Kurs: 2,841 % (Bonds)

- Gold - WKN: 965515 - ISIN: XC0009655157 - Kurs: 1.316,350 $/Unze (Commerzbank CFD)

Wenn sich der Markt etwas in den Kopf setzt, ist es schwer, es wieder herauszubekommen. So half es nicht einmal, dass sich in der vergangenen Woche gleich mehrere Notenbanker recht deutlich zu den Zinsen äußerten. Zu hören war, dass der bisherige Weg beibehalten wird, also eine weiterhin schleichende Zinswende. Ein Notenbanker sagte zu der Spekulation, dass es vier Zinsschritte geben könnte, sogar sehr klar: sehe ich nicht.

Das hat den Markt nicht von seiner Fantasie abgebracht. Zuletzt stiegen die langfristigen Zinsen in den USA auf den höchsten Stand seit Jahreswechsel 2013/14. Es fehlen nur noch wenige Basispunkte, und ein Siebenjahreshoch könnte erreicht werden. Die Zinsentwicklung koppelt sich dabei immer weiter von der Realität ab.

- ()-

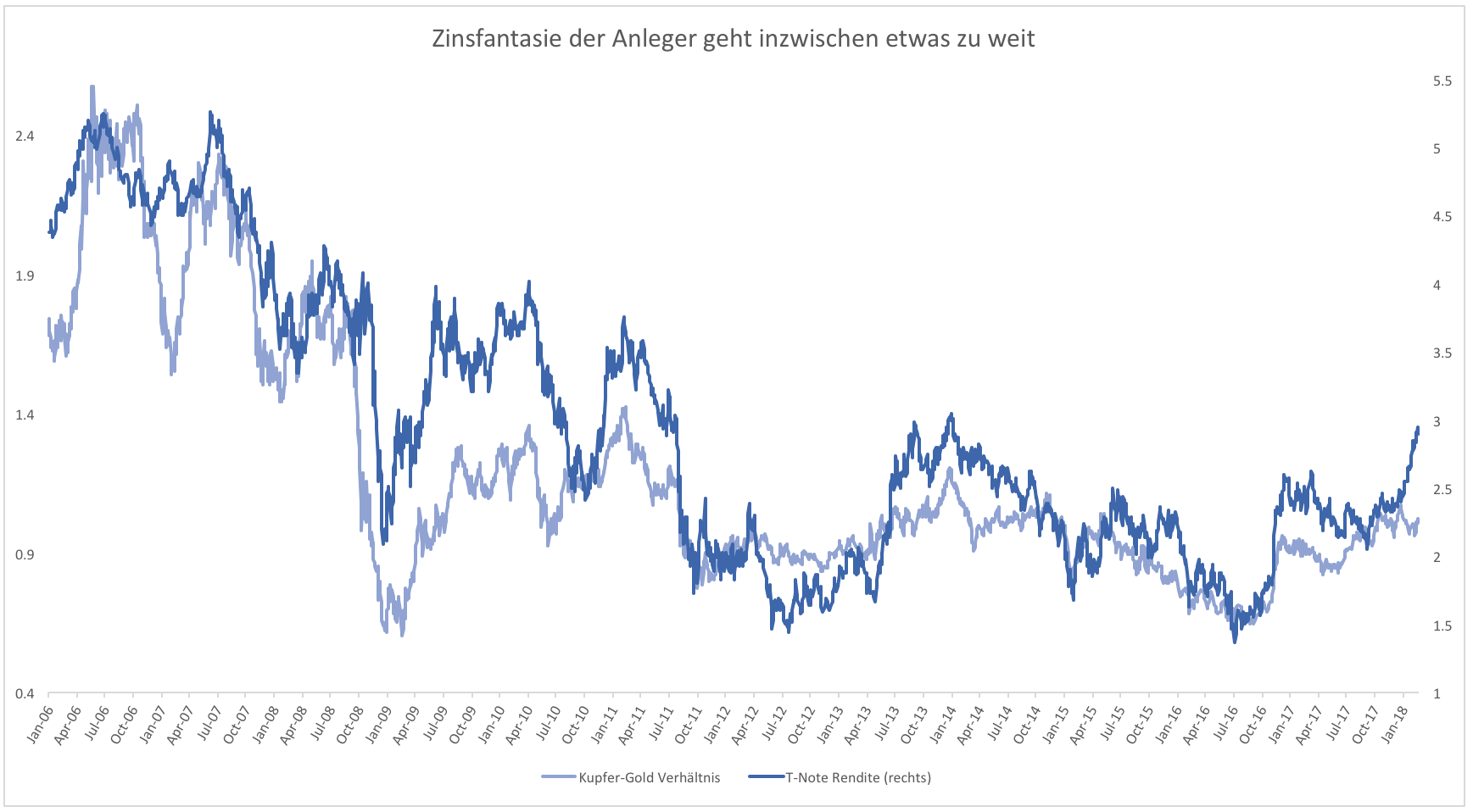

Gold und Kupfer sind ein guter Indikator für das angemessene Zinsniveau. Grafik 1 zeigt dazu das Kupfer/Gold Verhältnis und die 10-jährigen Zinsen. Beide bewegen sich parallel. Das Kupfer/Gold Verhältnis zeigt dabei, welches Metall stärker steigt. Steigt das Verhältnis, hat Kupfer die Oberhand, fällt es, ist Gold stärker.

Kupfer war, ist und bleibt ein exzellenter Indikator für Inflation. Das Industriemetall trägt durch seinen eigenen Preis nicht nur zur Inflation bei, sondern ist auch ein guter Gradmesser für die Aktivität der Wirtschaft. Früher sagte es viel über die US-Wirtschaft aus. Heute ist es ein guter Gradmesser für die Weltwirtschaft und die Nachfrage aus aufstrebenden Ländern wie China.

Boomen Länder wie China, steigt die globale Nachfrage, nicht nur nach Industrierohstoffen wie Kupfer, sondern generell. Höhere Nachfrage beflügelt die Inflation. Ist die Nachfrage hingegen schwach und sind die Zeichen unsicher, ist Gold gefragt. Es zeigt weniger Preisdruck an.

Die Zinsfantasie, die die Zinsen nach oben gedrückt hat, hat sich in den letzten Wochen klar von der globalen Indikation (Kupfer/Gold Verhältnis) entkoppelt. Das gilt nicht nur hier, sondern auch an anderer Stelle. Globaler Preistreiber Nummer 1 bleibt nach wie vor der Ölpreis.

Grafik 2 stellt die Inflationserwartung dem Ölpreis gegenüber. Die beiden sind kaum voneinander zu unterscheiden. Seit den Ölpreistiefs Anfang 2016 geht die Schere zwischen Preis und Erwartung immer weiter auseinander. Die Inflationserwartungen haben bereits wieder den unteren Bereich der Range erreicht, die von 2010 bis 2014 galt. Das erscheint ziemlich überzogen.

Es wird 2018 einen Inflationsanstieg geben. Das ist fast unbestritten. Betrachtet man jedoch den Ölpreis und das Kupfer/Gold Verhältnis, dann sind sowohl die Erwartungen als auch die Zinsen von der Realität abgekoppelt. Die Erwartungen sind schlichtweg zu hoch.

Der Markt wird sich nun nicht so schnell von seinem Weg abbringen lassen. Mittelfristig erscheint die aktuelle Entwicklung jedoch maßlos überzogen. Ich vermute stark, dass wir nach dieser anfänglichen Übertreibung in diesem Jahr eine markante Korrektur der Erwartungen sehen werden.

Clemens Schmale

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Hallo Löwe 30, es ist zwar was dran an Ihrer Argumentation, daß Inflation letztlich geldmengenabhängig ist und insofern den Zentralbanken ein entscheidender Anteil an ihrer Entstehung zukommt.

Dennoch ist das m.E. zu statisch gedacht, denn es kann in einzelnen Bereichen der Wirtschaft durchaus zu externen Schocks kommen, die durch starke Verknappung eines allgemein notwendigen Wirtschaftsgutes (z.B. Energie oder Arbeitskräfte)die Preise auf breiter Front in Bewegung setzen - man denke nur an die Ölverknappung durch die OPEC in den 1970er Jahren. Sind die Preise erstmal in Bewegung gesetzt, ist diese Bewegung dann nur sehr schwer zu stoppen. Die Erhöhung der Umlaufgeschwindigkeit des Geldes ergibt sich dann als Sekundärphänomen von selbst.

Und vor allem versuchen sich alle Wirtschaftsteilnehmer - sind die Inflationserwartungen erstmal in den Köpfen verankert - von vorherein gegen die erwartete Inflation abzusichern und Preise schon vorab so zu kalkulieren, daß man an der erwarteten Inflation keinen Schaden nimmt..

Diese Entwicklung kann von den Notenbanken nur mit ganz massiven Maßnahmen 'abgewürgt' werden, wie sie der legendäre Paul Volcker in seiner Zeit als FED-Chef ergriffen hat, allerdings um den Preis einer Kontraktion der Wirtschaft.

Ich teile Ihre Meinung. Die 10 jährigen US werden die 3% dieses Jahr nicht übersteigen. ALLE kürzeren Laufzeiten jedoch Richtung 10 jährigen steigen. Hatten wir 2008 schon mal.

Einzelne Preise werden zwar von höherer Nachfrage getrieben, jedoch kann das allgemeine Preisniveau nur steigen, wenn er bei gleicher Umlaufgeschwindigkeit des Geldes, mehr Geld gibt. Also ist Inflation ein Phänomen der Geldpolitik der Zentralbanken und keines von Angebot und Nachfrage Verschiebungen einzelner Güter. Wenn einzelne Güter teurer werden, fallen andere Güter im Preis oder werden weniger nachgefragt, weil einfach nicht mehr genug Geld da ist. Das allgemeine Preisniveau ändert sich dadurch nicht. Es kommt dadurch nicht zur Inflation.

Die Inflationserwartungen können durchaus berechtigt sein und eintreten, denn sie sind ja eine Folge der Geldpolitik der Zentralbanken, und die ist nach wie vor expansiv. Da inzwischen Aktien, Anleihen und Immobilien aufgrund dieser lockeren Geldpolitik in luftige Höhen gestiegen sind (die Preise dort inflationiert wurden), kann es durchaus dazu kommen, dass die Mittel dort abgezogen werden und in Rohstoffe fließen, was dann die Inflation dort in die Höhe treibt. Die Inflation war ja nie weg, sie war nur nicht bei den Gütern des täglichen Gebrauchs. Was sich jetzt durchaus ändern kann.