Was die Kursentwicklung 2021 über 2022 verrät

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 4.781,70 Pkt (S&P)

2021 war in vielerlei Hinsicht ein Rekordjahr. In den USA konnte der S&P 500 knapp 27 % zulegen. Damit war 2021 von der Performance her ein wirklich gutes Jahr und besser als 90 % aller anderen Jahre. So gute Jahre kann man im Durchschnitt nur einmal in einem Jahrzehnt erwarten.

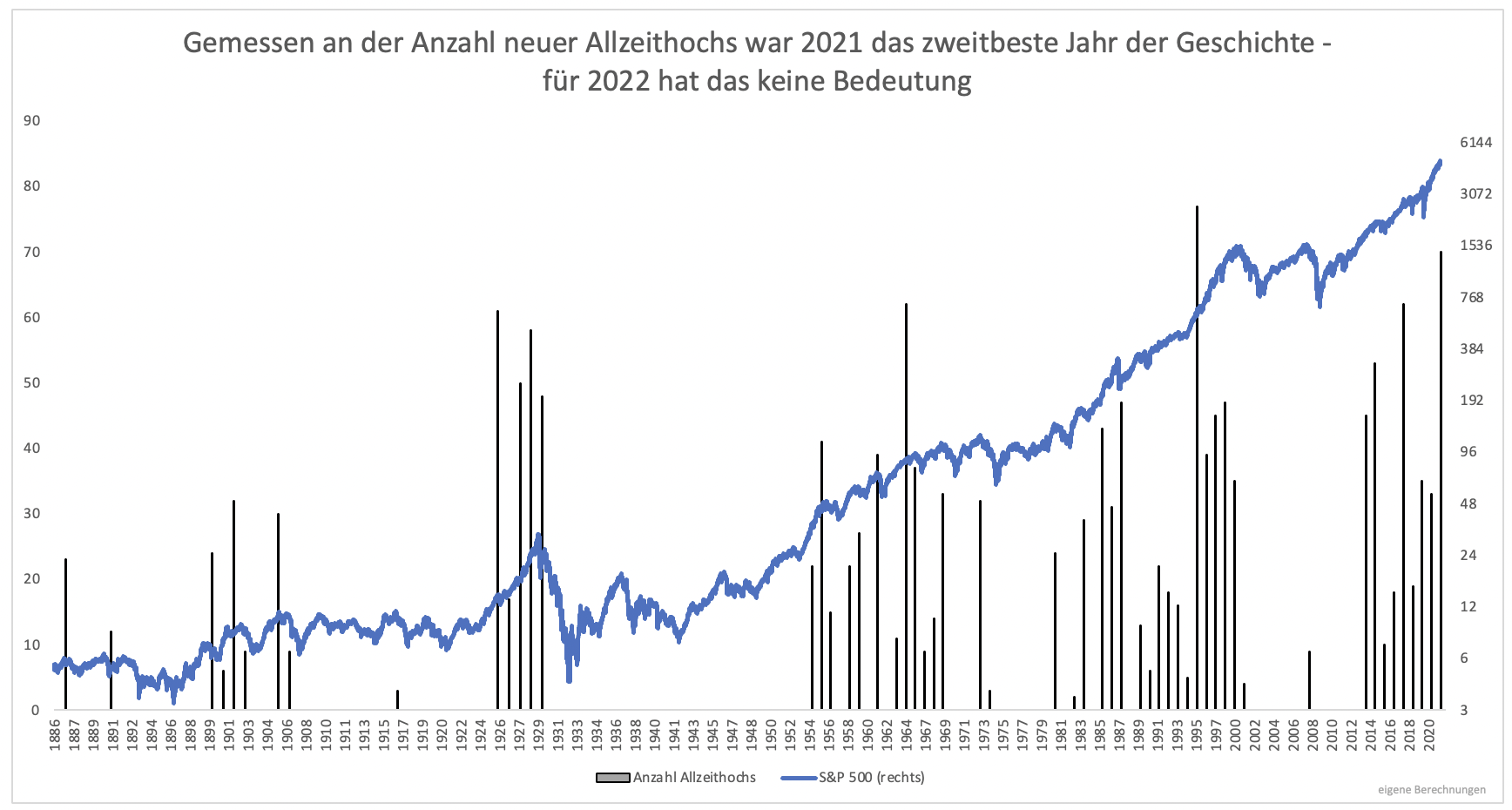

Dass die Performance so gut war, wundert bei den vielen Allzeithochs nicht. 2021 wurden 70 Allzeithochs erreicht (Grafik 1). Bisher war nur ein Jahr besser. Im Jahr 1995 waren es 77 Allzeithochs, die innerhalb des Kalenderjahres erreicht wurden.

Diese Performance kommt nach den guten Jahren 2020 (16,3 % Performance) und 2019 (28 % Jahresgewinn). Innerhalb von drei Jahren hat sich der Markt fast verdoppelt und mit 2019 und 2021 gab es innerhalb von drei Jahren gleich zweimal eine Performance, die man eben eigentlich nur einmal im Jahrzehnt erwarten kann.

Neben Performancerekorden gab es auch viele andere Superlative. Diese sind weniger zum Feiern. 2021 war der Markt so hoch bewertet wie selten zuvor. Ob am KGV der letzten oder der nächsten 12 Monate gemessen, am inflationsbereinigten Langfrist-KGV (Shiller KGV), Preis-Buchwert-Verhältnis, Preis-Umsatz-Verhältnis, Marktkapitalisierung im Verhältnis zur Wirtschaftsleistung… alle Indikatoren weisen auf eine sehr hohe Bewertung hin.

Die Bewertung ist je nach Indikator höher als in 95 % aller Fälle. Bei manchen Indikatoren ist es sogar der höchste je gemessene Wert. Das alles brachte 2021. Es ist Vergangenheit und bei so vielen Rekorden fragt man sich, ob es für 2022 belasten wirken wird. Was sagen diese Superlative über 2022 also aus?

Die kurze Antwort: Nichts. Viele Allzeithochs in einem Kalenderjahr treten selten allein auf. Vielmehr treten sie in Clustern auf. Grundsätzlich ist die Wahrscheinlichkeit für weitere und viele Allzeithochs 2022 nicht schlecht. Unterstützung gibt es auch immer noch aus dem Jahr 2020, als Nachwirkung des kurzen und schmerzvollen Crashs.

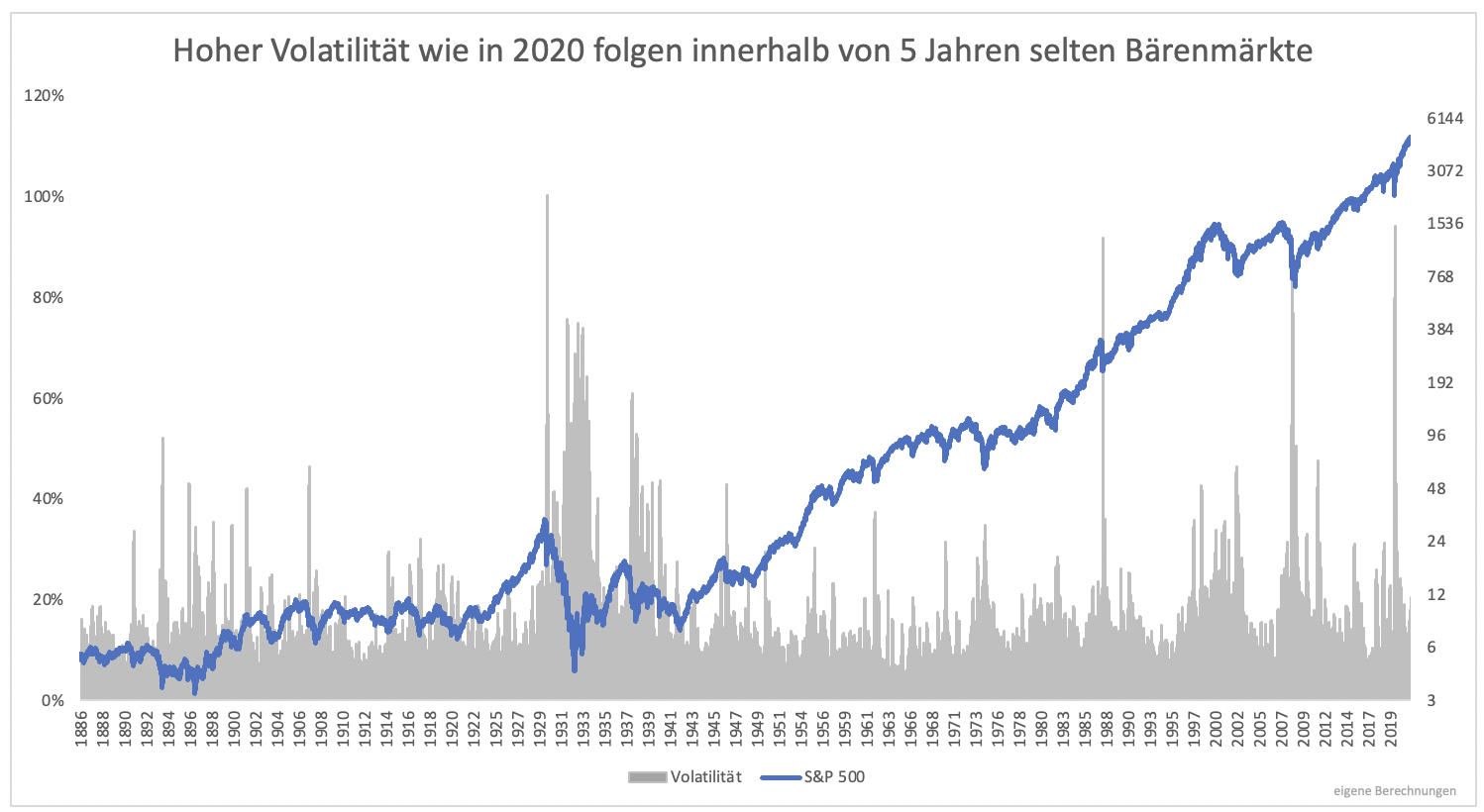

Ein Volatilitätsimpuls wird oft für viele Jahre von guter Performance abgelöst. Eine Ausnahme war die Große Depression (Grafik 2). Wir wissen heute allerdings, dass Regierungen und Notenbanken nicht wie in den 1930er Jahren reagieren. Stattdessen werden die Bärenmärkte immer kürzer. Sehr schnell wird interveniert.

Ein Crash und Volatilitätsimpuls wie 2020 wird selten von einem Bärenmarkt gefolgt. Anleger können sich theoretisch mehrere Jahre in Sicherheit wiegen. Die Wahrscheinlichkeit, dass einer Panik wie im März 2020 innerhalb von fünf Jahren kein weiterer Crash folgt, ist sehr groß.

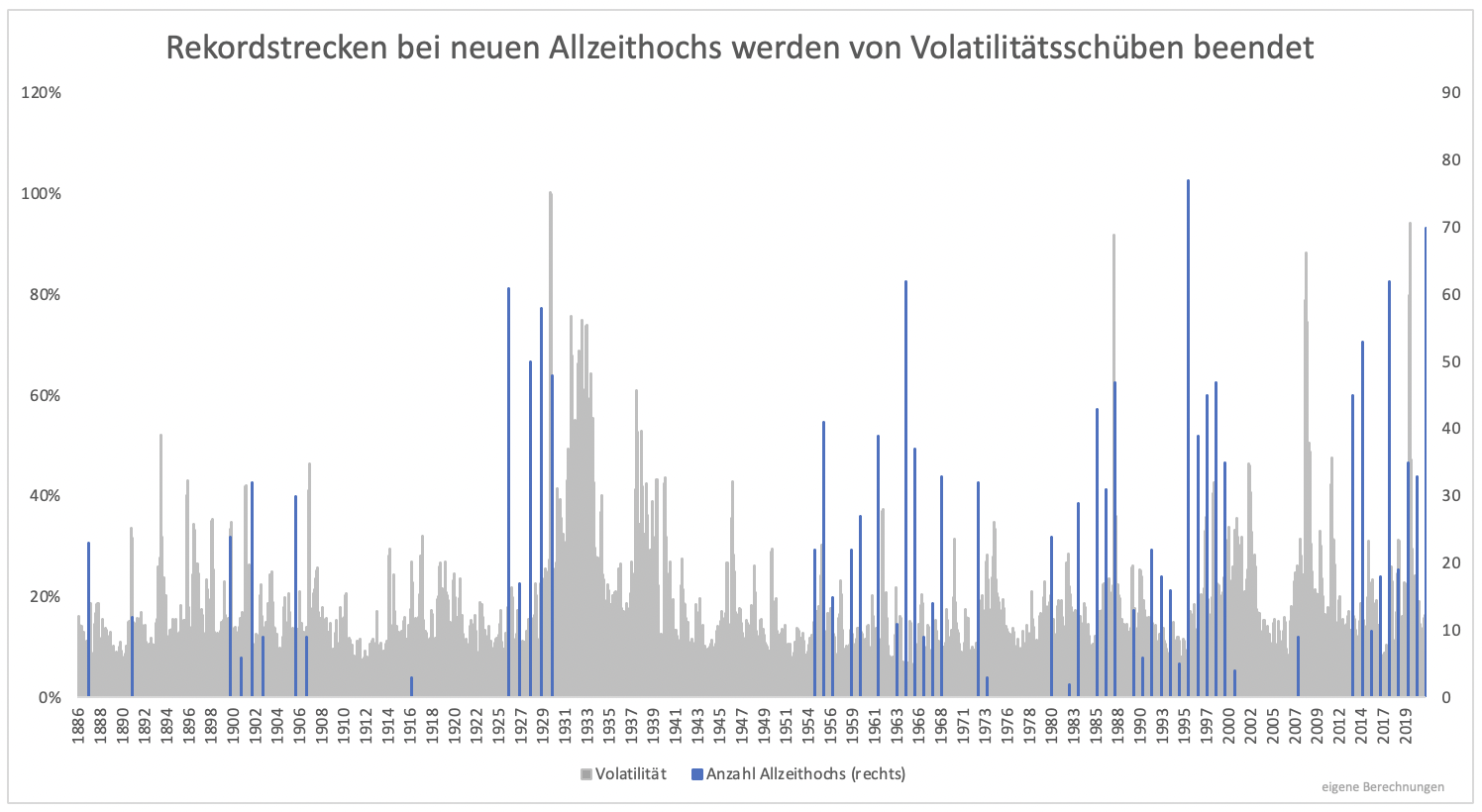

Damit sind die Vorzeichen für 2022 deutlich besser, als man vielleicht meint. Gäbe es da nicht noch eine andere beunruhigende Statistik. Cluster an vielen Allzeithochs werden von großen Volatilitätsimpulsen beendet bzw. unterbrochen (Grafik 3). Der aktuelle Cluster hält bereits seit 2013 an.

Damit gelingt eine Art Zirkelschluss. Wer lang genug nach Statistiken sucht, kann jede beliebige Story stricken. Eines aber kann man guten Gewissens sagen: Das Kursgeschehen 2021 sagt wenig bis nichts für 2022 aus. Nur, weil die Börsen sehr gut gelaufen sind, ist das kein Argument gegen Aktien. Es ist auch keines dafür. Umstände können sich zudem sehr schnell ändern. Wenn die Pandemie eines gezeigt hat, dann das. Wachsamkeit lohnt sich.

15 % auf unsere Trading-Services – jetzt noch schnell zuschlagen

Du bringst Deinen Trading-Stil mit, wir den passenden Service. On top sparst Du 15 % – aber nur noch bis 12.09.2025. Also warte nicht länger und greif zu!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Ich denke, dass es eine Überraschung nach unten geben könnte...