Was bedeutet ein "Grexit" für den Anleger?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Ein Ausscheiden Griechenlands aus dem Euro würde an den Finanzmärkten ein größeres Beben auslösen als viele vermuten.

- Eine Kapitalflucht aus dem Euroraum ist trotzdem nicht sinnvoll. Der "Resteuro" würde vermutlich aufwerten.

- Bei Aktien würde es erhebliche Kursverluste geben. Sie wären aber außerhalb von Griechenland nur vorübergehend. Mit Festverzinslichen kann man gewinnen.

Was passiert, wenn es bei dem Gepokere über die Zukunft Griechenlands im Euro doch zu einem "Grexit" kommt? Keiner will, dass das Land aus dem Euro ausscheidet. Aber keiner kann es ausschließen. Finanzminister Varoufakis hat ausdrücklich gesagt, dass er bei Verhandlungen immer auch ein Scheitern einkalkuliert.

Ein "Grexit" ist nach wie vor nicht das wahrscheinlichste Szenario. Aber zu 40 % sollte man schon damit rechnen. Auf das Wetter übertragen: Bei solch einer Regen-wahrscheinlichkeit nimmt man besser einen Regenschirm mit. Die englische Regierung hat offiziell verlauten lassen, dass sie sich auf die Folgen eines "Grexits" vorbereitet. In vielen Unternehmen und Banken liegen die Notfallpläne in der Schublade. Auf was muss sich der Anleger einstellen?

Der Zwerg, der den Euro bewegt

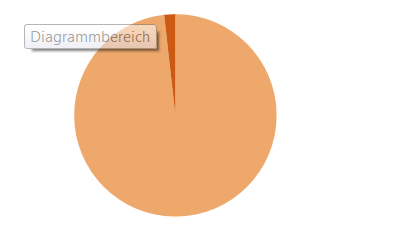

BIP im Euroraum, der rote Abschnitt ist Griechenland

Quelle: DG Ecfin

Wenn es zu einem "Grexit" kommt, erwartet der bekannte amerikanische Ökonom Barry Eichengreen in Anlehnung an die fatale Pleite der Investmentbank Lehman Brothers 2008 ein "Lehman zum Quadrat". Das ist übertrieben. So schlimm kommt es nicht. Griechenland ist

ein kleines Land. Es macht weniger als 2 % des BIP des Euroraums aus (siehe Grafik).

Aber einen großen Knall wird es schon geben. Finanzmärkte reagieren sensibel auf Unsicherheit. Internationale Investoren schauen sich um, wo das "nächste Griechenland" im Euroraum sein könnte. Es könnte zu erheblichen Spekulationswellen kommen. Nach der Freigabe des Schweizer Frankens hat man gesehen, dass von regional begrenzten Ereignissen oft mehr Bereiche betroffen sind als ursprünglich vermutet.

Der erste Gedanke, den jeder für einen solchen Fall hat, ist: Da möchte man nicht dabei sein. Das Geld sollte vorher in Sicherheit gebracht werden. Die meisten denken dabei an Fluchtorte wie die Schweiz oder Norwegen, vielleicht auch an Kanada oder Dänemark.

Das ist jedoch falsch. Nur für die Griechen ist es sinnvoll, ihr Geld außer Landes zu bringen, denn die neue Drachme wird sich abwerten. Zudem wird die Regierung in Athen den Kapitalverkehr beschränken.

In allen anderen Ländern des Euroraums macht eine Kapitalflucht keinen Sinn. Zwar verlieren diese Staaten aller Wahrscheinlichkeit nach ihre Forderungen gegenüber Griechenland. Zudem geht der Nimbus der Unauflöslichkeit des Euros verloren. Beides schwächt die Gemeinschaftswährung. Auf der anderen Seite hat der Euro nach einem "Grexit" aber ein paar Probleme weniger. Er wird für die internationale Gemeinschaft attraktiver. Das gilt noch mehr, wenn zusammen mit Griechenland auch andere Währungen ausscheiden würden, die eher zu den schwächeren zählen (zum Beispiel Zypern).

Insgesamt rechne ich damit, dass sich der Euro bei einem "Grexit" gegenüber dem Rest der Welt aufwerten würde. Unter diesen Umständen sind Anleger mit ihrem Geld zu Hause besser aufgehoben. In dem unwahrscheinlichen Fall, dass der Euro bei einem "Grexit"

ganz zerfallen würde, würde der Wechselkurs der neu-en Währung Deutschlands (vermutlich wie früher im Verbund mit Österreich) deutlich hochschießen. Kurse von 1,60 gegenüber dem Dollar (verglichen mit den derzeitigen 1,14 Dollar) sind nicht unwahrscheinlich.

Auf den Aktienmärkten würden die Kurse in dem ersten Schock abstürzen. Nach der Pleite der US-Investmentbank Lehman Brothers im September 2008 ist der DAX sechs Monate lang fast ununterbrochen gefallen und hat sich insgesamt mehr als halbiert. Mit so etwas muss man jetzt allenfalls in Athen rechnen. Beim DAX wäre ein Rückschlag in der Größenordnung von vielleicht 20 % denkbar. Danach ist aber zu vermuten, dass sich der Markt wieder erholt. Denn die alten Argumente für steigende Aktienkurse – niedrige Zinsen und der Mangel an Alternativen für Dividendenpapiere – gelten weiter. Hinzu kommt, dass sich der Euroraum nach einem Ausscheiden Griechenlands neu ordnen wird. Er wird stabiler. Davon werden internationale Investoren profitieren wollen.

Festverzinsliche sind in der Regel die sicheren Häfen in Krisen. Nach der Pleite von Lehman Brothers gingen die Renditen deutscher Bundesanleihen in wenigen Wochen um einen ganzen Prozentpunkt zurück. So stark dürfte die Reaktion nach einem "Grexit" nicht ausfallen. Denn die Zinsen sind jetzt schon sehr niedrig. Aber ein Rückgang um einen halben Prozentpunkt ist schon denkbar. Anders als bei den Aktien ist nicht zu vermuten, dass sich die Entwicklung dann wieder schnell zurückbildet.

In anderen Ländern der Währungsunion, zum Beispiel in Italien und Spanien, werden die Zinsen vermutlich steigen. Die Spreads zu Bundesanleihen gehen nach oben.

Für den Anleger

Die Zeit, als man sagte, dass ein Ausscheiden Griechenlands aus dem Euro keine Katastrophe sei, ist vorbei. Ein "Grexit" würde ein größeres Beben auf den Finanzmärkten auslösen als viele vermuten. Dazu drei Tipps. Erstens: Verlassen Sie nicht das Eurogebiet. Verlagern Sie Ihr Geld aber im Euro in die Regionen, die von einem "Grexit" profitieren könnten (vermutlich Deutschland). Zweitens: Überlegen Sie, ob Sie einen stärkeren Rückgang der Aktienkurse, auch wenn er vorübergehend ist, aushalten können oder wollen. In jedem Fall ist es klug, vorher ein paar Gewinne aus den letzten Monaten zu realisieren. Drittens: Kaufen Sie Festverzinsliche in Deutschland, auch wenn die Renditen inzwischen schon sehr niedrig sind. Es winken Kursgewinne. Der Zeitpunkt, an dem ein "Grexit" kommen könnte: Vermutlich nicht vor März/April. So lange kann sich Athen noch behelfen.

Anmerkungen oder Anregungen? Ich freue mich auf den Dialog mit Ihnen: martin.huefner@assenagon.com.

Weitere Informationen über Assenagon und unsere Publikationen finden Sie auch auf www.assenagon.com.

Assenagon Asset Management S.A., Zweigniederlassung München, Prannerstraße 8, 80333 München, Deutschland

Rechtliche Hinweise

Dieses Dokument dient ausschließlich Informationszwecken und beinhaltet keine vertraglichen oder sonstigen Verpflichtungen. Es ist nicht als Angebot oder Verkauf einer Beteiligung an einem von Assenagon verwalteten Fonds zu verstehen. Alle Informationen in dieser Darstellung beruhen auf sorgfältig ausgewählten Quellen, die für zuverlässig erachtet wurden, doch kann die Assenagon S.A., Luxemburg, die Assenagon Asset Management S.A., Luxemburg und ihre Zweigniederlassungen sowie die Assenagon Schweiz GmbH, Assenagon Client Service GmbH, München und die Assenagon GmbH, München (zusammen im Folgenden "Assenagon-Gruppe" genannt) deren Richtigkeit, Vollständigkeit oder Genauigkeit nicht garantieren.

Alle Meinungsaussagen geben nur die Einschätzung des Verfassers wieder, die nicht notwendigerweise der Meinung der Assenagon-Gruppe entspricht. Empfehlungen und Prognosen stellen unverbindliche Werturteile zum Zeitpunkt der Erstellung dieser Darstellung dar. Diese können sich abhängig von wirtschaftlichen, politischen und rechtlichen Rahmenbedingungen jederzeit ändern. Der Autor behält sich deshalb ausdrücklich vor, in der Darstellung geäußerte Meinungen jederzeit und ohne Vorankündigung zu ändern. Jedwede Haftung und Gewähr aus dieser Darstellung wird vollständig ausgeschlossen.

Die Informationen in dieser Darstellung wurden lediglich auf die Vereinbarkeit mit luxemburgischem und deutschem Recht geprüft. In einigen Rechtsordnungen ist die Verbreitung derartiger Informationen u. U. gesetzlichen Beschränkungen unterworfen. Die vorstehenden Informationen richten sich daher nicht an natürliche oder juristische Personen, deren Wohn- bzw. Geschäftssitz einer Rechtsordnung unterliegt, die für die Verbreitung derartiger Informationen Beschränkungen vorsieht. Natürliche oder juristische Personen mit Wohn- oder Geschäftssitz in einer ausländischen Rechtsordnung sollten sich über derartige Einschränkungen informieren und sie entsprechend einhalten. Insbesondere richten sich die in dieser Darstellung enthaltenen Informationen nicht an Staatsbürger des Vereinigten Königreichs (ausgenommen Personen, die unter Ausnahmeregelungen nach der Financial Services and Markets Act 2000 (Financial Promotions) Order 2005 (die "Verordnung") fallen, wobei zu den relevanten Ausnahmeregelungen der Verordnung Artikel 49 der Verordnung (hochvermögende Unternehmen – High Net Worth Companies) zählt). Die Informationen in diesem Dokument sind weiterhin nicht für Gebietsansässige der Vereinigten Staaten oder andere Personen bestimmt, die als "US-Personen" im Sinne von Rule 902 in Regulation S des U.S. Securities Act von 1933 in der jeweils geltenden Fassung gelten, und dieses Dokument ist nicht als Angebot oder Verkauf einer Beteiligung an einem von Assenagon verwalteten Fonds an US-Personen zu verstehen. Keine US-amerikanische Wertpapieraufsichtsbehörde oder sonstige Aufsichtsbehörde auf Bundes- oder bundesstaatlicher Ebene hat die Richtigkeit oder Angemessenheit dieser Präsentation oder sonstiger Informationen, die den Anlegern ausgehändigt oder zur Verfügung gestellt wurden, bestätigt. Jede gegenteilige Äußerung stellt einen Straftatbestand dar.

Diese Darstellung stellt weder ein öffentliches Angebot noch eine Aufforderung zur Abgabe eines Angebotes zum Erwerb von Wertpapieren, Fondsanteilen oder Finanzinstrumenten dar. Eine Investmententscheidung bezüglich irgendwelcher Wertpapiere, Fondsanteile oder Finanzinstrumente sollte auf Grundlage einschlägiger Verkaufsdokumente (wie z. B. Prospekt und Wesentlichen Anlegerinformationen, welche in deutscher Sprache am Sitz der Assenagon Asset Management S.A. oder unter www.assenagon.com erhältlich sind) erfolgen und auf keinen Fall auf der Grundlage dieser Darstellung.

Die in dieser Darstellung aufgeführten Inhalte können für bestimmte Investoren ungeeignet oder nicht anwendbar sein. Sie dienen daher lediglich der eigenverantwortlichen Information und können eine individuelle Beratung nicht ersetzen. Die Assenagon-Gruppe kann andere Publikationen veröffentlicht haben, die den in dieser Darstellung vorgestellten Informationen widersprechen oder zu anderen Schlussfolgerungen gelangen. Diese Publikationen spiegeln dann andere Annahmen, Meinungen und Analysemethoden wider. Dargestellte Wertentwicklungen der Vergangenheit können nicht als Maßstab oder Garantie für eine zukünftige Wertentwicklung herangezogen werden. Eine zukünftige Wertentwicklung wird weder ausdrücklich noch implizit garantiert oder zugesagt.

Der Inhalt dieses Dokuments ist geschützt und darf ohne die vorherige schriftliche Genehmigung der Assenagon-Gruppe weder kopiert, veröffentlicht, übernommen oder für andere Zwecke in welcher Form auch immer verwendet werden.

© 2015

Im übrigen denke ich, daß bei Griechenland ein schonungsloses Durchgreifen alternativlos ist und von den Märkten auch honoriert würde. Entweder sie akzeptieren die Spielregeln der Geldgeber und sanieren sich innerhalb des Eurosystems oder sie gehören brutalstmöglich auf die Bretter der Theater(Welt)bühne geschickt und rausgeworfen.

Der Grexit wäre dann ein abschreckendes Beispiel für alle noch verbleibenden Wackelkanditaten im Euroraum und ein Ansporn begonnene Reformen fortzusetzen. Und wenn die Märkte das nicht als Zeichen der Stärke sondern als Zeichen der Schwäche interpretieren sollten, gehören sie als Vollidioten auf den Mond geschossen...

Herr Hüfner noch was anderes,

sind eigentlich so verbrecherische "Finanzinstrumente" wie Anleihe-Ausfallversicherungen immer noch erlaubt / nicht längst als "unmoralische Massenvernichtungswaffen" verboten?

Jeder weiß doch mittlerweile, daß sie keine Deckung beinhalten und höchstens zur Volkshaftung-/Enteignung taugen - wieso also gibt es sie noch?

Jeder der eine Anleihe kauft, hat für deren Ausfall einzustehen und fertig. Dieses Ausfallrisiko versichern zu wollen/können ist ein Witz.

Herr Hüfner, wäre ein 20 % "Ausschlag"/Verlust wegen des Grexit nicht gleichzeitig absurd? Im Bankensektor könnte ich es ja noch verstehen, aber auf die Realwirtschaft hat der Grexit im Grunde doch keine Auswirkungen und wir alle wissen, daß deswegen kein Lehmann 2.0 entstehen kann und wird.

Ich denke in solch einer Situation brauchen die Notenbanken eigentlich bloß ankündigen, daß Bankschieflagen im Falle eines Grexit aufgefangen werden und daraus kein Systemkollaps resultieren wird. Betroffene Banken müssen ihre Kapitalunterdeckung dann entweder durch Kapitalerhöhungen ausgleichen oder werden schnurstracks verstaatlicht.

In diesem ganzen Bereich gehört längst tausendmal mehr Klartext gesprochen und im Zweifelsfall knallhart über Sondergesetze durchgegriffen und schonungslos enteignet. Es ist ein Witz, daß man um Bankenverstaatlichungen so ein Aufhebens macht und hier ständig die Kapitaleigner maximal geschont werden.

Würden hier klare Ansagen gemacht, wäre der Grexit ein Nullevent.

Kann mir mal einer erklären, warum die Börsen fallen sollen, wenn Griechenland sich endlich aus dem Euro verabschiedet? Müssten sie nicht eigentlich steigen, da Griechenland außer bösen Worten nicht viel zu Europa beiträgt?

Die Politik wird den Ausstieg aus dem Euro mit allen Mitteln verhindern und den Luftballon weiter aufblasen. Er wird dann irgendwann platzen. Denn für fast alle Länder ist der Euro zu stark und für Deutschland zu schwach. Die Folge ist bei uns entstehen Arbeitsplätze und im Süden werden sie abgebaut. Damit verarmen die Südstaaten noch mehr bis sie freiwillig aus dem Euro aussteigen oder uns aus dem Euro drängen. Die Politik wird das verhindern mit einem Länderfinanzausgleich wie in Deutschland. So kann es denn noch eine Weile dauern bis der Ballon platzt bzw. Deutschland zahlt für die Südstaaten bis in alle Ewigkeit.

Es sollte dann zu einem Ausbrechen des DAX nach unten kommen. Ein Short wäre dann eine supertolle Möglichkeit, etwas zu verdienen.

Wann kommt der Grexit ca. ?