Verzerrte Börsenreflexe

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Beim Minicrash an den Börsen in der vorigen Woche traten ganz unerwartete Verhaltensweisen der Anleger zutage.

- Die nachteiligen Folgen der niedrigen Zinsen und hohen Liquidität werden immer gravierender.

- Das hat inzwischen auch Wirkungen auf die Realwirtschaft.

In den letzten Tagen wurde an den Börsen nicht nur viel Geld verloren. Es gab auch ein paar Entwicklungen, die nachdenklich stimmen.

Schauen Sie sich das an: Am "schwarzen Montag" stürzte der DAX nach den Kursverlusten der vorherigen Tage noch einmal um 600 Punkte nach unten. Er erreichte beim tiefsten Stand ein Niveau, das 5 % unter dem Level am Ende des letzten Jahres lag. Am Nachmittag verlangsamte sich die Abwärtsbewegung. Es war als ob der Markt wieder Luft schöpfen wolle. An sich hätte man vermuten müssen, dass auf dem niedrigen Kursniveau jetzt wieder Käufe einsetzen sollten. Wie viele Anleger hatten sich in den letzten Wochen geschworen: Wenn der Index um 500 oder 1.000 Punkte fällt, dann sind die Aktien wieder so billig, dass man zugreifen muss.

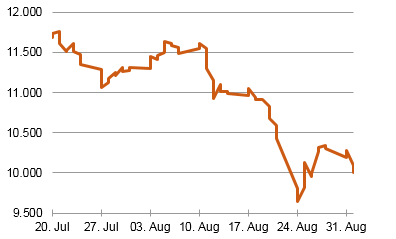

Der Minicrash

Entwicklung des DAX seit Mitte Juli 2015, jeweils Eröffnungs- und Schlusskurse

Quelle: Bloomberg

Und was geschah? Nichts, oder besser kaum etwas. Die Kurse erholten sich lediglich um ein paar Punkte. Nur an zwei Tagen ging es mit dem Index etwas stärker nach oben. Dann war schon wieder die Luft raus. Bis Ende August war beim DAX weniger als ein Drittel der vorherigen Verluste aufgeholt. Siehe Grafik.

Das ist ungewöhnlich. Die Reflexe der Börse funktionierten nicht mehr. Die Kaufbereitschaft der Anleger stieg nicht, als die Kurse niedrig waren. Sie ging vielmehr zurück. Das widerspricht allen marktwirtschaftlichen Regeln.

Nun soll man kurzfristige Bewegungen an den Börsen nicht überinterpretieren. Der Markt schießt manchmal Kapriolen, die mit Vernunft wenig zu tun haben. Zum Teil lag das Zögern der Anleger sicher daran, dass viele Händler noch im Urlaub sind und deshalb nicht zugreifen konnten. Das wird sich in den nächsten Wochen ändern.

Trotzdem lohnt es sich, sich die Sache etwas näher anzusehen. Einige sagten, der "schwarze Montag" sei die lang erwartete Trendwende. Wir stünden vor einer längerfristigen Talfahrt wie in den Jahren 2000 oder 2007. Da wäre es natürlich falsch zu investieren. Für diese These sind jedoch keine fundamentalen Gründe auszumachen. Die Konjunktur in Europa läuft. Die Gewinne der Unternehmen steigen. Sie waren im zweiten Quartal so gut wie selten. Die Europäische Zentralbank stellt jeden Monat EUR 60 Mrd. zur Verfügung. Allenfalls in den USA könnte man angesichts der Diskussion über eine Zinserhöhung an eine Trendwende denken. Dort war der Einbruch der Aktienmärkte jedoch wesentlich geringer als in Europa.

Ich vermute, dass hinter der Kursbewegung der letzten Tage etwas anderes steckt. Wir wissen seit langem, dass die niedrigen Zinsen und die hohe Liquidität Verzerrungen an den Märkten herbeiführen. Sie verändern das Verhalten der privaten Anleger. Zum Teil gehen sie mehr Risiken ein. Zum Teil klammern sie sich noch stärker an Spareinlagen. Institutionelle Investoren, auch Versicherungen, haben Ertragsprobleme. Der Bankensektor steht unter Druck, weil die traditionelle Fristentransformation entfällt.

In letzter Zeit gab es auch Spuren in der Realwirtschaft. Manche führen die anhaltend niedrigen Käufe von Maschinen und Ausrüstungen auf die durch die ultralockere Geldpolitik hervorgerufene Unsicherheit zurück. Es passiert also genau das Gegenteil, was nach Keynes zu erwarten war. Lockere Geldpolitik kurbelt die Nachfrage nicht an. Sie bremst sie.

Jetzt zeigen sich offenbar auch Folgen bei der Börsenentwicklung. Investoren sind zunehmend über die ungesunden Verhältnisse an den Märkten besorgt. Viele haben den Eindruck, dass die Aktienkurse zu stark gestiegen sind. Da will man nicht mehr kaufen. Der Kursrückgang wurde von manchem sogar als Weg zur Gesundung der Verhältnisse begrüßt.

Wenn das richtig ist, dann ist es ein gravierender Befund. Aus der Krisenbekämpfung wird selbst eine Krise. Anhaltend niedrige Zinsen und hohe Liquidität führen nicht nur zu langsamerem gesamtwirtschaftlichen Wachstum. Sie werden in Zukunft auch die Börsenentwicklung nicht mehr so begünstigen, wie das bisher der Fall war. Das zeigt sich jetzt bei Aktien. Es kann aber auch eines Tages auf die Zinsen niederschlagen. Wenn die Zentralbanken nicht selbst die Normalisierung der Verhältnisse auf den Finanzmärkten herbeiführen, dann tun es möglicherweise die Finanzmärkte. Letztlich wäre das aber nichts anderes als eine Art von Platzen der Blase (die sich dann aber hoffentlich in maßvollem Tempo vollzieht).

Ich halte es unter diesen Umständen für dringend nötig, dass die amerikanische Notenbank so bald wie möglich mit der Erhöhung der Leitzinsen beginnt – nicht trotz der schwachen Börsen sondern gerade wegen ihnen. Nur auf China und die anderen Schwellen- und Entwicklungsländer muss man aufpassen. Dort lauert Crash-Potenzial – freilich weniger für die Industrieländer als für die betroffene Region selbst.

Für den Anleger

Man soll aus kurzfristigen Entwicklungen nicht zu weit gehende Schlussfolgerungen ziehen. Es kann mit den Kursen bald auch wieder nach oben gehen. Viel deutet aber darauf hin, dass es kritischer wird an den Finanzmärkten. Schalten Sie daher bei den Risiken einen Gang zurück. Es macht keinen Sinn, sich völlig aus den Aktien zurückzuziehen. Sonst sind alle Chancen auf Erträge dahin. Aber reduzieren Sie den Anteil dieser Asset-Klasse. Und wählen Sie bei Aktien die Unternehmen, die eine Dividende zahlen, die über ein tragfähiges Geschäftsmodell verfügen und solide finanziert sind. Ich könnte mir hier auch Blue Chips aus der Schweiz vorstellen.

Anmerkungen oder Anregungen? Ich freue mich auf den Dialog mit Ihnen: martin.huefner@assenagon.com.

Weitere Informationen über Assenagon und unsere Publikationen finden Sie auch auf www.assenagon.com.

Assenagon Asset Management S.A., Zweigniederlassung München, Prannerstraße 8, 80333 München, Deutschland

Rechtliche Hinweise

Dieses Dokument dient ausschließlich Informationszwecken und beinhaltet keine vertraglichen oder sonstigen Verpflichtungen. Es ist nicht als Angebot oder Verkauf einer Beteiligung an einem von Assenagon verwalteten Fonds zu verstehen. Alle Informationen in dieser Darstellung beruhen auf sorgfältig ausgewählten Quellen, die für zuverlässig erachtet wurden, doch kann die Assenagon S.A., Luxemburg, die Assenagon Asset Management S.A., Luxemburg und ihre Zweigniederlassungen sowie die Assenagon Schweiz GmbH, Assenagon Client Service GmbH, München und die Assenagon GmbH, München (zusammen im Folgenden "Assenagon-Gruppe" genannt) deren Richtigkeit, Vollständigkeit oder Genauigkeit nicht garantieren.

Alle Meinungsaussagen geben nur die Einschätzung des Verfassers wieder, die nicht notwendigerweise der Meinung der Assenagon-Gruppe entspricht. Empfehlungen und Prognosen stellen unverbindliche Werturteile zum Zeitpunkt der Erstellung dieser Darstellung dar. Diese können sich abhängig von wirtschaftlichen, politischen und rechtlichen Rahmenbedingungen jederzeit ändern. Der Autor behält sich deshalb ausdrücklich vor, in der Darstellung geäußerte Meinungen jederzeit und ohne Vorankündigung zu ändern. Jedwede Haftung und Gewähr aus dieser Darstellung wird vollständig ausgeschlossen.

Die Informationen in dieser Darstellung wurden lediglich auf die Vereinbarkeit mit luxemburgischem und deutschem Recht geprüft. In einigen Rechtsordnungen ist die Verbreitung derartiger Informationen u. U. gesetzlichen Beschränkungen unterworfen. Die vorstehenden Informationen richten sich daher nicht an natürliche oder juristische Personen, deren Wohn- bzw. Geschäftssitz einer Rechtsordnung unterliegt, die für die Verbreitung derartiger Informationen Beschränkungen vorsieht. Natürliche oder juristische Personen mit Wohn- oder Geschäftssitz in einer ausländischen Rechtsordnung sollten sich über derartige Einschränkungen informieren und sie entsprechend einhalten. Insbesondere richten sich die in dieser Darstellung enthaltenen Informationen nicht an Staatsbürger des Vereinigten Königreichs (ausgenommen Personen, die unter Ausnahmeregelungen nach der Financial Services and Markets Act 2000 (Financial Promotions) Order 2005 (die "Verordnung") fallen, wobei zu den relevanten Ausnahmeregelungen der Verordnung Artikel 49 der Verordnung (hochvermögende Unternehmen – High Net Worth Companies) zählt). Die Informationen in diesem Dokument sind weiterhin nicht für Gebietsansässige der Vereinigten Staaten oder andere Personen bestimmt, die als "US-Personen" im Sinne von Rule 902 in Regulation S des U.S. Securities Act von 1933 in der jeweils geltenden Fassung gelten, und dieses Dokument ist nicht als Angebot oder Verkauf einer Beteiligung an einem von Assenagon verwalteten Fonds an US-Personen zu verstehen. Keine US-amerikanische Wertpapieraufsichtsbehörde oder sonstige Aufsichtsbehörde auf Bundes- oder bundesstaatlicher Ebene hat die Richtigkeit oder Angemessenheit dieser Präsentation oder sonstiger Informationen, die den Anlegern ausgehändigt oder zur Verfügung gestellt wurden, bestätigt. Jede gegenteilige Äußerung stellt einen Straftatbestand dar.

Diese Darstellung stellt weder ein öffentliches Angebot noch eine Aufforderung zur Abgabe eines Angebotes zum Erwerb von Wertpapieren, Fondsanteilen oder Finanzinstrumenten dar. Eine Investmententscheidung bezüglich irgendwelcher Wertpapiere, Fondsanteile oder Finanzinstrumente sollte auf Grundlage einschlägiger Verkaufsdokumente (wie z. B. Prospekt und Wesentlichen Anlegerinformationen, welche in deutscher Sprache am Sitz der Assenagon Asset Management S.A. oder unter www.assenagon.com erhältlich sind) erfolgen und auf keinen Fall auf der Grundlage dieser Darstellung.

Die in dieser Darstellung aufgeführten Inhalte können für bestimmte Investoren ungeeignet oder nicht anwendbar sein. Sie dienen daher lediglich der eigenverantwortlichen Information und können eine individuelle Beratung nicht ersetzen. Die Assenagon-Gruppe kann andere Publikationen veröffentlicht haben, die den in dieser Darstellung vorgestellten Informationen widersprechen oder zu anderen Schlussfolgerungen gelangen. Diese Publikationen spiegeln dann andere Annahmen, Meinungen und Analysemethoden wider. Dargestellte Wertentwicklungen der Vergangenheit können nicht als Maßstab oder Garantie für eine zukünftige Wertentwicklung herangezogen werden. Eine zukünftige Wertentwicklung wird weder ausdrücklich noch implizit garantiert oder zugesagt.

Der Inhalt dieses Dokuments ist geschützt und darf ohne die vorherige schriftliche Genehmigung der Assenagon-Gruppe weder kopiert, veröffentlicht, übernommen oder für andere Zwecke in welcher Form auch immer verwendet werden.

© 2015

Es ist immer wieder amüsant wie der ewige Gesundbeter Hüfner an den Realitäten vorbeiredet und seine "Werbebotschaften" plaziert !