Prognosen, Prognosen oder: Was ist eigentlich passiv?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Prognosen der verschiedensten Art strömten in den vergangenen Wochen wieder in unser aller E-Mail-Postfächer. Aber bekanntlich sind Prognosen schwierig, vor allem, wenn sie die Zukunft betreffen. Oft sind sie daher die Energie nicht wert, mit der sie erstellt und versandt werden. Und so wundert es niemanden, dass auch 2025 wieder viele Prognosen versagt haben.

Eine gute Strategie beim Umsatz mit Prognosen ist daher, sich auf den „Blinden Fleck“ zu konzentrieren, also darauf, was nicht prognostiziert wird. (Das ist es, was wir bei Stockstreet in der Regel machen…)

Aktiv oder passiv investieren – ist das wirklich die Frage?

Unter all diesen „Prognose-Mails“, die ich erhielt, war daher auch eine, die Anlegern empfahl, Prognosen generell zu ignorieren. Sie würden nur zu Fehlentscheidungen führen, weil sie meist falsch sind. Und letztlich basiere jedes Einzelinvestment auf einer Prognose. („Die Aktie XYZ, dieser oder jener Markt steigt/fällt“.)

Das Fazit war daher: Nur ein passives Buy&Hold-Investment mit ETFs könne Anleger vor mehr Schaden bewahren, als der Markt ohnehin bereithält. So weit, so richtig.

Aber was ist eigentlich „passiv“? Klar ist zumindest, was aktives Investieren ist: Anleger wählen nach bestimmten Kriterien Einzelwerte oder auch (per Fonds/ETFs) einzelne Segmente (Branchen, Regionen, …) oder Anlageklassen (Aktien, Anleihen, …) aus und stellen sich daraus ihr Depot zusammen – das sie dann nach den gleichen oder anderen Kriterien immer wieder umschichten.

Den Profis ein Schnippchen schlagen

Passives Investieren muss also das Gegenteil sein: Hier wird nur einmal, nämlich am Anfang über die Zusammensetzung des Depots entschieden und dabei gewöhnlich per Fonds/ETFs auf Indizes als Benchmarks gesetzt.

Damit, so die Idee, soll man die chronisch maue Performance aktiv gemanagter Fonds vermeiden – und den Profis ein Schnippchen schlagen. Die Gründe für deren schlechte Performance mögen unterschiedlich sein, aber letztlich laufen sie darauf hinaus, dass Fondsmanager nicht konsequent einer Strategie folgen. (Zum Hauptgrund dafür später noch kurz.)

Die Frage ist eben nur, wie „passiv“ ein Indexinvestment ist, selbst wenn man tatsächlich konsequent an der Buy&Hold-Strategie festhält.

Auch passiv ist aktiv!

Schließlich ist – Überraschung! – auch jeder Index eine „aktive“ Strategie. Das wird klar, wenn wir uns bewusst machen, dass Index nicht gleich Index ist. So sind zwar die meisten Indizes nach Marktkapitalisierung ihrer Aktien gewichtet. Aber es gibt Ausnahmen, z.B. den altehrwürden Dow Jones und den bekannten japanischen Nikkei 225 Index, deren Aktien nach ihren Kursen gewichtet sind.

Und unser DAX berücksichtigt noch die Dividenden, was keiner der anderen Benchmark-Indizes tut. Der Nasdaq 100 ist „eigentlich“ nur ein börsen-spezifischer Index (nämlich des elektronischen Handelsplatzes NASDAQ). Auch die Zahl der Aktien pro Index erscheint willkürlich, sodass die Indizes, die eigentlich „die Märkte“ repräsentieren sollen, ein ziemliches Wirrwarr bilden.

Und selbst die Gewichtung nach Marktkapitalisierung, die jahrzehntelang als selbstverständlich hingenommen wurde, gerät inzwischen in Verruf, weil sie durch die jüngste Rally bei US-Aktien und Tech-Werten zu Klumpenrisiken in den Aktien-Indizes und damit den entsprechenden ETFs führte.

Warum andere Indizes auch nicht besser sind

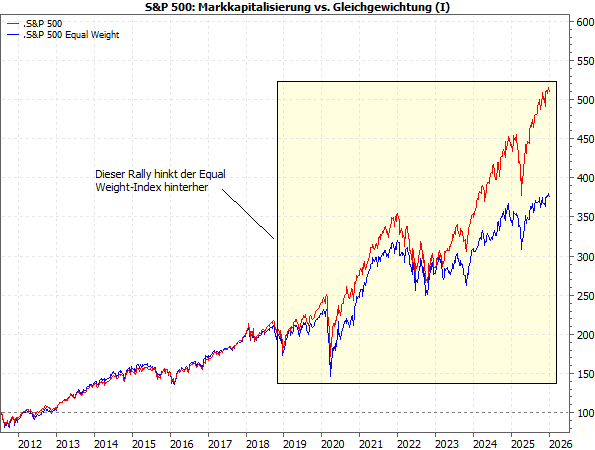

Das wirft die Frage auf, ob nicht gleichgewichtete Indizes die „besseren“ Indizes sind, weil sie dieses Risiko vermeiden. Doch leider haben diese Indizes nicht nur das Risiko vermieden, sondern auch ein Gutteil der jüngsten Rally verpasst:

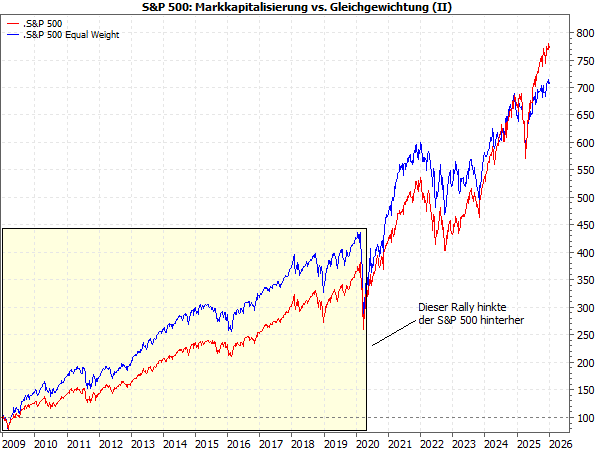

Dafür liefen sie in anderen Zeiträumen besser:

Aktiv durch die Hintertür

Nun werden Anlegern zunehmend (und sinnvollerweise!) Vorschläge gemacht, wie sie dieses Risiko ihrer passiven (!) Investments verringern können, z.B. indem sie als Ausgleich ETFs von Aktien aus Europa und den Emerging Markets ins Depot nehmen – also doch wieder aktiv werden, quasi durch die Hintertür.

Spätestens jetzt ist klar: Auch jedes passive Investment basiert auf einem aktiven. Denn jeder Index ist eine aktive Strategie, so simpel seine Konstruktion auch erscheinen mag. So werden z.B. die größten Aktien eines Marktes, einer Börse, einer Branche, … gewählt und nach bestimmten Kriterien gewichtet. Und nach bestimmten Zeiträumen werden die Werte – gemäß den Indexregeln – aktiv umgeschichtet oder wieder ausbalanciert.

Wenig überraschend sorgen die einfachen Kriterien für die Indizes keineswegs für die beste Performance des jeweiligen Marktes. Im Gegenteil: Es gibt genug Untersuchungen, die bessere Strategien gefunden haben. (Eine einfache und recht bekannte ist z.B. „Dogs of the Dow“, eine andere – die auf den MSCI Sektorindizes basiert – habe ich mal in meinem Geldanlage-Brief vorgestellt; ein Update dazu gibt es in der aktuellen Ausgabe auf Seite 15.)

Die Krux alternative Strategien

Die Krux der meisten dieser Strategien – auch der Indizes – ist jedoch, dass sie nach dem Gesetz der großen Zahl funktionieren – sie brauchen also eine hinreichend große Anzahl von Werten, damit sie ihr statistisches Potenzial ausschöpfen. Oft verschlechtern sich ihre Ergebnisse drastisch, wenn man die Zahl der Aktien begrenzt, um ein handhabbares Depot zu haben. Damit sind sie – wie ein direktes Investment in die meisten Indizes – für Privatanleger, aber auch die meisten Fondsmanager völlig unpraktikabel.

Das andere große Manko ist, dass alle Strategien – inklusive der Indizes – Phasen haben, in denen sie „dem Markt“ hinterherlaufen. Diese Phasen können auch mal mehrere Jahre anhalten, wie die Charts oben zeigen.

Dann muss man die Chuzpe haben, an dieser Strategie festzuhalten und solche Phasen durchzustehen – im Vertrauen darauf, dass die Statistik auch für die Zukunft stimmt und diese Verluste um ein Vielfaches ausgeglichen werden.

Diese Geduld bringen nur die wenigsten Anleger auf; Fondsmanager ohnehin nicht (weil sie vorher „aussortiert“ werden – der Hauptgrund, warum aktive Fonds ihre Indizes nicht schlagen). Die bekannten Indizes (und vor allem ihre Entscheidungsgremien) stören solche Phasen dagegen nicht. Sie halten stoisch an der gewählten „Strategie“ fest.

Der wirkliche Vorteil – und wie man ihn vergrößern kann

Das ist der wirkliche Vorteil von Indexinvestments! Und den kann man eben als Anleger durch „passives“ Investieren zum eigenen Vorteil nutzen! Das einzige, das man dann nur vermeiden muss, ist, in kritischen Situationen panisch zu verkaufen.

Und mit den Stockstreet-Börsenbriefen könnt ihr diesen Vorteil noch vergrößern! Denn mit ihren hochwertigen, geldwerten Marktanalysen helfen sie euch jederzeit die richtigen Entscheidungen zu treffen.

Der Start eines neuen Jahres ist genau der richtige Zeitpunkt, um solche und andere wichtigen Punkte für euren Vermögensaufbau zu durchdenken. Denn egal, ob ihr aktiv oder passiv investiert – für den erfolgreichen Aufbau eures Vermögens müsst ihr selbst aktiv werden!

PS: Mit meinem Geldanlage-Brief (dessen Musterdepot 2025 auf Allzeithoch geschlossen hat) gelingt euch übrigens ein noch besserer Start ins neue Börsenjahr! Pünktlich zu Jahresbeginn habe ich in der ersten Monatsausgabe 2026 (die am Freitag erschienen ist) einen Überblick über wichtige Märkte sowie einen detaillierteren Ausblick auf mögliche wichtige Entwicklung für 2026 – auch aus fundamentaler und geopolitischer Perspektive gegeben.

Ein weiterer Schwerpunkt sind Anlagemöglichkeiten, die bisher noch wenig Aufmerksamkeit erhalten. Also: Gleich hier zum 30-tägigen, kostenlosen Probeabo anmelden – Ihr findet die Ausgabe dann direkt im Online-Archiv eures Kundenbereichs!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.