Wann ist Russland wieder ein Investment wert?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Trotzdem liest man schon von argen Budgetproblemen der Regierung. Die Rezession wird die Einnahmen sicherlich senken. Gleichzeitig können die Ausgaben nicht beliebig gekürzt werden. Ein Defizit von 4% der Wirtschaftsleistung in diesem und 3% im kommenden Jahr sind denkbar (Grafik 2). Ausgehend von einer Staatsverschuldung von 13% des BIPs kann sich das die Regierung allerdings leisten. Bis Ende 2016 könnte die Staatsverschuldung auf 26% des BIPs steigen. Das ist ein enormer Zuwachs. Vergleicht man das mit den Schuldenbergen in Europa, dann ist das noch immer ein traumwert.

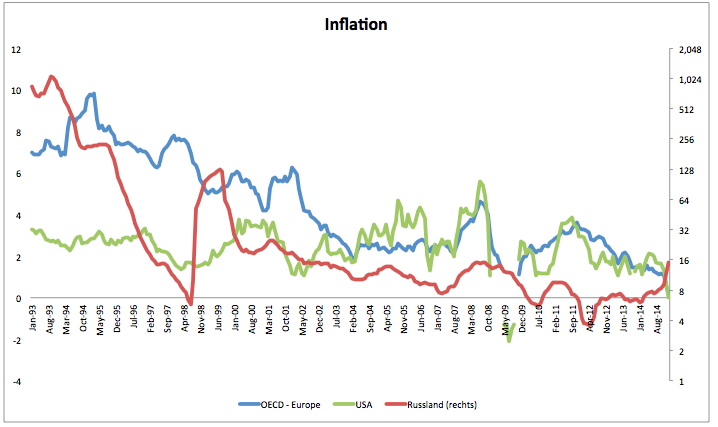

Für die Bürger ist das wenig beruhigend. Sie leiden vor allem unter hoher Inflation. Während die Welt vor einer deflationären Phase steht läuft es in der russischen Wirtschaft auf eine sehr hohe Inflationsrate hinaus. Grund dafür ist die schwache Währung. Damit wird Russland 2015 wohl die höchste Inflationsrate seit 15 Jahren haben. Sofern die Währung nicht signifikant weiter abwertet - und danach sieht es aus - wird sich die Teuerungsrate innerhalb der nächsten 18 Monate wieder normalisieren.

Hohe Inflation, Rezession und eine volatile Währung sind keine Argumente für ein Investment. Viel mehr Sorgen macht Investoren allerdings die Angst eines kompletten Zusammenbruchs Russlands. Diese Sorge ist unbegründet. Russland hat hohe Auslandsschulden. Ca. 600 Mrd. an Schuldtiteln sind in USD. Die Reserven des Landes liegen deutlich darunter. Man darf jedoch nicht vergessen, dass den Schulden auf Vermögen gegenüberstehen. Die Vermögen übersteigen die Gesamtschulden derzeit um 200 Mrd. USD (Grafik 4). Solange die Nettoposition positiv ist muss man sich noch keine ernsthaften Sorgen machen.

Teilweise werden Vergleiche zu 1998 bemüht, als Russland bankrott ging und die Schulden restrukturiert werden mussten, begleitet von einer Währungsreform. Wenn Russland nicht will, dann wird es auch nicht in den Bankrott gehen. Grafik 5 zeigt, wieso das so ist. Die Abbildung zeigt die kurzfristigen Schulden im Verhältnis zu den Reserven des Landes. 1998 musste Russland bankrott gehen, weil die kurzfristigen Reserven kleiner als die Schulden waren. Es fehlten einfach die Devisen, um die Schulden zu zahlen. Das ist heute ganz und gar nicht der Fall. Der gute Wert per Ende 2014 kann auf Dauer nicht gehalten werden. Die Reserven sinken. Das führt zu einer gewissen Verschlechterung des Indikators. Eine akute Gefahr der Zahlungsunfähigkeit ist auf Sicht von 2 Jahren nicht abzusehen.

Als Investor muss man sich fragen, ob die Krise noch länger als 2 Jahre andauern wird. Das weiß ehrlich gesagt niemand. Die Ukraine ist im Bürgerkrieg. So wie es derzeit aussieht wird sich das noch eine ganze Weile nicht beenden lassen. Die Frage ist aber eher, ob die Dauer des ukrainischen Bürgerkrieges für Russland wirklich so relevant ist. Die Lage hat sich an der Währungsfront schon wieder deutlich beruhigt. Es wird auch wieder zu etwas mehr Volatilität kommen. Insgesamt gewöhnt sich der Markt aber an die Situation. Das ist vergleichbar mit dem Verhalten von Investoren in der Eurokrise. Die Ausschläge in beide Richtungen waren am Anfang sehr groß. Mit der Zeit haben sie sich immer mehr gemäßigt. Jetzt ist selbst ein Austritt Griechenlands nichts mehr, was den Markt in wilde Nervosität versetzt. So ähnlich wird es auch im Fall Russlands sein. Die nächste Abwärtsbewegung ist wahrscheinlich eine gute Einstiegsgelegenheit.

Bild LEI.pngBild Budget.pngBild Russland Inflation.pngBild Int Investment Position.pngBild ST Reserven.png

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Naja irgend woher werden die Zahlen-Quellen ja stammen.

Und ob jeder Analyst die selber auswertet, glaube ich auch erstmal nicht.

Nach Schwab sehen die nur bedingt aus und Schwab ist teuer, vielleicht MorningStar

Habe heute einen push-chart oder zumindest Monatsaktuell zum Thema gesucht, High-Yield Bonds

sowas wie das hier (Quelle: Barclays)

http://www.schwab.com/public/file?cmsid=High-Yield-Bonds3&filename=High_Yield_Bonds3&cv1

ganz einfach. Der Analyst geht davon aus das die Schulden bei Negativzinsen mehr Wert sind als das Vermögen oder ?

Warum sind die Schulden blau und das Vermögen rot dargestellt?