Von Musterdepots und dem Trading im "realen Leben" - Wie viel Kapital benötigt man beim Aktien-Handel?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

- Vor rund einer Woche hatte ich den Artikel zum neuen Projekt, dem TNBT-MD des CCB veröffentlicht (siehe auch hier) und darauf hingewiesen, dass die dortige TREFFER-Quote von knapp über 80 % abstrus HOCH sein würde und sich sicherlich irgendwann wieder normalisieren würde.

- "Normal" und bei aktivem charttechnisch basiertem Trading ausreichend sollten Werte um 60-65 % bei der Trefferquote sein jedoch mindestens ein Wert über dem statistischen Mittel von 50 % - sonst ist man halt nicht schlauer als ein Affe, der Pfeile auf Charts wirft.

- Doch allein die Trefferquote reicht nicht aus, es geht stets um den Profit-Faktor. Trades, die NICHT aufgehen, sollten im Schnitt weniger Verluste einbringen, als die Trades, die am Ende aufgehen, an Gewinn einbringen. Das ist der Kern jeder profitablen Strategie. Es wäre dadurch also theoretisch und praktisch möglich, mit einer Trefferquote von deutlich unter 50 % (bis hin an ca. 33 %!) noch immer ein zumindest minimal profitables Handelssystem zu haben, mit dem man dauerhaft Gewinne erwirtschaftet.

- In den Musterdepots des CCB lag und liegt die Trefferquote im Schnitt dauerhaft eigentlich immer im Bereich von 60-65 %.

Eigene Erfahrungen der letzten zwei Jahre im Echtgeld-Handel:

- Kritiker von Muster-Depots (ich bin ja im Prinzip -aus anderen Gründen- selber einer) werfen immer mal wieder ein, dass dies ja nur "Papier-Trades" sein würden und die Zahlen im realen Leben dann halt andere sein würden.

- Ich selber schaue eigentlich auf mein persönliches diesbezügliches Zahlenwerk schon ewig nicht mehr, denn mir genügt es, am Ende des Jahres eine positive Bilanz zu haben.

- Durch meine zeitlich recht einspannende Arbeit im CCB (und eine vorherige beruflich bedingte Pause) habe ich erst im letzten Jahr überhaupt wieder begonnen, etwas intensiver eigene Trades zu spielen, sofern es die Zeit denn zulässt. Ich habe dabei bewusst eine relativ "kleine" Depotgröße von ca. 20-25.000 € gewählt, um wie ein durchschnittlicher User hier auf der Plattform agieren zu können.

- Die kleine Depotgröße zwang mich zwar dazu, alte gewohnte Positionsgrößen (von bis zu 5.000-10.000 € je Position) mindestens zu halbieren, war aber zur Wiederaufnahme des eigenen Trading-Betriebes eine zunächst ausreichende Größe zum Warmlaufen.

- Da ich mich an diese Positionsgrößen und das Trading selber wieder neu gewöhnen musste, bin ich es in 2019 zunächst einmal verhalten angegangen und habe etwas mit unterschiedlichen Handels-Strategien und dem eingesetzten Kapital sowie dem jeweiligen Investitionsgrad und der Positionsgröße herumgespielt. Letztlich machte ich in 2019 so im Schnitt dann auch nur 4-5 halbherzige Trades im Monat, um das Ganze am Jahresende einmal in Ruhe auswerten zu können.

- Dazu kam, dass ich erst im Herbst 2019 das reale Depot von 5.000-10.000 € auf eben 20.000/25.000 € "aufgefüllt" hatte, da zusehends zu erkennen war, dass man mit solch kleinem Geld -unter Berücksichtigung von Risk- und Money-Management- unmöglich auch nur annähernd profitabel arbeiten kann, denn die Ordergebühren sind insbesondere bei kleinen bis mittleren Depotgrößen ein entscheidender Faktor für den Gesamt-Profit.

- Um auch hier möglichst eng an der normalen Trader-Realität zu bleiben, hatte ich mich entschieden, keinen zusätzlichen US-Broker zu nutzen, obschon ein Großteil meiner Handelsaktivitäten in US-Werten stattfand und stattfindet. So kam es anstatt zu Ordergebühren von 2-3 $/€ pro Trade oftmals zu Gebühren von ca. 10-15 $/€. Eine Differenz von 8,00-12,00 $/€ PRO Transaktion (also eigentlich doppelt so viel, wg. Ankauf/Verkauf) verringert also den Ertrag (oder erhöht die Verluste) um ca. 16-24 $/€oder gar mehr.

- Wer das mal auf ein normales Handelsjahr hochrechnet, ohne zwingend ein Heavy-Trader zu sein, kommt schnell in Bereiche von mittleren vierstelligen bis hin zu kleineren fünfstelligen angefallenen Gebühren. Diese Tatsache ist vielen oftmals gar nicht bewusst oder wird ignoriert.

- Das Jahr 2019 war somit am Ende eher ein durchlaufender Posten für mich gewesen, aber bereits in den letzten Monaten (also in den paar Monaten nach Erhöhung des Depot-Volumens) war eine deutliche Aufwärtstendenz im Profit ersichtlich geworden, was nun an den etwas größeren Positionsgrößen lag, die dadurch in einer besseren Relation zu den Ordergebühren standen.

Kommen wir nun aber zurück zu dem Zahlenwerk weiter oben und dem eigentlichen Thema des Artikels. Die in den CCB-Musterdepots abgebildeten Zahlen ließen sich tatsächlich auch 1:1 in der Realität unter normalen Standard-Handelsbedingungen abbilden.

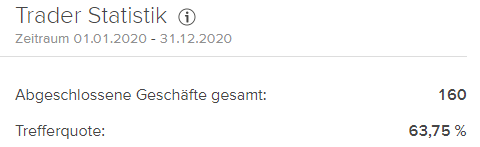

Derzeit habe ich in diesem Jahr exakt 160 abgeschlossene Geschäfte getätigt und dabei eine Gesamt-Trefferquote von 63,75 % erzielt, was sich im Wert fast exakt mit den mittelfristigen Performance-Daten der CCB-Musterdepots deckt (siehe Screenshot vom Broker).

Wichtig ist es, dabei zu wissen, dass diese persönlichen Trades zum einen fast alle zeitnah von mir angekündigt werden und zum anderen im Regelfall nicht dieselben Trades und Werte sind, wie die, die in den CCB-MDs stattfinden, denn dort wird zum Teil nach anderen Strategien verfahren, die nicht immer mit meiner persönlichen Strategie konform gehen müssen und anders herum.

Selbst die rund 80 % Trefferquote aus dem noch jungen TNBT-Musterdepot konnte ich in real nachbilden, OHNE dabei auch nur einen einzigen der Werte aus dem Musterdepot gehandelt zu haben sondern fast ausschließlich deutsche und amerikanische Blue Chips und eine Hand voller Nebenwerte (siehe Screenshot vom Broker).

Hierbei sei aber gesagt, der Monat November 2020 war aus trading-taktischer Sicht perfekt, solche Voraussetzungen findet man nur alle paar Jahre und auch nur für einen begrenzten Zeitraum vor. Ich wage es zu bezweifeln, diese Quote in absehbarer Zeit wiederholen zu können und bei einem normalen Schnitt von 63,75 % sollte es auch klar sein, dass in trading-taktisch eher mauem Umfeld die Trefferquote temporär auch schon mal unter die 50 %-Marke fallen kann und wird, hier greift dann das Money-Management, um den Profit-Faktor dennoch stabil halten zu können.

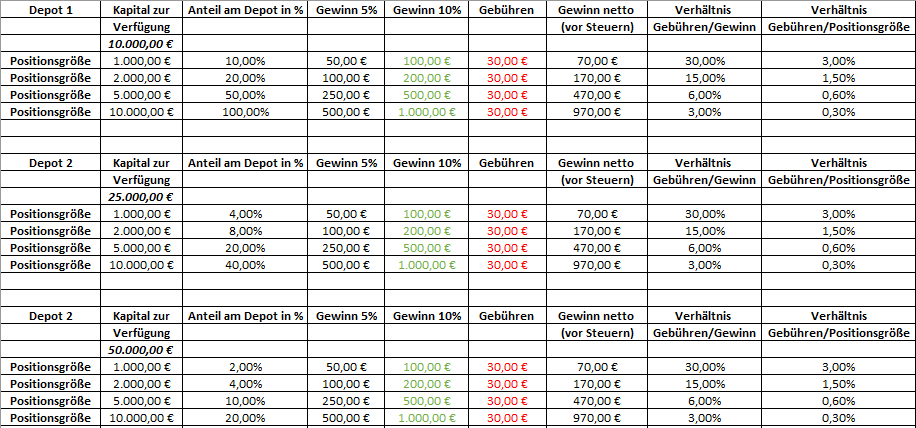

Fazit: Um aktiven und lukrativen aktiven Aktienhandel dauerhaft betreiben zu können, bedarf es einer gewissen Depotgröße (und natürlich einer dementsprechend angepassten Strategie dazu in Bezug auf Risiko, Positionsgröße und die anfallenden Kosten). Unterhalb eines Gesamt-Depots von 20.000-25.000 € wird es nahezu unmöglich, ausreichend Gewinne zu erwirtschaften, dass es zumindest ein wenig Spaß macht. Je größer das vorhandene Kapital, desto besser werden zwangsläufig die Parameter. Das mache ich mal anhand einer simplen Tabelle deutlich.

- Beispiel: Ein Trade wird mit 1.000, 2.000, 5.000 oder 10.000 € eingegangen und erwirtschaftet 5 % oder 10 % Gewinn (das sind gute pauschale Erfahrungswerte, die sich sich mit meinen Zahlen von ca. 5-8 % decken und es lässt sich auch leichter rechnen)

- Kosten bei einem Standardbroker in D = ca. 2x10-20 € = ca. 20-40 € (Mittelwert = ca. 30 € gesamt für Ankauf und Verkauf)

- Berechnet mit einer Depotgröße von je ca. 10.000, 25.000 und 50.000 €.

- Beim kleinen 10.000er-Depot wird direkt offensichtlich, dass selbst bei nur 1.000 € Einsatz bereits ein Risiko von 10 % auf das Gesamtdepot eingegangen wird. Von größeren Positionsgrößen ganz zu schweigen.

- Beim mittleren 25.000er-Depot liegt man bei Positionsgrößen zwischen 1.000/2.000 € noch so gerade im vertretbaren Bereich von ca. 4-8 % Gesamt-Risiko.

- Beim größeren 50.000er-Depot liegt man de facto bei Einzelpositionen von 1.000-5.000 € noch im gerade vertretbaren Rahmen.

Die Zahlen belegen aber auch die Tatsache -und das ist unabhängig von der Depotgröße-, dass eine höhere Gesamtposition sich günstig auf das Verhältnis zwischen Gewinn und Ordergebühren auswirkt. Während man bei Positionsgrößen von nur 1.000 € bereits 3 % Performance alleine dafür benötigt, um die Ordergebühren wieder hereinzuholen, sind es bei Positionsgrößen von 5.000 oder 10.000 € nur noch 0,30-0,60 % eines möglichen Gewinns, der Rest bleibt in der eigenen Tasche, Die Gebühren sind also in der Höhe in der Regel identisch, deren Auswirkung auf die Performance aber umso geringer, je größer die gewählte Positionsgröße wird (ab gewissen Beträgen ist aber mit etwas höheren Summen für die Kosten zu rechnen).

Ein mit 10.000 € kapitalisiertes Depot mit Einzel-Positionen von 50-100 % des Gesamtdepots zu handeln verbietet sich aus Gründen des Risk- Money-Managements von selbst. Bei mittleren Depotgrößen ab ca. 25.000 bis 50.000 aufwärts lässt sich aber eine halbwegs vertretbare Positionsgröße wählen.

Allgemein wird gesagt, man solle maximal 1R (also 1 % des zur Verfügung stehenden Kapitals) in eine einzelne Position stecken. Solch eine Vorgehensweise mag im gehebelten Handel sinnvoll, notwendig und praktikabel umzusetzen sein. Beim Aktienhandel mit kleinen bis mittleren Depots ist eine wie oben beschriebene Kompromisslösung meines Erachtens effektiver, und praktikabler und zwar ohne in der Summe ein großartig erhöhtes Risiko dabei eingehen zu müssen. Während gehebelter Handel nicht selten zum Komplett-Verlust der eingegangenen Position führen kann und führt, ist das beim Aktienhandel mit Blue Chips und Mid-Caps eher ein „Black Swan-Event“, was einen zwar immer mal erwischen kann aber in der Häufigkeit derart gering ist, das es zu vernachlässigen ist. Höher kapitalisierte Aktien fallen bei solchen Ereignissen meistens zwischen ca. 20-50 % an einem Tag. Somit wäre das auch in etwas das zu tragende Risiko pro Position, sofern man seine Aktienselektion nicht ausschließlich auf hoch volatile Segmente wie den Biotech- oder Rohstoff-Bereich oder gar Pennystocks beschränkt, wo es sehr wohl schon mal zu spontanen Insolvenzen und Kursrutschen von 80 % oder mehr kommen kann.

Meine persönliche Erfahrung besagt, dass je nach Risiko-Selektion so ca. alle 100-300 Trades einmal ein solches „Black Swan-Ereignis“ eintritt, oftmals via Downgap oder nachbörslich also ohne die Möglichkeit, das via Stop-Loss-Order im Vorfeld zwingend ausschließen zu können. Dem gegenüber muss man auch stellen, dass es sogar mit einer deutlich höheren Häufigkeit von etwa einem je ca. 50-100 Trades zum gegenteiligen Ereignis kommt, man steckt in einer Aktie, die ein größeres Aufwärts-Gap reißt.

Um ein gesundes Verhältnis zwischen eingesetztem Kapital, entstehenden Kosten und vorhandenen Risiken zu haben, habe ich mich schon vor Jahren dazu entschlossen, kaum oder gar keinen Handel zu betreiben, wenn diese Dinge nicht berücksichtigt werden können (meistens scheitert es im Regelfall am frei verfügbaren Kapital in ausreichende Höhe).

Wer ernsthaft mit dem Gedanken spielt, rein via Aktienhandel sein Kapital zu vermehren, sollte also ein gewisses Grundkapital sein eigen nennen können, weil ein zu kleiner Kapitalstock aus unterschiedlichen Gründen nur mit einem eher nicht vertretbaren Risiko bewegt werden kann, um überhaupt ausreichende Gewinne abwerfen zu können. Damit einher geht in solchen Fällen aber auch das erhöhte Risiko einen Großteil oder gar sein gesamtes Kapital auf Dauer zu verlieren, dies ist meistens ein schleichender Prozess, je mehr Kapital man verliert, umso mehr werden Risiko, Hebel und Positionsgröße erhöht. Gegen Ende dieser Vorgänge ist man nicht selten ALL-In in nur einer einzigen Position und spielt ab diesem Zeitpunkt nur noch Roulette, mit dem Wissen, dass am Ende meistens die Bank gewinnt.

Kann man einen mittleren fünfstelligen Betrag (nach oben keine Grenzen) sein eigen nennen, erfüllt man eine der wichtigsten Grundvoraussetzungen, um -seriös und unter Abwägung von Chancen und Risiken- den Versuch starten zu können, sein Kapital zu erhalten oder besser noch zu vermehren.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.