Verlieren die USA ihr "Triple A"?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

- Die Gefahr, dass die Vereinigten Staaten auf den Kapitalmärkten die Bonitätsnote "Triple A" verlieren könnten, steigt.

- Auslöser für die neue Diskussion ist die schwer kalkulierbare Haltung des amerikanischen Präsidenten im Haushaltsstreit mit dem Kongress.

- Ein Downgrade der Bonität der USA hätte nicht nur Auswirkungen auf Zinsen und US-Dollar, sondern vermutlich auch auf den Handelskrieg mit China.

Es gibt viel Ärger und Irrationalitäten in der Finanzpolitik der USA unter Präsident Trump. Manches ist nicht schön und schwer verständlich. Andererseits wurde, wenn ich es recht sehe, auf diesem Gebiet bisher noch kein größerer ökonomischer Schaden angerichtet. Das könnte sich jetzt ändern. Denn plötzlich kommt in den USA eine Diskussion auf, dass die Bonität der Vereinigten Staaten auf den Kapitalmärkten in Gefahr geraten könnte.

Die USA gehören derzeit noch zu den wenigen Staaten mit der höchsten Bonitätsnote. Sie besitzen ein Triple A von Moody's und Fitch. Das ist die bestmögliche Bewertung überhaupt. Bei S&P haben sie nur noch die zweitbeste Bewertung (AA+), nachdem sie vor ein paar Jahren herunter-gestuft worden waren. Jetzt geht es darum, ob diese Einstufungen so noch gehalten werden können.

Dazu erschien dieser Tage eine Studie von "Suttle Economics", einer volkswirtschaftlichen Analysefirma in Washington. Sie kam zu dem Ergebnis: "Taken together, it seems quite likely that the US will lose its AAA-status over the next year or so." (Zusammengefasst scheint es plausibel, dass die USA ihr AAA-Rating vielleicht im Laufe des nächsten Jahres verlieren könnten). Das ist brisant.

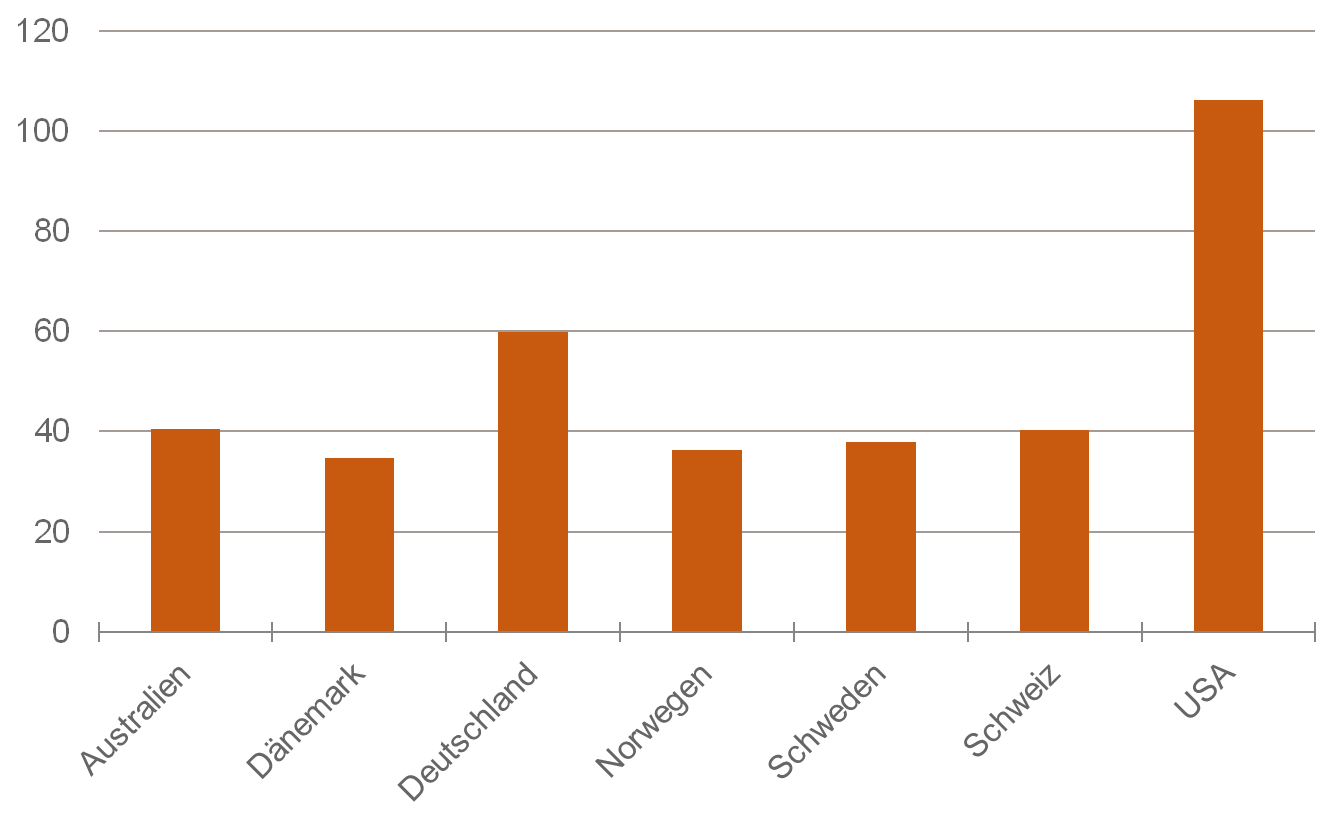

ÜBER 100 % DES BIPS

Staatsschulden in % BIPs

Quelle: IMF

Dabei muss man wissen, dass der Autor und Inhaber der Firma, Phil Suttle, ein renommierter, erfahrener und gut vernetzter Ökonom ist – in Washington, aber auch darüber hinaus. Natürlich weiß auch er nicht, ob es wirklich so kommt. Er hat sich seine These aber bestimmt nicht aus den Fingern gesogen.

Aufgekommen ist die Geschichte mit dem Government Shutdown der letzten Wochen. Er ist jetzt glücklicherweise beendet. Aber die Probleme bestehen weiter. Denn am 1. März wird die Schuldenobergrenze für die Regierung, die bisher außer Kraft gesetzt war, wieder festgeschrieben. Wenn der Staat dann zusätzlich Mittel braucht, muss der Deckel durch das Parlament angehoben werden. Das wird spätestens im September der Fall sein.

»Kein anderes Land könnte es sich leisten, seine Partner in der Welt so zu düpieren.«

Dass es dabei nicht zu Unfällen (= vorübergehenden Zahlungsverzögerungen) oder zumindest Schwierigkeiten kommen kann, wird angesichts der spannungsgeladenen Atmosphäre zwischen Kongress und Präsident niemand ausschließen können. Die Rating-Agenturen werden genau hinschauen. Nichts ist für sie irritierender als ein Schuldner, den sie – wie Trump – in einer kritischen Situation nicht genau einschätzen können. Insofern ist das aktuelle Rating der USA latent gefährdet.

Bei den rein ökonomischen Faktoren ist die Sache nicht so unsicher. Hier gibt es Positives und Negatives. Wo die Vereinigten Staaten schlecht dastehen, ist die Bruttoverschuldung des Staates. Sie liegt jetzt bei über 100 % des BIPs. Das ist erheblich mehr als in anderen Staaten, die mit AAA bewertet werden (siehe Grafik). Erschwerend ist dabei, dass es in der US-Finanzpolitik derzeit kein Bewusstsein gibt, dass die Schulden zu hoch sind.

Ein anderer Schwachpunkt ist die hohe Auslandsverschuldung der USA. Wichtigste Gläubiger sind China und Japan. Wenn diese Staaten eines Tages beschließen sollten, ihre Bestände an Treasuries in größerem Umfang zu verkaufen, könnten die USA in erhebliche Schwierigkeiten geraten. Auch das berücksichtigen die Rating-Agenturen.

Positiv ist für die Vereinigten Staaten dagegen ihr hohes Pro-Kopf-Einkommen. Sie haben nicht nur den größten Binnenmarkt für Güter und Dienste der Welt, sondern auch den größten Kapitalmarkt. Der US-Dollar ist die Reservewährung der Welt. Als die Russen im letzten Jahr ameri-kanische Schatzpapiere verkauften, um Gold zu erwerben, hat das am Markt fast niemand bemerkt. Die USA haben keinerlei Schwierigkeiten, Kredit zu bekommen, um ihre Haushalts- und Leistungsbilanzdefizite zu finanzieren.

Kein anderes Land könnte es sich leisten, seine Partner in der Welt so zu düpieren und so unverblümt auf seine eigenen Vorteile zu dringen, ohne Repressalien befürchten zu müssen. Auch das müssen die Rating-Agenturen berücksichtigen.

Wenn es wirklich zu einem Downgrade kommen sollte, hätte das erhebliche Auswirkungen. Es würde am Selbstbewusstsein der USA kratzen. Man kann sich die wütenden Reaktionen des amerikanischen Präsidenten vorstellen. Er würde alles versuchen, um der Rating-Agentur zu schaden. Das war schon 2011 der Fall, als S&P die Bonitätsnote der USA zurücknahm. Damals ging es so weit, dass am Ende der Chef von S&P zurücktreten musste.

Es ist daher zu vermuten, dass S&P diesmal nicht den Anfang machen würde, sondern eher Moody's oder Fitch.

Die ökonomischen Wirkungen des Downgrades auf die Märkte hielten sich damals in Grenzen. Weder kam es zu einem stärkeren Anstieg der Zinsen, noch hat sich die amerikanische Währung abgewertet. Auch der Dow Jones blieb nach vorübergehenden Zuckungen ruhig. Wo es erhebliche Bewegung gab, war beim Volatilitätsindex VIX.

Für den Anleger

So harmlos wie damals dürfte es bei einem Downgrade der USA diesmal nicht zugehen. Ich vermute, dass der Präsident so ein Ereignis zu einer Verschwörung gegen die USA hochspielen und entsprechend reagieren würde. Nicht zuletzt würden die Handelssanktionen verschärft. Dies hätte dann negative Auswirkungen auf die Aktienmärkte. Die Volatilität würde steigen.

Anmerkungen oder Anregungen? Ich freue mich auf den Dialog mit Ihnen:martin.huefner@assenagon.com.

Dr. Martin W. Hüfner, Chefvolkswirt von Assenagon Asset Management S.A.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.