Vergessen Sie das Sparbuch! Zwei Dividendenaktien für 2016

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- VerkaufenKaufen

- Allianz SE - WKN: 840400 - ISIN: DE0008404005 - Kurs: 164,000 € (XETRA)

- freenet AG - WKN: A0Z2ZZ - ISIN: DE000A0Z2ZZ5 - Kurs: 31,490 € (XETRA)

Heute Morgen bin ich wieder einmal über eine Nachricht bei Jandaya gestopert, die bei mir nur Kopfschütteln verursachte. Ich zitiere: "Trotz rekordtiefer Zinsen sind 53 % der Sparer in Deutschland zufrieden mit ihrer Geldanlage. Das bevorzugte Anlageprodukt war 2015 das Sparbuch." Das gute alte Sparbuch also. Da schau ich doch mal schnell nach, was meine Sparkasse aktuell für Zinsen auf das Sparbuch anbietet. Auf der Homepage der Sparkasse wird man jedoch nicht ausreichend aufgeklärt. Für das Regional-Sparkassenbuch könne ein Beratungstermin vereinbart werden. "Profitieren Sie von einer attraktiven Verzinsung," heißt es dort. Wie hoch diese "attraktive" Verzinsung genau ausfällt, ist jedoch nicht angegeben. Damit wollte ich mich aber nicht zufrieden geben. Eine telefonische Nachfrage brachte Klarheit: 0,01 % Zinsen wirft das klassische Sparbuch noch ab.

Renditen im Promillebereich

Online abschließen kann man jedoch den Sparkassenbrief. Dieser rentiert, halten Sie sich fest, auf 4 Jahre festgeschrieben mit 0,02 %. Auf 5 Jahre festgeschrieben sind es dann doch schon 0,10 %. Angesichts von Bundesanleihen, die bis in den 5-Jahres-Bereich hinauf negative Renditen abwerfen, mag das noch passabel erscheinen. Berücksichtigt man jedoch die Inflationsrate in der Eurozone von 0,20 % (Stand November 2015), heißt das nur eines: Unterm Strich verlieren die Anleger Geld. Dass dennoch die Mehrheit der Deutschen damit zufrieden ist, kann ich mir nur mit mangelndem Wissen erklären.

Dividendenaktien als Alternative

Auf GodmodeTrader haben wir wiederholt auf das Thema Dividenden hingewiesen. Wer Aktien von Unternehmen mit einem nachhaltigen Geschäftsmodell kauft, die zudem ansehnliche Ausschüttungen an die Aktionäre leisten, kann auf längere Sicht ordentliche Renditen einfahren. Ob die Zahlungen dann für anderweitige Ausgaben verwendet oder in weitere Anlagen wie Aktien reinvestiert werden, ist jedem Investor selbst überlassen. Komprimiertes Wissen zum Thema Dividende und Dividendenaktien finden Sie in diesem Artikel. Selbst wenn Sie darüber schon Bescheid wissen, wäre es gut, wenn Sie in ihrem Verwandten- und Bekanntenkreis etwas Aufklärungsarbeit leisten könnten. Letztendlich ist aber jeder selbst für seine Geldanlage verantwortlich.

Nachfolgend stellt GodmodeTrader zwei Titel vor, die beide als absolute Standardinvestments im Dividendenbereich in Deutschland angesehen werden können.

Allianz - Neue Besen kehren gut

Der Dauerbrenner unter den Dividendenwerten im Deutschen Leitindex DAX ist die Allianz. Im Mai 2015 trat Oliver Bäte sein Amt als Vorstandsvorsitzender an und gab zugleich ehrgeizige Ziele für den Versicherungsriesen aus. In den Jahren 2016 bis 2018 will Bäte den Gewinn je Aktie jährlich um 5 % steigern. Hierfür will Bäte die Kosten senken und den Konzern unter anderem unabhängiger von den Schwankungen an den Märkten machen. "Wir wetten nicht mehr auf Entwicklungen an den Finanzmärkten", so Bäte mit Blick auf die anhaltend niedrigen Zinsen. Vor allen Dingen in der Digitalisierung von Geschäftsprozessen sieht Bäte noch enormes Potenzial.

Ende 2014 kündigte die Allianz eine neue Dividendenpolitik an. Die Ausschüttungsquote wird von 40 auf 50 % angehoben. Außerdem wurde im Sinne der Dividendenkontinuität das Ziel ausgegeben, die Ausschüttung "mindestens auf dem Niveau des Vorjahres zu halten". 2008 hatte die Allianz die Dividende deutlich senken müssen. Auch eine Sonderdividende ist denkbar, sollte das Budget für Übernahmen nicht vollständig ausgeschöpft werden. Für Dividendenjäger ist das ein Mix, der kaum besser sein könnte.

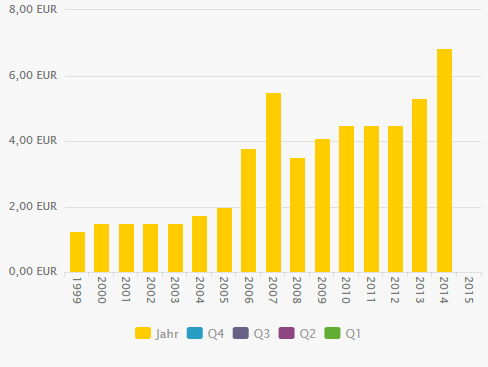

Quelle: Guidants

Kumuliert schüttete die Allianz in den vergangenen zehn Jahren Dividenden von 44,55 EUR je Aktie aus. Das sind immerhin knapp 30 % des aktuellen Aktienkurses. Analysten erwarten für das kommende Jahr einen Gewinn je Aktie von 14,82 EUR, die Dividende dürfte auf knapp 7,50 EUR je Aktie klettern. Damit errechnet sich eine Dividendenrendite von 4,6 %.

| Jahr | 2014 | 2015e* | 2016e |

| Umsatz in Mrd. EUR | 122,39 | 121,21 | 122,30 |

| Ergebnis je Aktie in EUR | 13,71 | 14,95 | 14,82 |

| KGV | 12 | 11 | 11 |

| Dividende je Aktie in EUR | 6,85 | 7,47 | 7,50 |

| Dividendenrendite | 4,2 % | 4,6 % | 4,6 % |

*e = erwartet

Freenet - Der Fels in der Brandung

Der Telekommunikationskonzern Freenet zählt mit einer Marktkapitalisierung von über 4 Mrd. EUR zu den Schwergewichten im Technologieindex TecDAX. Freenet weist zwar noch keine so lange Dividendenhistorie wie eine Allianz aus, kann aber mit Blick auf die vergangenen Jahre ohne Zweifel als Fels in der Brandung gesehen werden. Was das Management versprochen hatte, wurde geliefert. Die Prognose für 2016 steht bereits. Demnach strebt Freenet nach einem Konzern-EBITDA von etwa 370 Mio. EUR für 2016 einen leichten Anstieg auf etwa 375 Mio. EUR an.

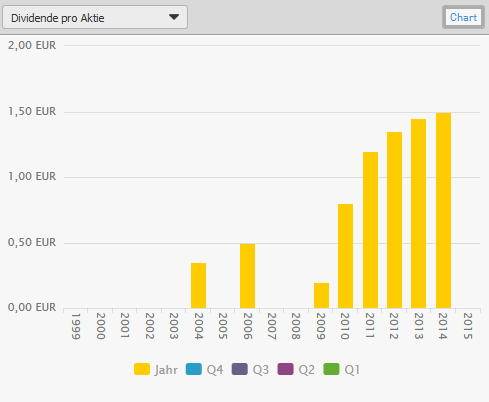

Quelle: Guidants

Die Dividenden des Konzerns lagen in den vergangenen vier Jahren zwischen 1,00 EUR und 1,50 EUR je Aktie. Nimmt man diesen Korridor auch für die Zukunft als realistisch an, ergeben sich Dividendenrenditen von 3,2 % bis 4,8 %. Analysten erwarten, dass die Dividende für das laufende Jahr sogar von 1,50 auf 1,60 EUR angehoben werden könnte. Dann wären wir bei einer Dividendenrendite von 5,1 % angekommen.

Zwischen 50 und 75 % des Gewinns schüttet Freenet als Dividende aus. Der freie Cashflow dürfte im laufenden Jahr 280 Mio. EUR betragen und im kommenden Jahr auf 285 Mio. EUR steigen. Interessant: Im kommenden Jahr läuft am 20. April eine Hochzinsanleihe über 400 Mio. EUR aus. Der Nominalzins der Anleihe beträgt 7,125 %. Es ist zu erwarten, dass Freenet diese Anleihe zu deutlich günstigeren Konditionen neu auflegen dürfte, was dem Unternehmen Zinskosten sparen sollte.

| Jahr | 2014 | 2015e* | 2016e |

| Umsatz in Mrd. EUR | 3,04 | 3,07 | 3,10 |

| Ergebnis je Aktie in EUR | 1,93 | 1,87 | 1,99 |

| KGV | 16 | 17 | 16 |

| Dividende je Aktie in EUR | 1,50 | 1,60 | 1,60 |

| Dividendenrendite | 4,8 % | 5,1 % | 5,1 % |

*e = erwartet

Fazit: Dividendenaktien dienen als solide Basis eines langfristig angelegten Aktiendepots. Die jährlichen Dividenden können abgezogen werden, in andere Anlageformen fließen oder in die Aktien selbst reinvestiert werden. Wenngleich damit keine Renditewunder zu erwarten sind, ist diese Vorgehensweise allemal besser geeignet als das Geld zum Großteil auf dem Sparbuch versauern zu lassen. Natürlich geht die höhere Renditeerwartung auch mit einem erhöhten Risiko einher. Schwankungen an den Kapitalmärkten muss der Anleger einkalkulieren und auch aushalten können.

Mehr zu Dividendenaktien erfahren Sie auf meinen Desktop auf unserer Investment- und Analyseplattform Guidants. Im Premium-Paket Guidants PROmax führe ich zudem ein Musterdepot mit interessanten deutschen Dividendentiteln.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

DAX unter 4000 die nächsten bis 2017

Ich habe das einmal mit Softbank erlebt. Das war ebenfalls extrem. Ich glaube damals in der Spitze 1800,00 Euro.

Verleichbares ist tatsächlich sehr selten.

Ich könnte mir vorstellen eine Alternative zu Ebay mit besseren Regeln und Grundsätzen könnte auch was an der Börse werden.

Das Ebay prime! Hat jemand Investment Kapital gerade übrig! Ach ich vergaß - die Billionen auf den Sparkonten.

Die wird man davon nicht begeistern könnnen oder? :)

klar die Amazon ist natürlich der Hammer schlechthin,..

das kann man so nehmen, aber in % gesehen ................................

Zalando go,.......costa nur 36€

Übrigens:

Amazon go ................................................................

Guten Tag Herr Galuschka ,

das Thema hatte ich letztens auf einen Beitrag von einem Ihrer Kollegen und selbt ein Chef Redakteur hat mich ordentlich kritisiert.

Sie haben den Nagel auf den Kopf getroffen, Wie konservativ ist der Deutsche eigentlich? Muß da bereits Angst bekommen?

Geld Anlage, wobei Geld sich verringert. Wahnsinn oder? Sparbuch! :)))

ja gemeckert wurde auch noch, weil ich die Chart Technologie nicht so prall finde. Aber das lass ich Ruhen :)

Aber dennoch, dieser Artikel ist super!

Gutes neues Jahr

Interessant als Dividendentitel finde ich iM. auch die Royal Dutch Shell. Div.Rendite dürfte da iM. so bei 7 - 8% liegen. Lt. Div.-Info wurde die auch noch nie gekürzt. (Starkes Downstreaming Geschäft, Raffinerien, Tankstellen - nicht so abhängig vom Ölpreis),.wer sich für die Version WKN A0ER6S entscheidendet dem wird auch keine Div.Steuer abgezogen was für manche Anleger je nach steuerlicher Situation interessant ist.

kann man natürlich machen,.aber bei 4 - 5% Div. Rendite kaufe ich mir persönlich lieber einen Dividendenfond (Wisdomtree, Ishares, Deka etc,..) Da habe ich weniger Volatilität, kein Einzelaktienrisiko, teilweise quartalsweise Ausschüttung und ausserdem haut der Dividendenabschlag nicht so ins Kontor. Erst recht wenn ich überzeugt bin das die 2 Dinger auch nicht schneller steigen als der Durchschnitt.